2023年9月現在、日本は低金利政策を行っており、円預金だけでは大きく資産が増えない状況です。一方でアメリカやオーストラリアは日本よりも政策金利が高く、外貨の保有を検討している方は多いのではないでしょうか。

本稿ではプロトレーダーの筆者が、外貨を保有する手段としてFXを紹介します。日本の低金利をメリットに変える方法も解説しますので、参考にしてみてください。

※本記事は2023年9月20日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- FXと外貨預金の違い

1-1.レバレッジ

1-2.金利収入を受け取るタイミング - 外貨預金とFX、実際の金利はどれくらい?

- レバレッジを利用する場合の注意点

- FXを活用した方が良い理由は

4-1.今後も円安が継続する可能性がある

4-2.日本円の低金利を生かしたトレードができる - FXのスワップポイントで得られる金額は

- まとめ

1.FXと外貨預金の違い

まずはFXと外貨預金の違いを確認しましょう。

1-1.レバレッジ

まず一つ目の違いとして、レバレッジが挙げられます。レバレッジは元本以上のリスクを取って運用できる仕組みです。FXでは利用できるものの、外貨預金では利用できません。

日本のFX会社を利用した場合、最大で25倍までレバレッジを掛けられます。しかしレバレッジを高めるとその分リスクが大きくなるため、長期的な資産運用には高レバレッジは向いていません。

1-2.金利収入を受け取るタイミング

二つ目の違いは、金利収入を受け取るタイミングです。FXは原則として毎日金利収入を受け取れる一方で、外貨預金は一定期間預け入れしないと金利を受け取れません。

外貨預金は銀行預金と似ていて、一定期間預け入れすることによって金利を得られます。一方でFXはスワップポイントという仕組みになり、原則毎日、スワップポイントが受け取れます。

外貨預金を利用した場合、一定期間を待たずに解約すると、受け取れる金利が減少します。FXの場合はいつ解約してもスワップポイントは変化しません。

2.外貨預金とFX、実際の金利はどれくらい?

FXでレバレッジを利用した場合、外貨預金の金利よりも大きいスワップポイントを得ることが可能です。なお以下の例では分かりやすくするために、定期預金とFXのスワップポイントの年率を同じとしていますが、実際の金利とは若干異なります。

米ドル建預金

金利5%の米ドル建預金を100万円分利用した場合、1年間に得られる金利は5万円(米ドルの為替レートが1年後も同じと仮定)

FX

FXで証拠金を100万円としレバレッジを2倍とし、200万円分の米ドルをロング(買い)にした場合、スワップポイントが10万円(200万円に対しての5%となるため)

3.レバレッジを利用する場合の注意点

レバレッジを高めて10倍にすると大きな金利を得られるのではないか?と思った方もいるでしょう。しかしレバレッジは諸刃の剣であり、レバレッジを高めるとスワップポイントは当然高くなる一方で、為替レートが逆方向に変動すると大きな評価損が発生するため、注意が必要です。

レバレッジを高めるとリスクが高まることは知っておきましょう。プロトレーダーの筆者としては、長期的な資産運用のためにFXを利用する場合のレバレッジは、2倍程度だと考えています。

4.FXを活用した方が良い理由は?

上記のようなレバレッジのリスクがあるなかで、FXを活用した方が良い理由を解説します。

4-1.今後も円安が継続する可能性がある

2023年9月現在、日本の政策金利が低く海外の政策金利が高いため、金利差から円安が進行しています。アメリカやヨーロッパなどの海外では、一時的に景気を犠牲にしてでも、インフレを食い止めるために政策金利を引き上げました。一方で日本では物価の上昇が遅かったことから、日銀が緩和政策を維持し、円が売られる展開となりました。

日本でインフレが急速に進まない限り、欧米のように日本が政策金利を引き上げる可能性は低く、日本円が売られやすい地合は今後も継続するでしょう。円安の進行は、ドルやユーロのような海外通貨で見た場合の、日本円の資産価値の減少を意味しています。

分かりやすくざっくりと考えると、円資産しか持たない場合、海外から見たら貧乏になっているということです。

4-2.日本円の低金利を生かしたトレードができる

今後も円安が継続しそうであるため、日本円の資産の一部を海外の通貨に変える、もしくは変えたような経済価値の変動を持たせることを検討してみてはいかがでしょうか。経済価値の変動を持たせるとは、FXで日本円を証拠金としてドルや豪ドルなど、他国通貨をロングし、スワップポイントを得る方法を指します。円安が更に進行した場合でも、資産が円安になった分増えるというポートフォリオを構築することは選択肢の一つでしょう。

日本の預金金利は低いものの、FXの場合、政策金利の低さはメリットにもなります。政策金利が高い国同士だと、高いスワップポイントを得られません。

例えば政策金利が3%同士の通貨ペアを取引した場合、スワップポイントはほぼ貰えず、マイナスになる可能性もあります。しかし日本円であれば、日本円よりも政策金利が高いドルなどの外国通貨をロングすることで、スワップポイントが得られます。日本円の預金だけでは資産を増やしにくい環境ですが、工夫すれば資産形成におけるメリットになります。

4.FXのスワップポイントで得られる金額は?

2023年9月時点で、FXのスワップポイントで得られる金額は、幾らかを確認してみましょう。

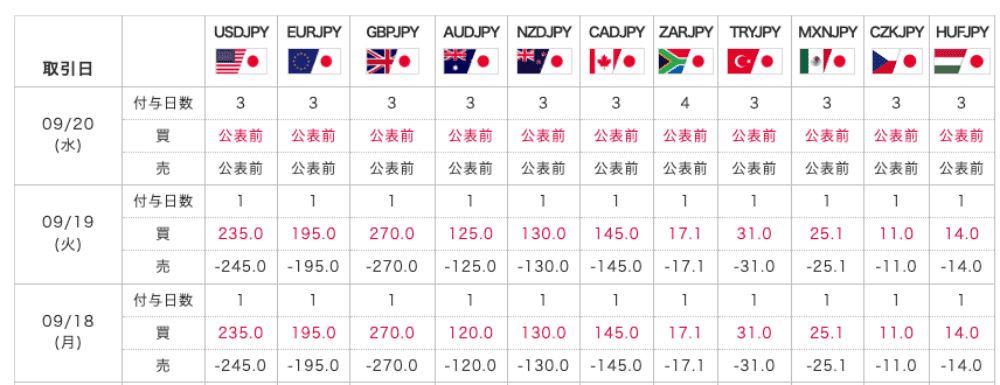

引用:みんなのFX「スワップカレンダー」

上記はみんなのFXのスワップポイントのカレンダーです。一番左がドル円のスワップポイント値なっており、1lotあたり235円のスワップポイントが付きます。つまり年間で得られるスワップポイントの金額は、235円×365日=85775円となります。

1lotは10,000通貨単位となっているため、ドル円が147円と考えると、147円×10,000通貨=147万円となります。スワップポイントを年率換算すると、85,775円÷147万円=5.8%となり、年間で5.8%の利回りを享受できます。

計算上では、ドル円が円高方向に5.8%下落したとしても、元金を下回りません。またレバレッジを2倍で運用した場合では、利回りも2倍となるため、11.6%となります。

ただし政策金利は固定ではなく、変動する可能性がある点には注意してください。アメリカの政策金利は2023年9月現在の水準がピークと多くの市場参加者が考えており、2024年後半には利下げを行う可能性があります。

スワップポイントは政策金利に連動するため、利下げがあればスワップポイントも低下します。常に一定のスワップポイントが得られるわけではないことを知っておきましょう。

5.まとめ

FXと外貨預金の違いや、FXを活用するメリットについて、プロトレーダーの筆者が解説しました。

日本の金利が低くいため、預金だけでは資産形成が難しい環境です。しかし低金利を上手く活用すれば、資産形成をする上でのメリットにもなります。興味を持った方は、FXを長期的な資産運用のツールとして利用することを検討してみてはいかがでしょうか。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)