2023年6月現在、アメリカの雇用統計を受けて、株式市場が急騰しました。ドル円も下落基調から反転し、上昇する動きを見せています。

本記事ではプロトレーダーの筆者が、雇用統計の内容を詳細に解説し、米国の利上げやドル円への影響を解説します。参考にしてみてください。

※本記事は2023年6月12日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 雇用統計の詳細

- 雇用統計を受けた市場の反応

- 雇用統計の数字の詳細から判断できること

3-1.トータルでは就業者よりも失業者の方が多い

3-2.平均時給が低下している

3-3.就業率の低下

3-4.フルタイムの雇用者の低下 - ドル円の今後のシナリオ

- まとめ

1.雇用統計の詳細

| 結果 | 予想 | |

|---|---|---|

| 非農業部門雇用者数 | +33.9万人 | +19.0万人 (前月25.3万人→29.4万人へ上方修正) |

| 失業率 | 3.7% | 3.5% (前月3.4%) |

| 平均時給(前年同月比) | +4.3% | +4.5% (前月+4.4%) |

非農業部門雇用者数が予想対比で増加しています。前月も上方修正しており、強い数字と言えます。一方で、失業率は上昇し、平均時給も低下しています。

インフレ鈍化の兆しが見えてきた可能性があります。市場では、強弱混在と判断されました。

2.雇用統計を受けた市場の反応

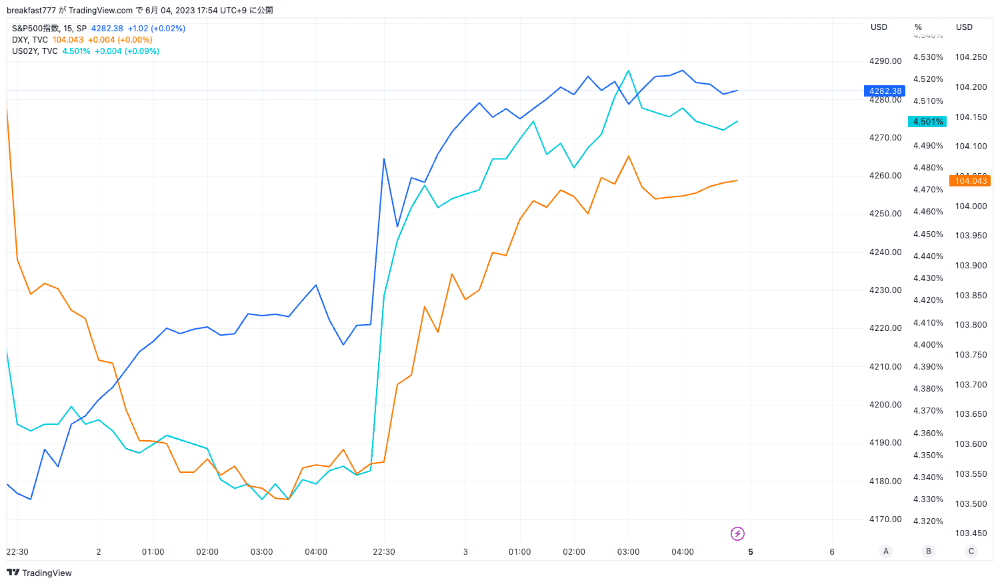

※図はTradingView[PR]より筆者作成

上記は、雇用統計後の市場の反応が分かるチャートです。青色がS&P500指数、水色が米国債2年金利、オレンジがドルインデックスとなっています。

アメリカの雇用統計が発表された直後に、株は急騰、米国債金利も上昇し、ドルインデックスも上昇する動きとなりました。市場関係者は、雇用統計の数字を良い部分のみを見て、トレードしたかのような反応となりました。

雇用統計当日は、NYダウは700ドル以上の上昇となりました。雇用統計の数字自体が良好だと判断され、利上げ期待が再燃したのか、インフレは低下し、利上げ期待が後退したと考えて株高となったのかは、判断が難しい状況です。

非農業部門雇用者数の予想以上に強い数字を受けて、利上げ期待が再度再燃したとも考えられます。一方で平均時給は低下してきており、インフレ鈍化の兆しがあると判断され、株高で反応したとも言えます。

平均時給の低下や失業率が上昇すると、労働市場は軟化を示したと考えられ、景気後退を警戒して金利は低下するはずです。しかし、雇用統計当日は、金利が上昇しており、チグハグな動きとなっています。

3.雇用統計の数字の詳細から判断できること

プロトレーダーの筆者は雇用統計を詳細までチェックした上で、悪い結果だと判断しています。理由は、5つです。

3-1.トータルでは就業者よりも失業者の方が多い

農業部門を含むトータルでは、失業者が就業者を上回っていることが挙げられます。

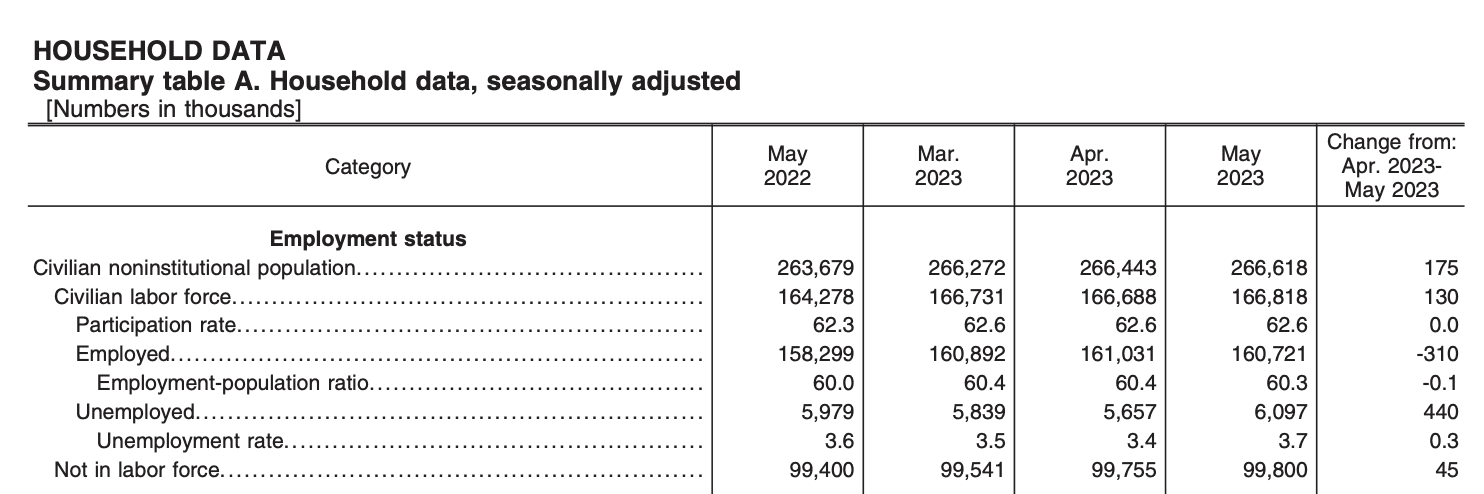

出典:CME「ニュースリリース」

上記表の、Employedが就業者です。change fromが-310となっており、-31万人です。非農業部門の就業者の数は+33.9万人だった一方で、農業部門まで合わせた全体の就業者は減少していると分かります。

そして次にUnemployed(失業者)の数字をご覧ください。変化した数字は440となっており、プラス44万人となり、雇用者を上回っています。

非農業部門の雇用者数だけでなく、全体の雇用者と失業者を確認してみると、就業者が増加しているわけではないと分かります。

3-2.平均時給が低下している

平均時給(対前年比)の低下は、素直に数字通りに受け止められるでしょう。平均時給はインフレ動向と今後の金融政策を予想する上で、重要な指標です。

平均時給の低下は、インフレ動向が落ち着いてきていると判断できる一つの材料となります。しかし同時に、労働市場の軟化も示します。

労働市場の軟化は、サービス価格の低下を期待している場合は、いい傾向と捉えられます。一方で労働市場の悪化は、景気後退にも繋がることになるため、一長一短です。

インフレ率から、景気後退を視野に入れ始めている中では、市場参加者が株安材料だと判断する可能性もあったでしょう。

3-3.就業率の低下

今回の雇用統計では、就業率も低下していました。働いている人の割合の低下を示すため、景気悪化材料の一つとなります。

3-4.フルタイムの雇用者の低下

フルタイムでの雇用者数は低下しました。フルタイムの雇用がないため、仕方がなくパートタイマーとして働く人が増加することは、景気悪化の兆候の一つとなります。

3-5.全体の労働時間が低下

労働時間も低下しており、経済の動きの鈍化を示しています。労働市場の軟化のサインとも考えられます。

4.ドル円の今後のシナリオ

雇用統計を踏まえて今後のドル円の動向を、プロトレーダーの筆者が解説します。

雇用統計に対して、市場は株高、金利上昇で反応しました。今回の動きは一過性だと言えるでしょう。

雇用統計で金利は上昇したものの、6月の利上げ確率は大きくは上昇していません。据え置きの予想が、まだ多い状況です。

市場では、7月の利上げの可能性が浮上しています。しかし雇用統計の数字を見る限りでは、労働市場の鈍化が確認できるため、プロトレーダーの筆者としては、7月の利上げはないと考えています。

日本では物価上昇による生活への悪影響が顕著に表れています。日銀は、7月までに金融政策を変更するとの予想が増えてきています。金融政策が変更され、金融緩和が終われば、円高材料となります。

米ドルは利上げがストップし、金利が上がらない可能性が高まっていいます。一方で、日本円は、緩和政策が終わり、金利が上昇する可能性があります。

今後のドル円の金利差を考えると、ドル円は135円に向かって下落する可能性が高まっていると考えられるでしょう。ただし、米国の経済指標で、強い数字が再度出た場合は、再び円安ドル高方向への圧力が掛かる可能性があります。

5.まとめ

本記事では、雇用統計の詳細を解説し、アメリカの金融政策への影響、そしてドル円の動向について、プロトレーダーの筆者が解説しました。

トレードをする際には、ニュースの解説だけでなく、細かい数字までチェックしてみると、見ると違った景色が見えてきます。本記事が、トレード戦略の参考になれば幸いです。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)