2023年8月現在、アメリカや欧州の利上げ見通しが低下しています。FRBは、9月の利上げはデータ次第と述べており、インフレ動向が注目されています。

本稿ではプロトレーダーが、インフレ動向を予想する上で重要な雇用統計を解説します。今後のドル円の動向や、ポジションの取り方も解説します。参考にしてみてください。

※本記事は2023年8月9日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.雇用統計の詳細

最初に雇用統計の数字について解説していきたいと思います。

| 非農業部門雇用者数 | +18.7万人(予想20.0万人 前月18.5万人 下方修正) |

| 失業率 | 3.5%(市場予想3.6% 前月3.6%) |

| 平均時給 | +4.4%(予想+4.2% 前月+4.4%) |

注目度の高い項目は、強い数字が並びました。特にサービス価格のインフレがなかなか抑制されず、FRBも米国の賃金動向の動きには注意をしています。

平均時給が予想以上の伸びを見せています。前月から低下しておらず、コアインフレが低下する動きは引き続き見えません。

失業率は、予想よりも低下しました。労働市場の堅調な地合いが確認できました。

一方で、詳細をチェックすると、インフレ低下の予兆とも言える数字が出ています。

特に製造業に関しては、週平均労働時間が低下してきており、ISM製造業景況指数で確認できる製造業の低下と一致します。労働時間の平均は40.6時間となっており、コロナ初期の水準にまで低下しています。

トラック運送業の時間が2020年以来で最も低下しており、製造業、そして物を運ぶ運送業が大きく低迷してきていると判断できるでしょう。インフレを抑えたいFRBには朗報です、

製造業のセクターが低迷する中、従業員を解雇せず、雇用を維持しつつ労働時間を短縮して対応する企業側の努力も見えます。2022年から継続して、新規雇用者の採用が難しいため、企業側が懸念しているのでしょう。

以前は景気が悪化すると、人員整理を行い、失業率等に反映されていました。しかし採用難の経験があると、迂闊に解雇した影響を恐れる経営者が増えているのでしょう。

つまり、製造業含めて全体の労働市場は緩む動きが見えてきてはいるものの、人員整理が進まない状況だと言えます。労働市場のスラックが解消されるまでには、もう少し時間がかかるでしょう。

製造業の低迷は、アメリカ経済を考える上でのポイントになるでしょう。

2.雇用統計を受けた市場の動き

次に雇用統計の数字を受けた市場の反応を確認します。

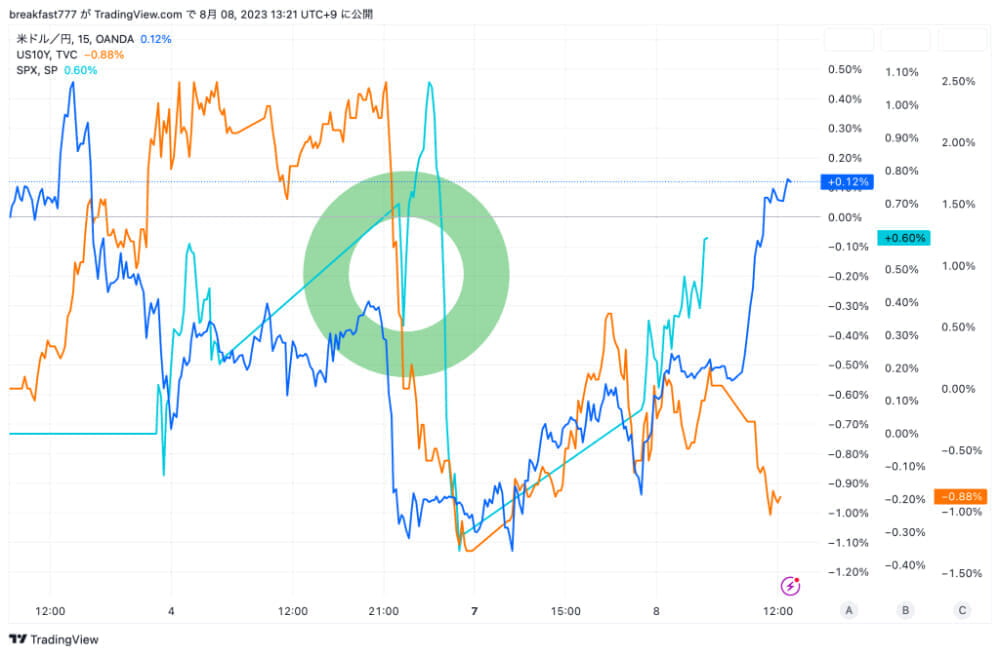

※図はTradingView[PR]より筆者作成

上記は雇用統計を挟んだチャートです。米国債10年金利がオレンジ、S&P500指数が水色、ドル円が青色で表示しています。

雇用統計は強弱混在の数字となり、その後、米国債金利は低下し、ドル円は下落しました。2023年8月現在のトレンドになりつつある、利上げ停止方向を意識した動きになりました。

S&P500指数は、米国株式市場の楽観的なマーケットの視点がそのまま値動きに現れ、株高方向での推移となりました。

雇用統計は9月のFRBの動向を変化させる数字ではなかったため、市場は雇用統計を消化して、次のCPIやPCEデフレーターに視点が移りました。

8月はFOMCがなく、ジャクソンホール会議での要人発言に注目があつまっています。世界の中央銀行総裁が集まり発言を行うため、8月下旬までは一旦株式市場は調整ムードが継続するでしょう。

3.ドル円の戦略

ドル円は戻り売りを狙い、上昇したタイミングでショート(売り)ポジションを構築するFX戦略は、選択肢の一つでしょう。

アメリカのCPIから、エネルギー価格が再度上昇していると分かりました。総合CPIは上昇する可能性があるものの、運輸セクターや製造業の市場環境が低下してきていること、そして個人消費の弱まりから、CPIが強くなる要因は剥落してきています。

多くの投資家が米国債をショートにしており、楽観的な視点が極端に傾き過ぎています。

プロトレーダーの筆者は、ドル円は再度140円を割れる方向で推移すると考えています。今後、タカ派スタンスを強める内容が出る可能性は低く、ドルは、売り目線と判断しています。

日本円では、植田総裁が為替に懸念を示しました。従来、日銀は為替政策が財務省の管轄だと強調しており、為替に言及することは異例です。

参照:ブルームバーグ「YCCの運用柔軟化、「正常化へ歩み出す動きでない」-日銀総裁」

先日のイールドカーブコントロールの修正でも為替に言及はしていなかったものの、明らかに円安を気にしている意図がひしひしと伝わってくるコメントが出ています。

長期的に円をショートで持ち続けると予想外の損失がある可能性があるため、ドル円でショートポジションを構築する場合は、上昇したタイミングを狙いましょう。

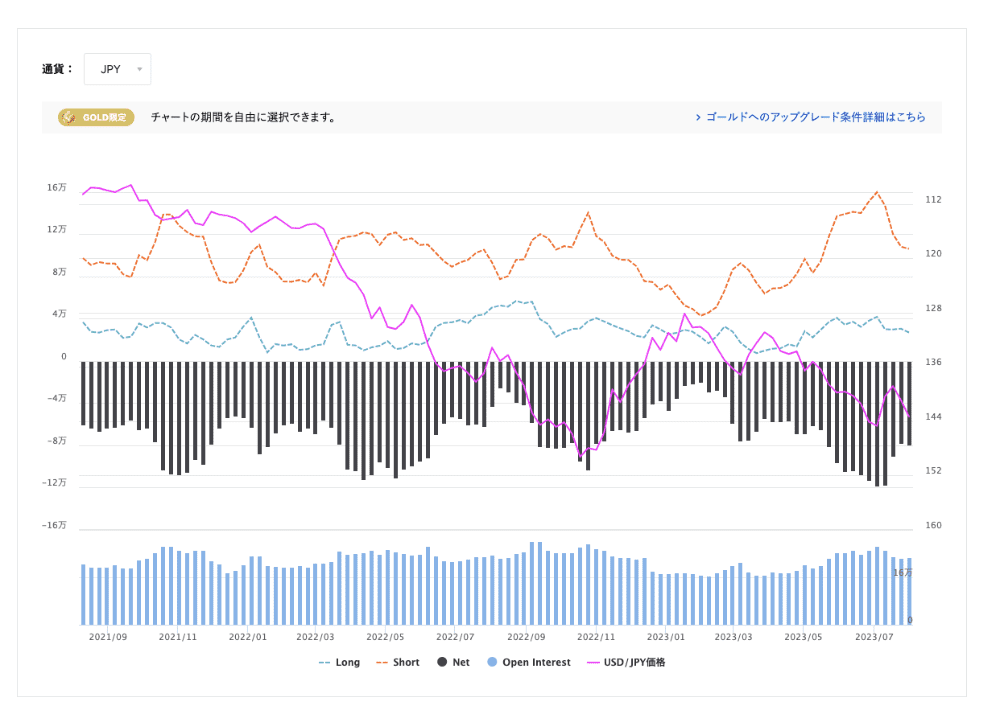

IMMの通貨先物ポジションを確認しても、円ショートは若干拡大しています。まだまだ円高圧力になる可能性があるポジションが積み上がっています。

引用:OANDA証券「IMM通貨先物ポジションの推移チャート」

上記はOANDA証券が提供しているIMM通貨先物ポジションです。円ショートは減少していますが、まだまだヒストリカルでも高い水準を維持していると分かります。

日本円の政策金利は引き続きマイナス金利が継続していることから、長期間に渡って日本円をロングにすることが難しく、多くの投資家はキャリー取引で金利差を享受しています。

しかし何かしらの反動でポジションが解消された場合、先物ポジションの円ショートの解消が大きなパワーになるため、注意しておきましょう。

4.まとめ

本稿では、プロトレーダーの筆者が雇用統計を詳細に解説し、FX戦略を立てる上でのポイントを解説しました。

ドル円は上にも下にも推移し辛い環境が続いています。引き続きボラティリティの高いレンジ相場が継続する印象です。トレンドが出た場合とレンジ相場でのトレードは異なります。

天井と大底は誰も分かりません。トレードでは、常にリスク管理を行いましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)