2024年5月現在、アメリカのCPIと小売売上高の発表によりインフレ圧力の緩和が確認され、金利が低下し一時的にドル安となりました。9月の利下げ予想が上昇しています。

本稿では、プロトレーダーの筆者が、アメリカのCPIと小売売上高を受けた市場動向と、今後のドル円シナリオを解説します。

※本記事は2024年5月23日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 総合CPIは前月比で予想を下回る

- 金利低下が進む過程でドルインデックスも下落

- 米ドルの方向性とトレード戦略

3-1.9月の利下げ予想が49%に上昇

3-2.アメリカ経済は想像以上に軟化している

3-3.ドルは夏場にかけて下落する可能性も - まとめ

1.総合CPIは前月比で予想を下回る

まずはCPIの結果を確認しましょう。

アメリカのCPI

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| 総合CPI(前月比) | +0.3% | +0.4% | +0.4% |

| 総合CPI(前年同月比) | +3.4% | +3.4% | +3.5% |

| コアCPI(前月比) | +0.3% | +0.3% | +0.4% |

| コアCPI(前年同月比) | +3.6% | +3.6% | +3.8% |

総合CPIは、前月比で予想を下回る結果となりました。コアCPIも低下が確認できました。この結果を受け、「次の動きが利上げになるとは思わない」というパウエル議長の発言に、市場予想が近付いてきています。

参考:時事通信ニュース「次の動き「利上げでない」=金利据え置き継続の公算―米FRB議長」

食料品価格の低下が確認できた他、これまで課題となっていた家賃の上昇幅が+0.4%と横ばいとなりました。家賃はまだ高止まりしているものの、従来の拡大幅から考えると今後大きく低下する可能性が出てきました。

パウエル議長が注目しているスーパーコアと呼ばれる家賃を除くコア指数(前月比)は、+0.42%と前回3月の+0.65%から低下し、インフレ圧力の緩和がみられました。ただし、自動車価格と修理費用に対する自動車保険の急上昇が寄与し、数値だけをみると+4.85%と高止まりしています。

またCPIと同日に発表されたアメリカの小売売上高は、前月比+0.0%と横ばいになっており、自動車はガソリン価格を除くと-0.1%と弱い数字となりました。コアの小売売上高も-0.3%と低下しており、個人消費が完全に弱まっていることが数字に表れています。

2.金利低下が進む過程でドルインデックスも下落

※図はTradingView[PR]より筆者作成

上記のチャートは、CPI発表後のドルインデックス、米国債2年金利、S&P500指数の動きです。

CPI発表直後はインフレ率の低下が期待できる内容だったことから、金利が低下しドルも下落しています。その後、ドルは下落分を吐き出し上昇しましたが、2年金利は低下分を取り戻すことができず、金利低下が進む過程でドルインデックスも下落しました。一方、S&P500指数は金利低下のみに焦点が当てられたため、一貫して上昇基調が継続しています。

同時に発表された小売売上高も金利低下・ドル安の方向性を示すような内容だったため、影響が大きくなりました

3.米ドルの方向性とトレード戦略

3-1.9月の利下げ予想が49%に上昇

まず市場が予測しているFRBの利下げ見通しを確認しましょう。

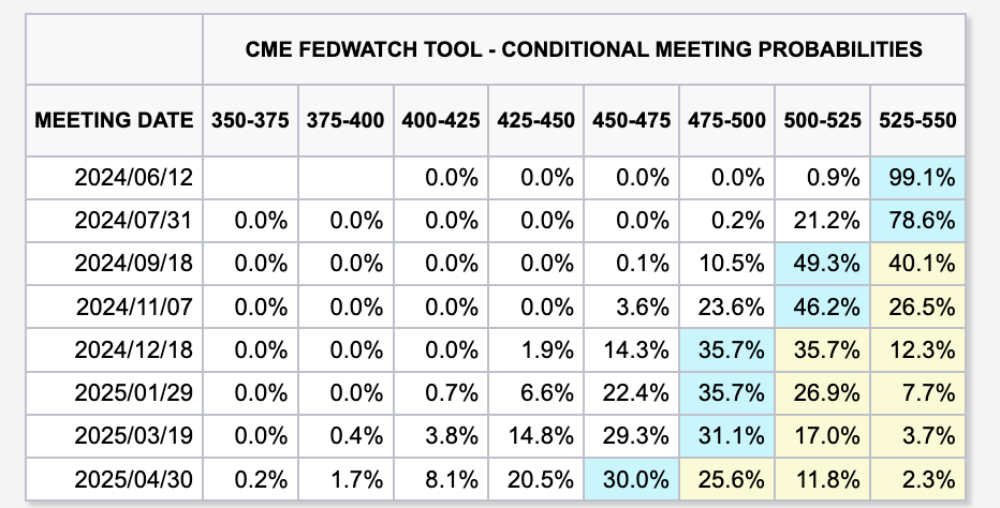

出典:CME「FedwatchTool」

CPI発表前は、9月の利下げはないと見られ、年内の利下げ予想も1回またはなしが主なシナリオでした。CPI発表後の利下げ見通しは、7月が21%、9月が49%と上昇しています。

パウエル議長の「利上げがない」との発言や、アメリカの個人消費や労働市場が軟化する兆しがある中、CPIと小売売上高のデータでインフレ率の低下が期待される数字が出たため、先物市場での織り込み度合いが変化しました。

3-2.アメリカ経済は想像以上に軟化している

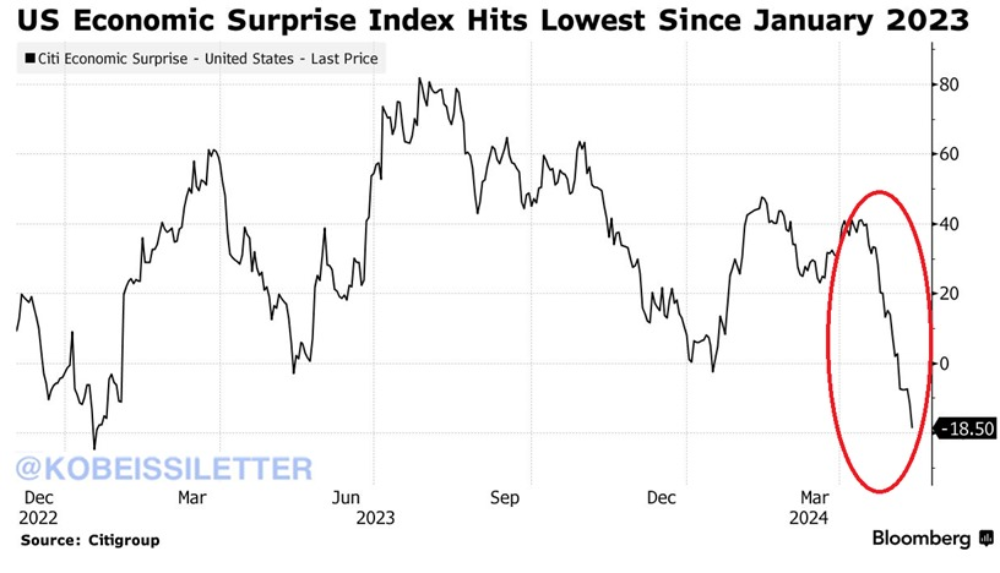

アナリスト予想と実際の数字の乖離を示すサプライズインデックスを確認すると、直近では実際に発表された経済指標がアナリスト予想を下回っていることが分かります。

出典:The Kobeissi Letter「The US economic surprise index has dropped to its lowest level since January 2023.」

赤円の印は、アナリストが強気の予想をしていたものの、予想以下の数字が出たタイミングを示しています。これにより、アメリカ経済は想像以上に陰りが見えていると言えるでしょう。

3-3.ドルは夏場にかけて下落する可能性も

プロトレーダーの筆者としては、今後はドルが下落するシナリオを想定しています。材料は以下の通りです。

- アメリカ労働市場が抑制してきている

- 財の価格のインフレはしっかりと低下してきている

- これまで課題であったサービス価格も労働市場の軟化によってインフレが抑制される可能性がある

- 経済指標がアナリスト予想ほど強くない

- 川上産業である製造業の経済指標も弱まっている

- クレジットカード延滞率は急上昇

- 個人消費者のセンチメントの悪化

- 個人消費者の節約のトップは外食であり、サービス価格・労働市場の軟化に寄与する

インフレ率が一時的に上昇し、短期的なドルショートの巻き戻しが発生する可能性はあるものの、ドル安トレンドでトレードする方が期待値は高くなるでしょう。

アメリカが明確に利下げムードに転じれば、ドル円の方向性が明確に変化するきっかけとなるでしょう。年内にインフレが鈍化すと利下げする可能性が高まってきているものの、まだまだ確実視はできません。

また、日銀の利上げ確率が上昇する気配がない限り、円高に推移するシナリオは想定しにくいでしょう。

短期的な円高局面は円売りの好機となるものの、押し目のタイミングを間違えると大きな損失を抱えるリスクがあります。ドル円は140円台半ばあたりまで待ってからポジションを構築しましょう。

日銀幹部にとって、アメリカの利下げ確率が強まらないことは予想外であり、日銀が動かなくてもアメリカの金利低下に伴いドル円が下落するシナリオを想定していたようです。見通しが外れたことで、日銀の利上げ論が浮上する可能性があることを知っておきましょう。

ただし日本の経済状況を鑑みると、利上げは容易ではないでしょう。利上げを臭わせつつ、実際には行わないと考えられます。

4.まとめ

本稿では、アメリカのCPIと小売売上高を受けた市場の動向と、今後のドルとドル円のシナリオについて解説しました。

クロス円の動向は日本円次第であり、ボラティリティが激しい中での予想は難しいでしょう。アメリカのFRBや日銀の金融政策によってドル円の見通しは変化するものの、円売り継続がメインシナリオです。

しかし、プロトレーダーの筆者としては、全体が同じ方向性を向いている時こそ注意が必要だと考えます。さらにアメリカでは景気鈍化の足音が聞こえてきているため、方向が変化する時期になってきているとも言えるでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)