2023年8月現在、日銀の日銀政策会合にてイールドカーブコントロールの修正が発表されました。日銀が発表した直後には、ドル円は141円まで上昇し、その後138円まで急落するなど、一時的に激しい動きになりました。

本記事では、プロトレーダーの筆者が日銀政策会合のポイントや、今後のドル円動向を解説します。ポジションの取り方も紹介するので、参考にしてみてください。

※本記事は2023年8月1日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.日銀政策会合の結果

日銀政策会合のポイントは、5つです。

- イールドカーブコントロールの運用を「±0.5%程度」を目処とするとし、柔軟化

- 10年国債の指値オペを、1.0%を上限として行うことを決定(従来は0.5%が上限)

- 今回の政策変更決定は金融政策修正ではなく、イールドカーブコントロールの柔軟化措置。マイナス金利解除等の本格的な修正には、まだ距離がある

- 2023年の消費者物価は2.5%で想定している。しかし2024年は1.9%と、2%を超える物価上昇は続かないと想定

- 個人のインフレ期待が上昇している。今後賃金上昇が続かなければ実質賃金低下により個人消費が低下する可能性がある

市場関係者の見方では、イールドカーブコントロールの修正は、政策修正を織り込むと想定されていました。従来のハト派的なスタンスから、方針転換する意味も含まれるということです。

しかし実際には、イールドカーブコントロールにおける10年金利1.0%の上限拡大は、柔軟性を持たせるための修正であると強調されました。あくまで、緩和路線を継続するための手段だと判断できます。

2024年の消費者物価の見通しも、緩和路線継続を示しています。2023年の消費者物価の見通しは2.5%であるものの、2024年は1.9%の上昇と上昇幅が低下しており、目標としている2%の物価上昇率を下回っています。

日銀の中では、物価上昇率の低下は遅れているだけで、今後進む可能性が意識されていると言えるでしょう。消費者物価の上昇幅が限定的であれば、政策修正によってタカ派的なスタンスに切り替える必要性はありません。

ゼロ金利解除はまだまだ先の話であり、総合的に考えるとハト派的なイールドカーブコントロールの修正となり、ドル円は円売り主導で上昇しました。

2.ドル円の動き

次にドル円の動きについて解説します。

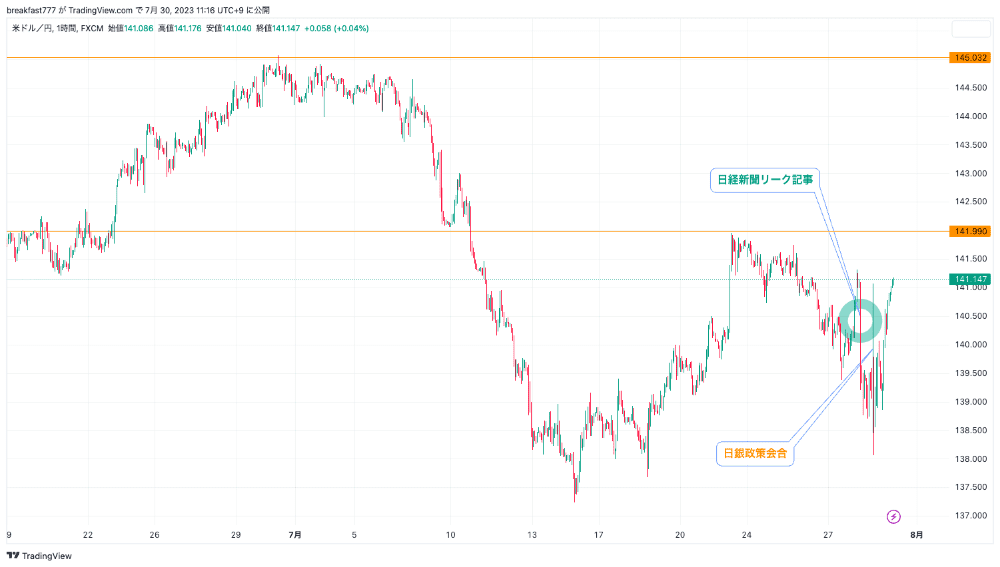

※図はTradingView[PR]より筆者作成

上記はドル円の1時間足です。2023年7月28日の夜中に、ドル円は141円台から139円台まで急落しました。日銀のイールドカーブコントロールの容認案が日銀政策決定会合で議論されるとの、日経新聞のリーク記事に相場が反応したためです。

イールドカーブコントロールの上限が引き上げられると、日銀政策会合にて発表された場合の市場への影響を緩和するために、日銀がわざとリークした可能性があります。

日銀政策会合前に円安が進行していたため、日銀政策会合の当日に発表されると、円高方向の振れ幅が大きくなり、結果的にドル円の値幅が拡大する可能性がありました。リーク記事によって、市場がイールドカーブコントロールの上限引き上げを発表に先駆けて織り込んでいたため、イベント前に進みポジション調整が進み、値幅は抑制されました。

実際に日銀が発表した直後には、ドル円は141円にタッチし、その後138円に急落するなど、一時的に激しい動きになりました。しかしリーク記事によって、イールドカーブ修正をいち早く織り込む動きも出ていたことから、円高方向への値動きは限定的でした。

底固めが終わった後は、ドル円はしっかりと上昇し、141円台でNY時間はクローズしました。

3.ドル円のトレード戦略

ドル円のトレード戦略について、プロトレーダーの筆者が解説します。

日銀政策会合が緩和的な政策修正となったことから、円高材料は剥落しました。

一方で米国の政策スタンスを考えると、米国もインフレの沈静化の動きが継続しており、利上げの影響を見極める時期に入ってきています。9月以降は利上げをせず、2023年の年内は、政策金利は据え置きとの予想が主流です。

パウエル議長は、利上げはデータ次第と発言しており、8月に物価が大きく上昇すれば、利上げ予想を変更する必要性があるものの、可能性は低いでしょう。

参照:ブルームバーグ「FOMC、22年ぶり高水準に金利引き上げ-追加利上げの可能性残す」

プロトレーダーの筆者としては、米ドルの上昇余地は限定的と見ています。ドル円は2022年のような強い上昇にはならず、夏場にかけてはレンジ相場になると予想しています。

日銀の政策がタカ派ではなかったことから、引き続き政策金利の引き上げの可能性はないでしょう。日米金利差が縮小しないため、2023年はドル円の急落懸念はないでしょう。

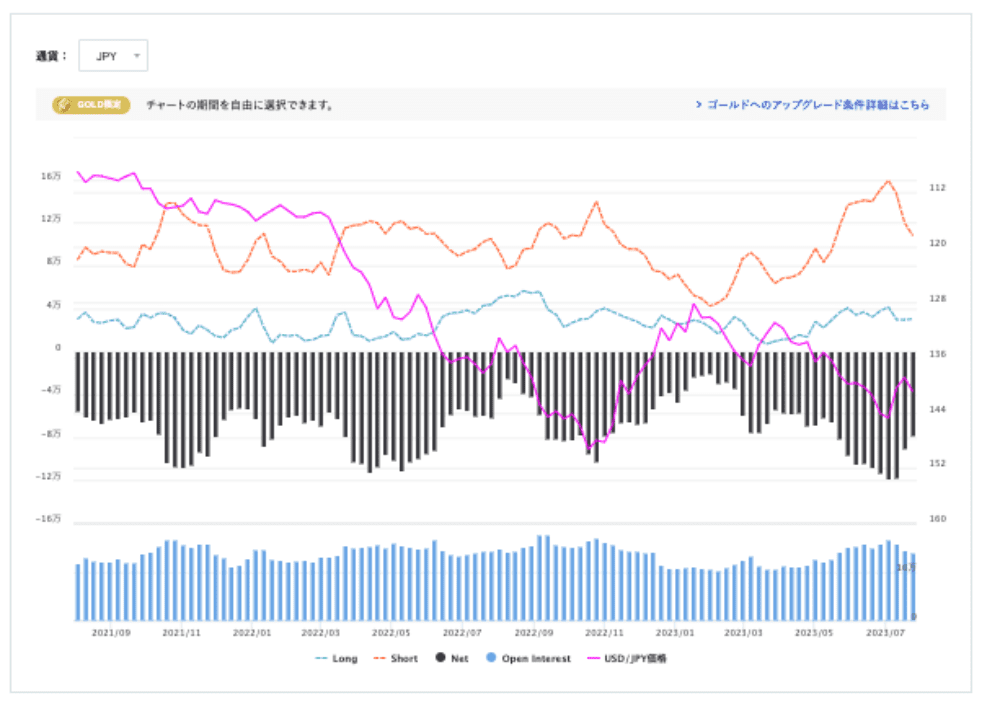

日本円の通貨先物ポジションの動向を確認すると、一旦大幅に円ショートのポジションが減少しています。ただし投資家が、今後、円ショートを作る可能性はあるため、短期勢の動きは引き続き注視しましょう。

引用:OANDA証券「IMM通貨先物ポジションの推移チャート」

上記はIMM通貨先物ポジションのチャートです。中期的にはドル円は、135円くらいまでは調整安となる可能性があります。夏場の流動性が低下するタイミングでの値動きには、注意してください。

中長期ではスワップポイント狙いでロングポジションを保有し、短期では143円を超えるタイミングで、ショートポジションを構築するトレード戦略は、選択肢の一つとなるでしょう。ロング(買い)ポジションのエントリーポイントは、140円を割れるあたりが目安となります。

145円を超えての上昇は難しいでしょう。仮に145円を突破すれば、トレード戦略を見直す必要があります。

4.まとめ

日銀政策会合の結果とドル円の動向について、プロトレーダーの筆者が解説しました。

2023年7月の日銀政策会合では、市場参加者が警戒していたほどのタカ派的な路線は示されませんでした。ドル円は、円売りサイドに傾きやすい地合いになるでしょう。

日米金利差を考えると、2023年の年末までは、ドル円はロング目線となります。ただしロングポジションを構築する場合は、140円台を割る水準まで、短期的な下落を待ちましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)