2023年9月現在、アメリカで再度利上げが行われるかに市場参加者の注目が集まっています。

本稿では利上げ予想に影響を与える雇用統計を解説し、ドル円相場を解説します。プロトレーダーの筆者がポジションの取り方も解説しますので、是非参考にしてみてください。

※本記事は2023年9月4日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.雇用統計の結果

| 失業率 | 3.8% | 市場予想3.6% 前月3.5% |

| 非農業部門雇用者数 | 18.7万人 | 市場予想+17.0万人 前月15.7万人で速報値から3万人下方修正 |

| 平均時給(前年同月比) | +4.3% | 市場予想;4.4% 前月+4.4% |

2023年8月の失業率は、市場予想を上回り上昇する動きとなりました。前月からも上昇しています。

非農業部門雇用者数は予想以上に上昇しています。2023年7月は18.7万人でしたが、7月と6月分は大きく下方修正されました。

平均時給は、市場予想を下回る結果となりました。2023年7月からも低下し、利上げの可能性を強める数字にはなりませんでした。

週平均労働時間は34.4時間と、7月からわずかに拡大しています。雇用者側は、コロナ後に従業員の確保が難しくなったため、景気が悪化してもクビにはせず、労働時間を短縮して調整するようになったため、最近注目されています。

労働時間が拡大しているため、まだ労働市場が崩れていないことが分かります。不完全雇用率と呼ばれるU6も7.1%であり、過去1年程度のスパンで見ると最高の水準です。労働市場の軟化が確認できます。

臨時雇用者数も2年振りの低水準となっており、7ヶ月連続で減少と労働市場が落ち着いてきていること分かります。

労働参加率も上昇しており、職に就いていなかった人たちが労働市場に戻ってきていると言えます。労働参加率の上昇は賃金上昇を抑制することは、賃金の動向を予想する上で知っておきましょう。

8月はハリウッド俳優労働組合やトラック運送会社イエローの破綻等数字面を押し下げるイベントもあったことから、実際はもう少し数字が良かったのかもしれませんが、総じてみると若干弱い数字が並びました。

2.雇用統計後の市場の反応

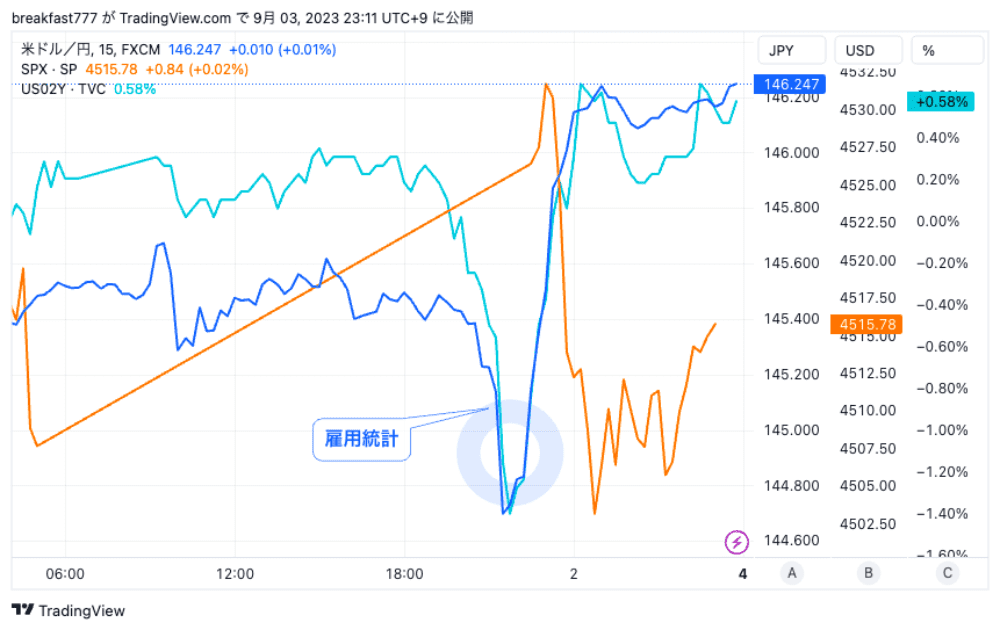

※図はTradingView[PR]より筆者作成

上記は雇用統計時の市場の動きです。青色がドル円、水色が米国債2年金利、オレンジがS&P500指数です。

指標発表後はドル売り地合いから金利は急低下し、ドル売りの流れからドル円も下落し144.50付近まで下押ししました。144.50円の安値は綺麗なサポートラインとなっています。

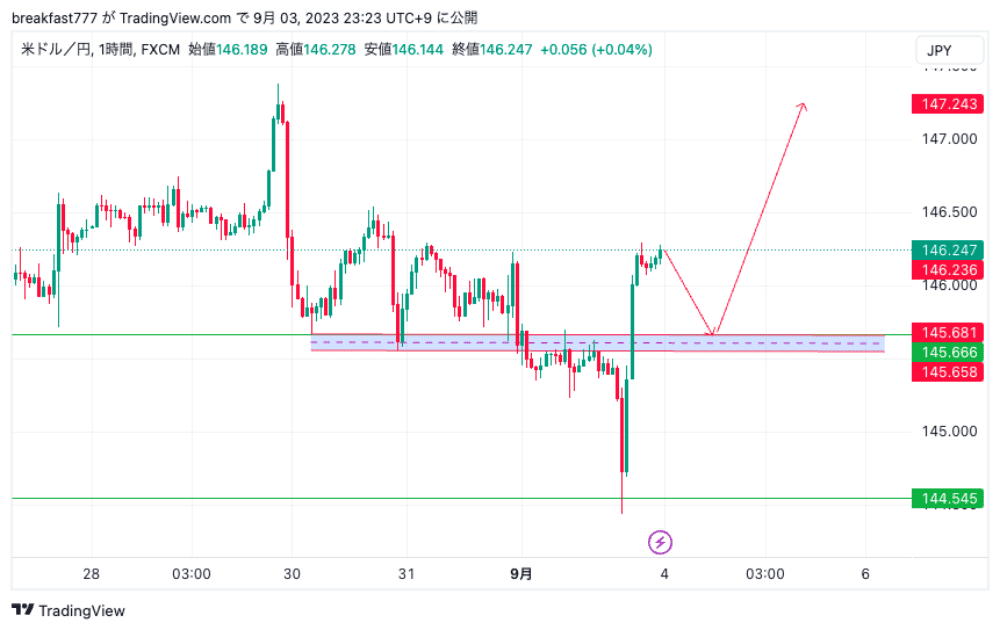

※図はTradingView[PR]より筆者作成

その後、若干サポートラインが割れるような動きになっていますが、理論通りの動きとはならず騙しとなり、急反発しました。つまりこの水準からドル円を売っていく投資家はいないとも考えられます。

日米の金利差が拡大していることから、長期的にドル円のショートを持ち続けると、スワップポイントで損失を被る可能性があります。ドル円は上昇トレンドが継続していることもあり、ロング目線の投資家も多いでしょう。

雇用統計当日は、金利が引けにかけて上昇する中でも、株は崩れませんでした。金利上昇とドル高は連動したものの、株だけは別の動きとなり、株式市場に対してまだまだ楽観的な見方が強いという表れでしょう。

3.9月のドル円のトレード戦略

プロトレーダーである筆者としては、今回の雇用統計によって、9月の利上げはほぼなくなったと考えています。そこで、ドル円は短期的にはロングポジション、中長期的にはショートポジションを狙うFX戦略が、選択肢の一つになると考えます。

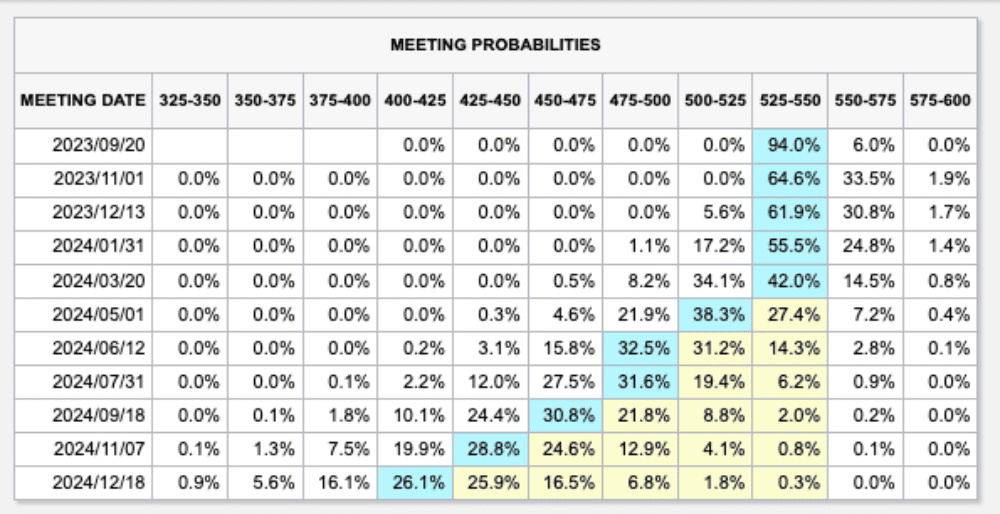

市場の利上げ予想でも、2024年の3月まで金利は据え置きとの予想が大半を占めています。11月の利上げの可能性は、まだ織り込まれていない状況です。

引用:CME「FedWatch Tool」

ドル円は一旦調整安となり、145円台後半まで一旦下押し圧力が働く可能性はあるものの、どんどん下を攻める展開は考えにくいでしょう。ロング目線でトレードする場合は、下がったタイミングで丁寧に拾っていきましょう。

※図はTradingView[PR]より筆者作成

青色の太線で示した通り、サポートラインが小さくできているため、サポートラインの付近まで下がるのを待ち、ロングポジションを構築するFX戦略は選択肢の一つでしょう。一方で、サポートラインである145円まで下がり切らずに上昇する可能性もあるため、エントリーポイントは、146円から145円と広めに設定しておいてもいいでしょう。

リスク管理の観点からも、エントリーは分散し、損益分岐点と損切りラインだけはしっかりと決めておくことが大切です。損切りラインを入れても怖くてずらしてしまう方や、ルール通りに損切りができない方は、IG証券のノックアウトオプションの利用を検討してみてはいかがでしょうか。ノックアウトオプションを利用すれば、自動的に損切ができます。

IG証券のノックアウトオプションを知りたい方はIG証券のノックアウトオプションの使い方は?も参考にしてみてください。

ロング目線でトレードする際には、ドル円は押し目で買っていきつつ、CPI等重要な数字が発表されるタイミングではポジションを落とし、過度なリスクは取らないように気を付けましょう。最近は経済指標で物価関連の指標が一気に動く傾向があるため、リスクは極力落しましょう。

4.まとめ

本稿では雇用統計の結果から詳細、市場の反応からドル円の戦略について、プロトレーダーの筆者が解説しました。9月は年末までの相場を占う上で大切な月であり、株式市場も9月を底値にして、年末まで上昇しやすい傾向があるなど、仕込みどきとも言われています。

FOMCの前には、CPIやISMなど色々重要な経済指標が発表されるため、まずは数字を確認しながら9月と11月のFOMCの利上げ予想の変化をチェックしてみてください。経済指標に弱い数字が並び始めた場合は、金利低下からドル売りになりやすいことは知っておきましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)