2023年5月現在、アメリカの経済状況は短期的な材料と中長期的な材料に視点が分かれています。市場の注目点は、インフレ動向ではなく景気後退に変化しています。年内の利下げ予想も出ています。

本記事では、プロトレーダーの筆者が2023年5月現在のドル円のポイントを3つ解説します。アメリカのCPや債務上限問題も解説します。参考にしてみてください。

※本記事は2023年5月18日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.米国CPIの結果

2023年5月10日に発表された、米国CPIの結果を確認しましょう。

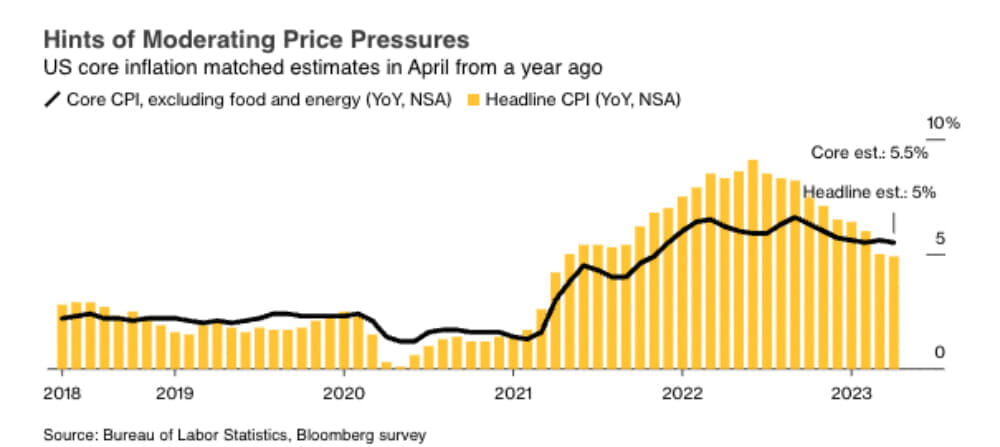

出典:ブルームバーグ「米CPI、インフレ鈍化を示唆-FRBに利上げ停止の余地与える」

- 総合CPI(前年同月比) +4.9%(市場予想:+5.0% 前月+5.0%)

- コアCPI(前年同月比)+5.5%(市場予想:+5.5% 前月+5.6%)

総合CPIとコアCPIは、4月と比較して低下しています。総合CPIは、5%を割り込みました。

インフレ動向を見極める上で、FRBはサービス価格に注目しています。サービス価格は前月比で見た数字がしっかりと低下しており、低い伸びに留まりました。足元のインフレ鈍化を更に確認できたと言えるでしょう。

サービス価格でも寄与度が大きい住居費は、前月比0.4%の上昇となりました。2023年で一番低い伸び率となりました。

エネルギーと住宅を除いたサービス価格は、2022年7月以来の低い伸びに留まっています。総じてインフレ鈍化が確認されたと言えるでしょう。

数字だけで考えれば、FRBの目標であるインフレ率2%はまだまだ遠い数字です。完全に安心できる数字ではないものの、2023年5月現在、FRBは利上げ停止を示唆しており、6月の利上げはないだろうと判断できる材料の一つと言えるでしょう。

しかしコアCPIの低下幅がまだまだ足りないとも言い換えることができます。一部の市場参加者は年内の2、3回の利下げを予想しているものの、プロトレーダーの筆者としては、さすがに期待をし過ぎであると考えています。

5月単体で見るとインフレの鈍化が確認できます。注目のサービス価格のインフレ率は鈍化しているものの、完全に安心できる数字ではないというのが結論でしょう。

2.CPI後の市場の動き

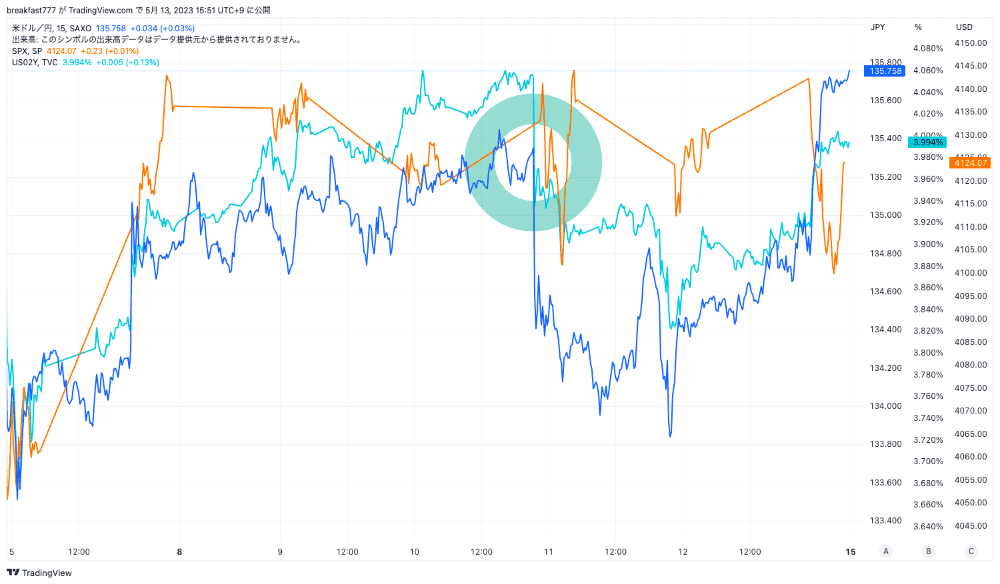

下記のチャートの丸印の部分は、アメリカのCPIが発表された直後の動きです。青色がドル円、水色が米国債2年金利、オレンジがS&P500指数です。

※図はTradingView[PR]より筆者作成

CPIの発表直後は弱い数字だと判断されたため、金利は急低下しました。米ドルが売られる中でドル円は下落し、タカ派のスタンスにはならないと判断され、株式市場は一瞬上昇する動きとなりました。

株式市場だけは、上昇後反転下落しました。景気後退が意識される動きになったと言えます。

金利の低下はそのまま進みました。ドル円も、ドル売り主導で下落しました。この一連の動きから、市場はインフレ動向ではなく景気後退を意識していると判断できます。

2022年から2023年年初にかけては、インフレ率を抑えるために政策金利を上昇させていたものの、インフレがなかなか収まらない地合いが続いていました。

マーケット参加者は、どこまで金利が上がればインフレは止まるのかに注目していました。金利が上昇するならば、株安になるとの動きが顕著に出ていました。今回の動きからも、多くのマーケット参加者は、インフレ率の鈍化は景気後退に繋がるという視点で見ていると分かります。

2023年5月現在、債務上限問題など大きな課題が迫っており、株式市場の上昇は難しい局面です。ドル円は再度上昇し、136円に迫る勢いとなっています。金利も上昇する等、一旦持ち直すような動きが続いています。

3.ドル円も米国株も下落か!?ポイントは3つ

2023年5月現在のドル円相場のポイントを、プロトレーダーの筆者が解説します。

まず一つ目のポイントは、アメリカの地銀株の急落などの金融不安です。引き続きアメリカのMMFには、資金流入が続いています。

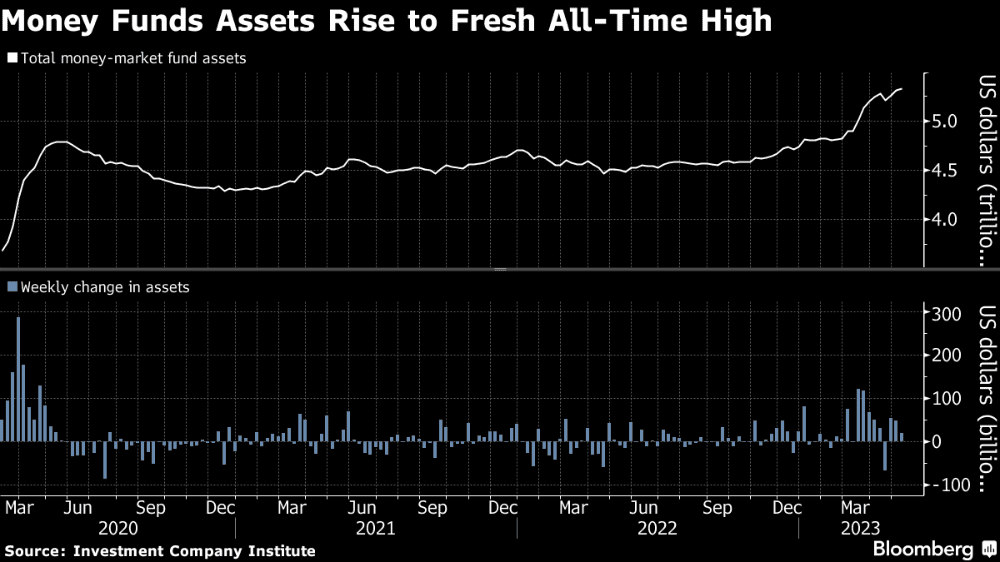

出典:ブルームバーグ「米国MMF資産残高、また過去最高更新-米利上げの波に乗る」

上記は証券会社の預金とも言われる、MMFの残高推移です。大きく伸びてきていることが分かります。

足元は一旦、地銀株の急落からショートカバーの買い戻しが入っているため、上昇する動きになっています。しかし預金の流出は止まっていません。まだ金融不安は残っていることを念頭に、市場の分析を行うべきでしょう。

2023年5月現在のチャートの動きには、急落や空売り勢の仕掛け的な部分も入っています。今後は地銀の健全性で株価が変動するでしょう。

二つ目のポイントは、債務上限問題です。アメリカでは借金が膨れ上がらないように、法律で借金の上限に制限を加えています。2023年5月時点で残り880億ドルしか枠が残っておらず、2023年6月1日に上限を迎える可能性があります。

借金ができなくなった場合は、政府機関の閉鎖や国債のデフォルトなどがアメリカで発生する可能性があります。アメリカ国債のデフォルトは誰も想定しておらず、実現すれば甚大な影響が出るでしょう。

米国債は、安全な資産と多くの人々に認識されています。巨額の米国債が紙切れ同然となれば、世界中の投資家が損失を被るでしょう。

6月1日までに民主党と共和党が合意し、米国債のデフォルトは免れることが、市場のメインシナリオです。ただし合意が間に合わないケースや、期限に遅れて合意する場合もあります。

過去には合意が遅れたケースがありました。その時は株安、米ドル安が短期的に進行、そして金利上昇になりました。通常の金利高=通貨高とは全く異なり、デフォルトを意識した動きになる点は知っておきましょう。

三つめのポイントは、中長期的なインフレの高止まりの可能性です。

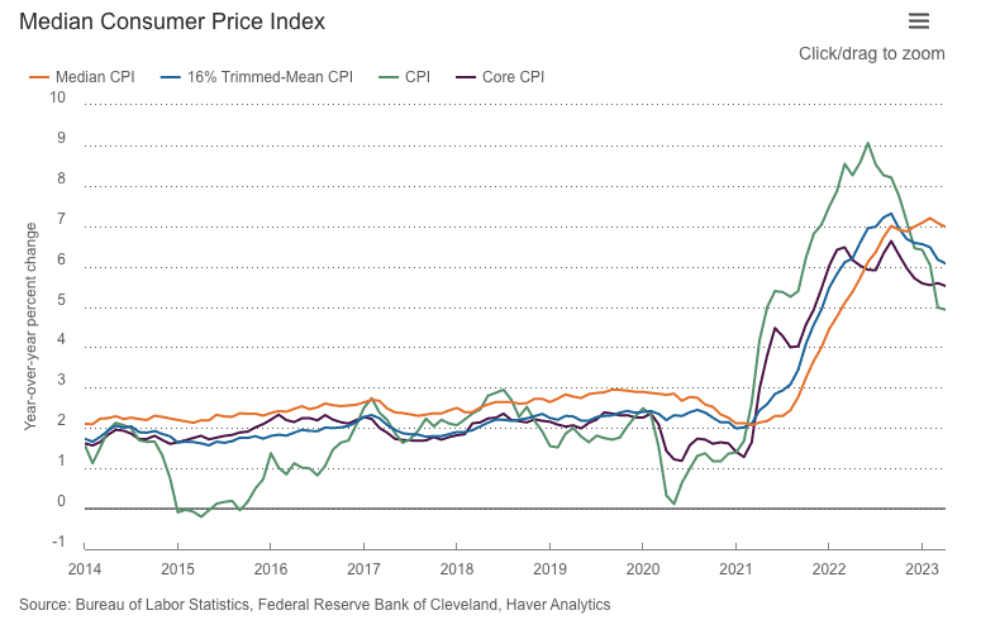

出典:FEDERAL RESERVE BANK OF CLEVELAND「Median CPI」

上記はクリーブランド連銀がデータで提供している、CPIの動きです。緑の総合CPIは大幅に低下しているものの、コアCPIは総合CPIと比較してあまり低下していません。

オレンジのmedian CPI(CPI中央値のようなもの)は、低下するどころかまだ上昇してきていると分かります。このmedian CPIが低下しないと、FRBは安心できません。またコアCPIの低下が、トレンドとして継続するかに今後数ヶ月は注目が集まりそうです。

インフレが高止まりする場合は、米ドルは低下せず、夏頃でECBやBOEの利上げストップが市場に織り込まれてくるようになると、米ドル安、欧州通貨高のトレンドに変化が出てくるでしょう。

4.まとめ

CPIの動き方から、市場のポイントを短期目線と中長期目線で、プロトレーダーの筆者が解説しました。

FXには興味があるものの、相場は難しく何を見れば分からない方も多いでしょう。まずは今回紹介した3つのポイントだけに絞って、チェックしてみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)