2022年10月現在、ドル高が続いています。アメリカの利上げは、来年には止まるとの予想が多くなっています。

ドル高が終了に備えて、ポートフォリオの調整を検討している方は、多いのではないでしょうか。そこで今回はプロトレーダーである筆者が、ドル高のトレンド変化に備えて、ゴールド投資ついて解説します。

※本記事は10月17日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.ドルの変化時に見るべきポイント

1-1.利上げ見通しとFRB予想

利上げはドル高に直結します。そこでまずは、市場が予想している利上げ見通しとFRB予想を確認しておきましょう。

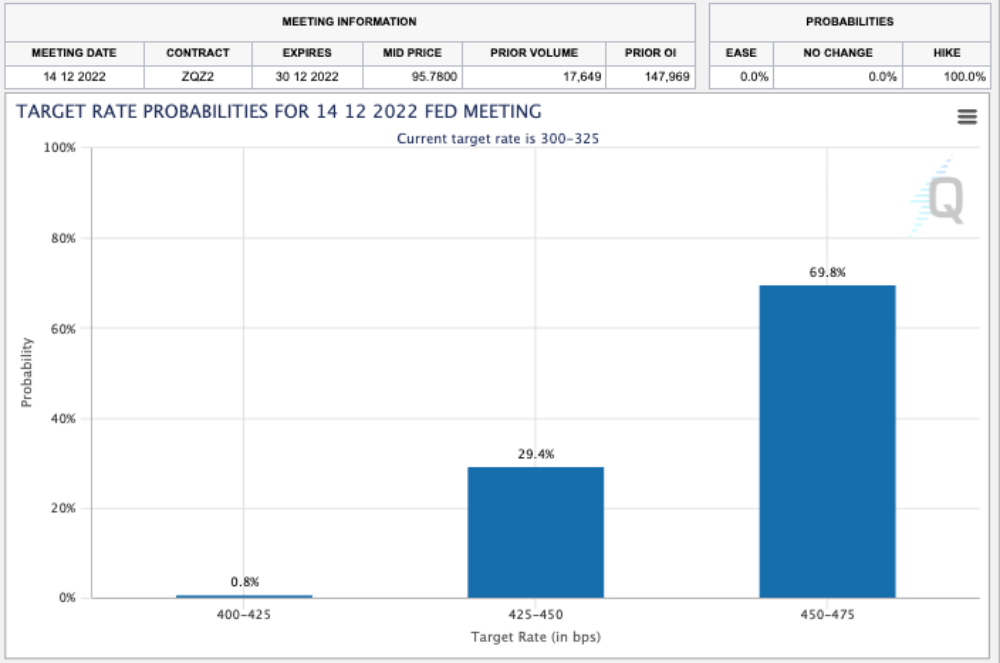

市場の利上げ見通しは、CME FedWatch Toolで確認できます。執筆時点では、11月のFOMCの利上げ予想や、来年の1月以降のFOMCでの利上げ予想も数値化されているため、どのくらいのペースでFRBが利上げを行うと市場が予想しているのかを把握することができました。

上記は市場が予想している、12月に行われるFOMCでの利上げ見通しを数値化したデータです。2022年10月現在、11月と12月に0.75%利上げされ、4.5%まで金利が引き上げられるとの見方がメインシナリオとなっています。

画像は、12月の会合における予想です。2022年10月現在は、2023年1月に0.25%の利上げを行い、4.75%まで引き上げた後に利上げはストップすると、多くの市場参加者は予想しています。

FRBメンバーが考えている利上げ見通しは、3月・6月・9月・12月のFOMCにて発表されるドットチャートで分かります。FRBメンバーと、市場の利上げ見通しとは、乖離することがあります。乖離をチェックして、どちらになるか考えてみましょう。

市場予想の変化で為替や市場が動いていても、FRBメンバーの予想にズレが生じた場合は、市場も修正を迫られる場面があります。ドットチャートは、市場を動かす材料の一つとなっています。

1-2.インフレ見通し

インフレ見通しは、利上げ見通しと密接に関係しています。アメリカでインフレがどれだけ進むかによって、利上げ見通しに関係します。

インフレ動向をチェックするための、重要な経済指標がいくつかあるので紹介します。

1つ目はCPI(消費者物価指数)です。物価動向を数値で表しています。2022年10月のCPIは、大きく市場を動かしました。覚えている方もいるでしょう。

2つ目は、PCEデフレーター(個人消費支出)です。個人の消費動向を把握できる数値です。

食品やエネルギー価格等変動が大きい部分を除いた数値である、コアPCEデフレーターも発表されています。

2022年10月現在、世界各国の中央銀行は、インフレ退治のために利上げを行っています。インフレ動向が落ち着く気配を見せれば、利上げも打ち止めになり、株価は上昇すると、多くの市場参加者は予想しています。

2.ドル高が止まりかける場合の投資先は?

アメリカは2023年1月に利上げを一旦ストップするとの市場予想が正しいと仮定すれば、ドルを保有している方の中には、ポートフォリオを少しずつ変えたいと考えている方もいるでしょう。

ポートフォリオに組み込む金融商品として、ゴールド(金)が選択肢の一つとなるでしょう。ゴールドは米ドルのインデックスと逆相関の関係があります。

また実需として、需要が恒常的に存在します。価格が大きく崩れても、戻ってきやすい特徴があります。

こちらはゴールドの1990年からのチャートです。

※図はTradingViewより筆者作成

足元は二番天井をつけて下落トレンドに入っています。しかし、下落したタイミングで再度戻ってきています。

次に2020年からの、ゴールドと米ドルの関係性をご覧ください。

※図はTradingViewより筆者作成

オレンジがドルインデックスで、ローソク足がゴールドのチャートになります。ドルインデックスが下落する局面ではゴールドが上昇しています。一方で、ドルインデックスが上昇する場面ではゴールドが横ばいか、下落しています。

2022年の最初は一時的に順相関となっているものの、その後は綺麗に逆相関で推移していると分かります。ドル高がそろそろ転換すると考える場合は、ゴールドのポートフォリオの割合を少しずつ増加させる戦略もあるでしょう。

長期的な目線での投資にはなるものの、インフレ抑制のための利上げの状態であり、景気悪化の可能性が高まっている昨今、このまま高い政策金利が続くとは考えにくいでしょう。

好景気では、政策金利が高い状態が続きやすくなります。しかし、景気が悪い時はインフレがおさまった後に景気を回復させる必要性が出てくるため、すぐに景気刺激策に政策を変更する可能性が高まります。

景気刺激策の一環として利下げの可能性があり、来年後半から再来年には、利下げが行われる可能性もあります。現在の政策金利が数年間続くと予想している市場参加者は多くありません。

政策金利が引き下げられる前に、マーケットは影響を織り込みます。将来のドル安を見越して、ゆっくりとポートフォリオを移し替えるのも、選択肢の一つでしょう。

3.ゴールドに投資できるFX会社は?

IG証券ではFXだけでなく、ゴールドの取引も可能です。IG証券は商品がFXや個別銘柄(現物ではなくデリバティブ)、債券金利や各国の株価指数、コモディティ等、豊富な投資商品提供されています。

ゴールドだけではなく、原油やプラチナ、小麦やコーヒー等のコモディティ投資ができます。株式CFDは約1万2,000銘柄、株価指数CFDは約40銘柄と、CFDの取り扱い銘柄数も充実しています。投資商品が多く、既にFX口座を持っている方にとってもメリットがあります。

IG証券について興味を持った方は、IG証券でトレード、CFDや空売りのやり方は?も参考にしてみてください。

4.まとめ

ここではドル高トレンドが終わった場合に備え、ゴールドをポートフォリオに組み入れる投資方法を紹介しました。トレンドが大きく変化するときは、ゴールド以外の投資商品が値上がりする可能性があります。

ゴールドは値動きが小さいため、長期的保有にメリットがあります。世界の機関投資家からも安全資産として信用されている投資対象であり、昔から価値が0にならないと言われています。コモディティは馴染みがない方も、検討してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)