2024年2月現在、アメリカのFOMCでは政策金利の据え置きが発表されました。アメリカの中央銀行の動向は、FXだけでなく株式市場や債券市場などに影響を及ぼすため、注目が集まっています。

本稿ではプロトレーダーの筆者が、FOMCの内容やパウエル議長の発言や市場の動向を整理し、今後ドル円相場について解説します。是非参考にしてみてください。

※本記事は2024年2月4日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.FOMCとパウエル議長の発言のポイント

2024年2月現在、FOMCでは政策金利が据え置きとなりました。市場でも利下げは予想されておらず、市場通りの結果となりました。

パウエル議長の発言のポイントを確認しましょう。

- 3月には利下げの可能性はない

- 労働需要な依然として供給を下回る(労働市場は引き続きタイトな環境である)

- インフレは緩和している

- 今後のインフレの道筋は不透明

- 住宅市場は抑制されている

- 物価目標回帰を確信するには、持続的な確証を得る必要がある

- 政策金利はピークに達しているだろう

- 年内の利下げは適切である可能性が高い

- 今後の金融政策はデータ次第

- 利下げ前にはもう少し確信となる内容が必要

- 雇用の減少は予想していないものの、雇用が悪化すれば利下げは行う

- 今回の会合で利下げの提案や検討はなかった

- 3月の会合ではQT縮小の議論を始める

参照:ロイター「情報BOX:パウエル米FRB議長の会見要旨」

多くの市場参加者が予想していた、3月の利下げの可能性をしっかりと否定した点に注目が集まりました。3月の利下げの可能性がほぼなくなり、短期的なドル高が進行しましたが、大きなトレンドには繋がりませんでした。

3月にはQT(金融引き締め)の縮小の議論を始めるとのコメントも重要です。FRBはアメリカの労働市場が堅調であると判断しており、賃金が低下するかが今後注目されるでしょう。

またパウエル議長は、中立金利の正確な位置は分からないとコメントしています。インフレ率が低下すれば実質金利が上昇するため、利下げが必要になると考えられるものの、政策に反映させることは難しいと述べました。

インフレの低下は順調に進んでいるため、今回のFOMCでは、3月の利下げの期待を一旦縮小させる意図でコメントが出されたものの、不透明要素が強いため今後のデータ次第で利下げのスピードが変化することを示唆していると判断できるでしょう。FOMCを受けて、3月に利下げを予想していた証券会社が、利下げ予想を5月に変更する動きが見られています。

株式市場が堅調な地合いであることから、資産インフレによる更なるインフレ率の低下が抑制される可能性も否定できません。インフレ抑制の目標から考えると、株価が上昇し続けることは望ましくありません。2024年2月現在の市場環境は、株価の底堅い地合いとインフレ率の低下が同時に進んでおり、FRBにとってベターな環境だと判断きるでしょう。

2.FOMC後の市場の動き

2-1.ドル円・米株・米国債の動き

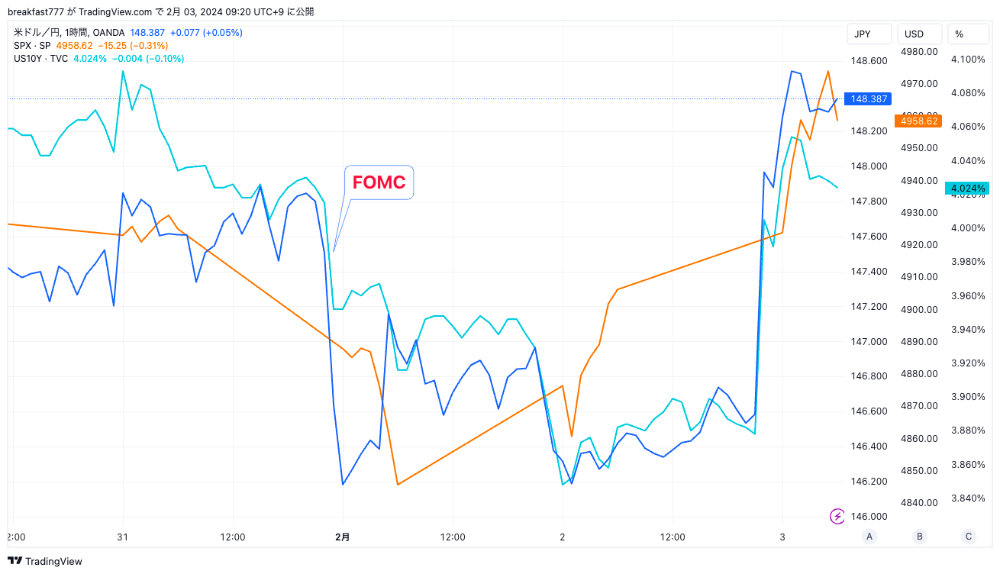

※図はTradingView[PR]より筆者作成

FOMC後の市場の動きをチェックしましょう。青色がドル円、オレンジがS&P500指数、オレンジが米国債10年金利です。

FOMC前に発表された雇用コスト指数等経済指標と、FOMC前の調整のフローによってドル円は大幅に下落し、金利も低下する動きとなりました。FOMCにて3月の利下げ期待を牽制する発言がでたものの、バランスが取れた発言だったこともあり、ドル円は若干反発しました。一方で金利は低下し、ドルと金利の相関性が見られていない動きとなりました。

株式市場は金利低下を好感して、株高の方向に動いており、米国の株式市場は堅調な地合いを保っています。

2-2.利下げ織り込みの変化

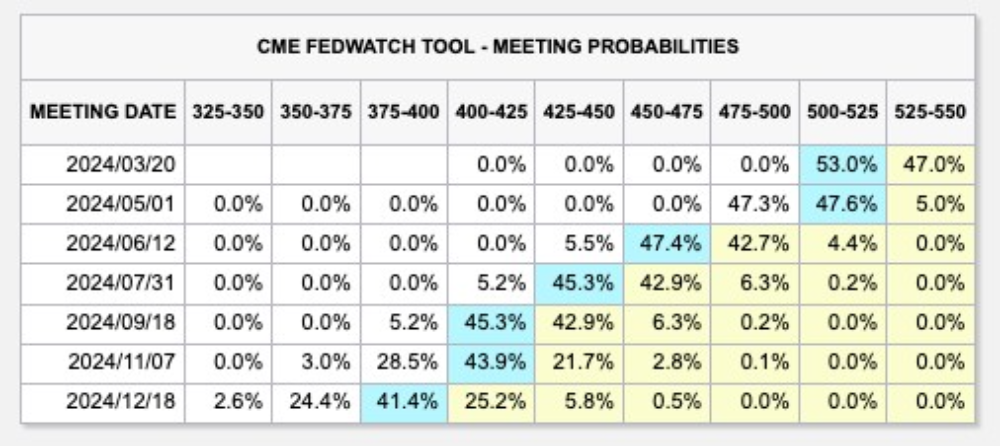

参照:CME「FedWatch Tool」

米国の利下げ織り込みの変化を確認しましょう。FOMC後の利下げ織り込みは大きく変化しておらず、引き続き3月の利下げがメインシナリオとなっています。しかし利下げ確率は低下しており、パウエル議長の発言がある程度は影響したと捉えていいでしょう。

年間の利下げ回数は5回程度となっており、利下げ回数に大きな変化はありませんでした。引き続き年内の利下げ期待が縮小したとは言えず、利下げのタイミングが3月から後ずれしました。

市場では、いつ利下げをするのかが焦点にはなっています。もし仮に株高が大きく進行する場合には、インフレを懸念したFRBによるタカ派発言が出てくる可能性があることは知っておきましょう。

3.ドル円の動向のポイント

※図はTradingView[PR]より筆者作成

2024年2月現在、ドル円は一時大幅上昇したものの、その後下落し、方向感のない展開が続いています。チャートからポイントとなる水準を考えてみましょう。上記は、ドル円の4時間足チャートです。

FOMC前につけた146円が、短期的なサポートラインとして意識されやすいでしょう。この146円の水準は、1月に2度相場が止まった水準であり、取引量が溜まっているため止まりやすいものの、抜けると下に走りやすいでしょう。そのためまずは、146円の水準が割れるかどうかに注目です。

146円の水準が割れた場合、その後は144.30円がターゲットとなりそうですが、146円ほど大きなサポートラインではないため、買いたいと思っている投資家が多い場合には意識されるでしょう。

ファンダメンタルズで考えると、アメリカの雇用統計を含めて、CPIやPCEデフレーター、消費者信頼感指数等のインフレ関連の指標で、ドル円が大きく動く可能性があります。メインシナリオではFRBの最初の利下げが5月となっており、日銀が先にマイナス金利脱却を行う可能性があることも意識しつつ、ドル円の動きを予想する必要があるでしょう。

日銀が4月にマイナス金利を解除する予想がメインシナリオになっており、すでに市場には織り込まれています。マイナス金利解除後に政策金利が継続的に引き上げられるかがトレードのポイントになります。仮に政策金利の引き上げが行われる場合は、円高方向で反応する可能性があること、政策金利の引き上げについては、まだ市場には織り込まれていない点は知っておきましょう。

4.まとめ

本稿ではFOMCの内容やパウエル議長のコメントを整理しつつ、市場の反応や利下げ織り込みについて解説しました。

利下げのタイミングはデータ次第で大きく変わる可能性があり、流動的な相場展開になりやすいでしょう。ドル円は円高方向で推移する材料は少ないため、下落したタイミングで押し目買いをするトレード戦略は選択肢の一つになるでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)