2023年7月現在、アメリカの雇用統計が発表され、相場が大きく動きました。

今回はプロトレーダーの筆者が、雇用統計の結果やドル円の下落理由を解説します。チャートを利用し、ポジションの取り方も紹介します。ぜひ参考にしてみてください。

※本記事は2023年7月13日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.雇用統計の結果

雇用統計の結果を確認しましょう。

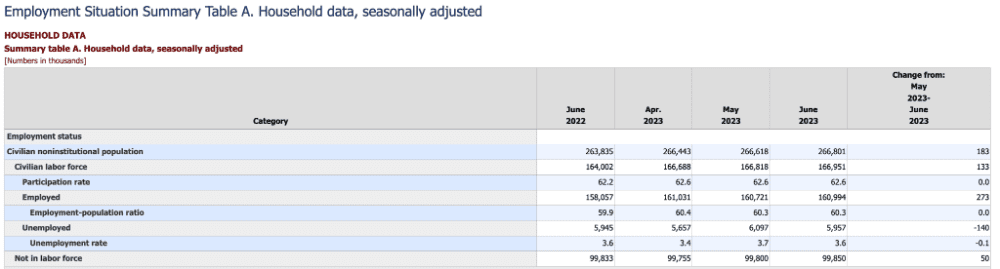

雇用統計の結果

| 結果 | 市場予想 | 前月 | |

|---|---|---|---|

| 非農業部門雇用者数 | 20.9万人 | 22.4万人 | 30.6万人 |

| 失業率 | 3.6% | 3.6% | 3.7% |

| 平均時給(対前年比) | 4.4% | 4.2% | 4.4% |

| 平均時給(前月比) | 0.4% | 0.3% | 0.4% |

| 労働参加率 | 62.6% | 62.6% | 62.6% |

引用:U.S. BUREAU OF LABOR STATISTICS「Employment Situation Summary Table A. Household data, seasonally adjusted」

上記は雇用統計の結果を公表している、労働統計局が発表した数字です。

非農業部門雇用者数は予想対比で悪い数字が出てきており、前月から大幅に減少しています。失業率は予想通り、前月から引き続き低下しています。労働市場の逼迫が継続していると分かります。

平均時給は、前年比、前月比ともに上昇しています。前月に引き続き、前年比では横ばいとなっており、ある程度強い数字であると言えるでしょう。

労働参加率は市場予想通りであり、前月とも変化がありませんでした。

失業者の詳細を確認してみましょう。黒人と白人を見ると、白人の失業率が低下傾向にあることに対して、黒人の失業者の増加が顕著に見られています。

黒人労働者は景気が悪化し始めた局面で最初に解雇される傾向があると指摘されています。黒人の失業率は、2023年4月以降から上昇傾向が続いています。

参照:ブルームバーグ「米雇用統計、失業増の90%を黒人が占める-白人との格差が拡大」

2.雇用統計後の市場の動き

次に雇用統計後の動きを、チャートで解説します。

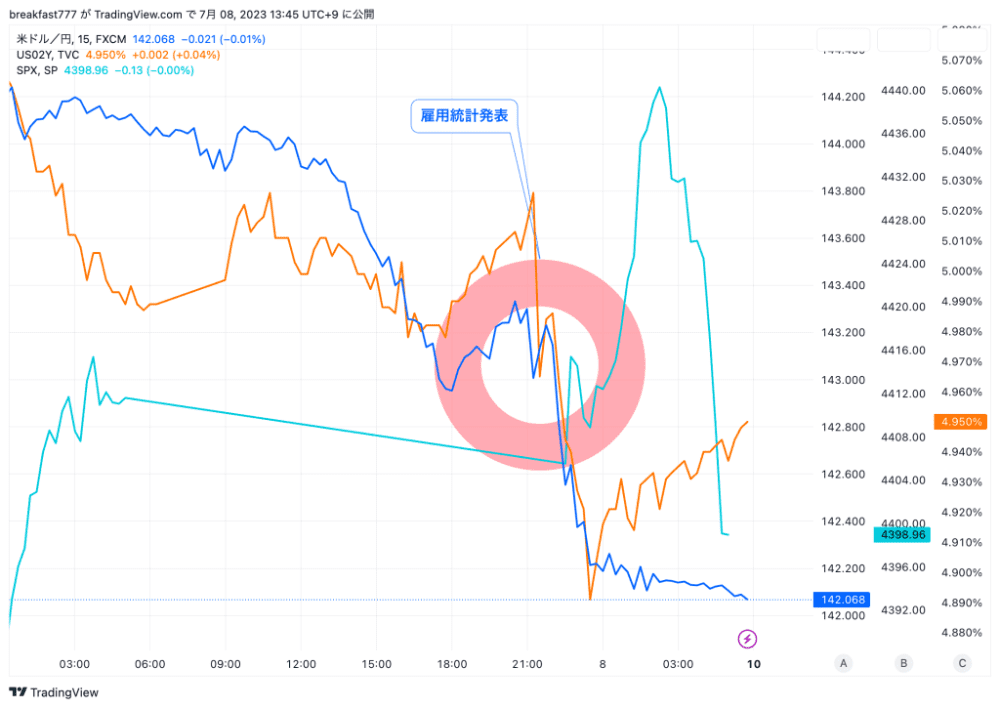

※図はTradingView[PR]より筆者作成

青色がドル円、オレンジが2年金利、水色がS&P500指数です。発表直後にドル円は下落し、SS&P500指数は上昇、米国債2年金利も低下しました。

しかし、プロトレーダーの筆者としては、この動きには違和感があります。雇用統計の数字自体は強く、パウエル議長はタカ派的な発言を行っています。年内には、利上げが2回行われる可能性があります。

雇用統計が強い場合、金利が上昇しドル高となり、タカ派スタンスを意識して株安となる傾向があります。しかし、2023年7月の雇用統計後の相場は、逆に推移しました。

これは、米国の景気後退が意識され始めていることが原因だと考えています。従来の動きから、相場が逸脱する時は、トレンドが転換する可能性が高くなります。

クロス円は、円安局面は一旦終了して、円高方向で推移する可能性があります。戻り売りを狙うFX戦略も、選択肢の一つでしょう。

米国株は、少しずつこれまでの上昇トレンドが収まりつつあります。米国債の2年金利が5%以上ある中で、米国株の配当利回りは、米国債金利よりも少し大きい程度です。

価格が上下する株式市場のリスクを取るよりも、米国債で5%を取るほうが、安定的に運用できると考えるポートフォリオマネージャーは多くなるでしょう。

2023年7月現在は、米国株の運用比率が全体的に高くなっているため、米国株を一部売却し、債券の割合を増やす投資家が増えてくるでしょう。ポートフォリオを見直す動きが高まると、ドル安、株安の動きに繋がります。

FRBのパウエル議長は、年内に2回の利上げを予測しているにも関わらず、市場は無視しています。

労働市場が高止まりしたまま、賃金やサービス価格が低下しない場合は、FRBが再度利上げを行う可能性が高く、ドルの下落が先延ばしになる可能性があります。市場が年2回の利上げを織り込んだタイミングで、ピークになる可能性があります。

3.ドル円の動向

次にドル円の動向について解説します。

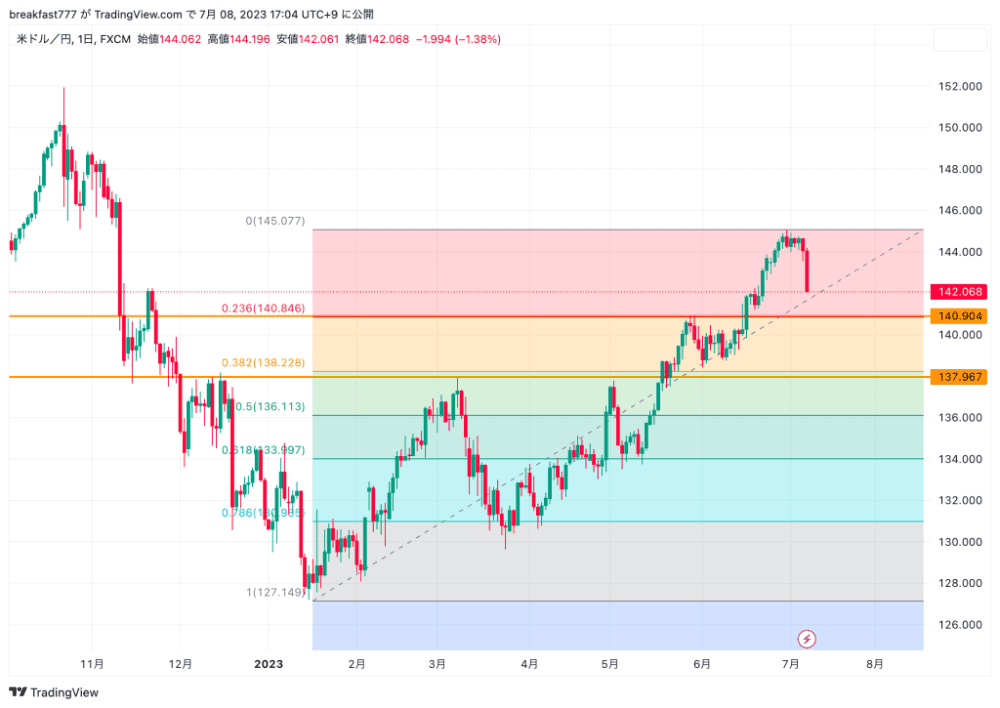

※図はTradingView[PR]より筆者作成

上記のチャートには、プロトレーダーの筆者が節目と判断したポイントに、水平線を2本引いています。フィボナッチリトレースメントで2023年の安値から高値にラインを引いています。

140.80付近が最初の節目となっています。これは、2023年5月の高値だった水準です。フィボナッチリトレースメントでも重なっていることから、マーケット参加者からも意識され安い水準と言えるでしょう。

138.00-138.20の水準にも注目してみましょう。2023年3月の高値であり、5月初旬でも一度意識された水準です。フィボナッチリトレースメントでも3分の1戻しの水準であることから、意識しておきたい位置と言えるでしょう。

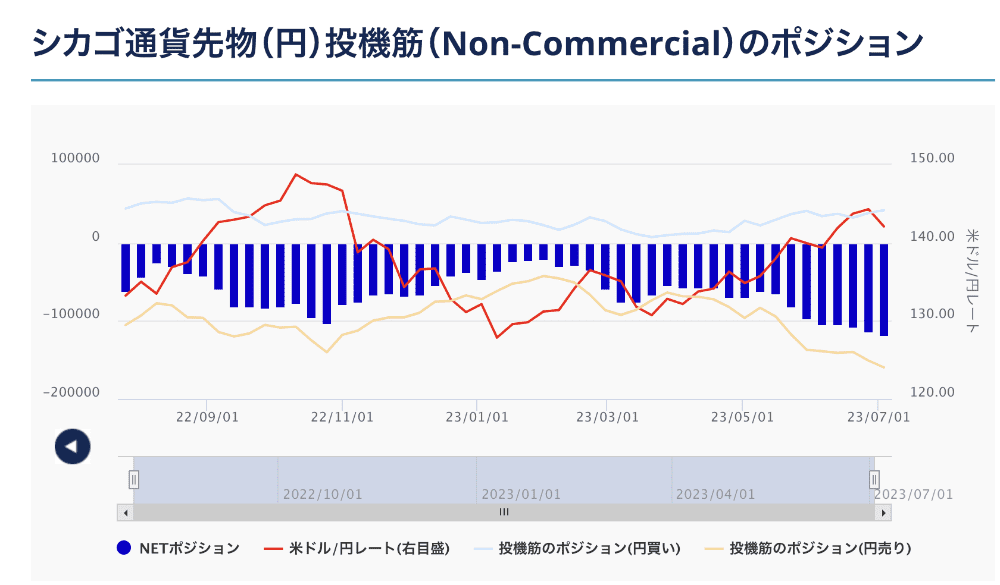

またIMM通貨先物ポジションをチェックすると日本円のショートポジションが短期筋のポジションでかなり積み上がっています。新しいポジションを円買いに作っているのではなく、これまで円売りで利益を出していたポジションに解消の売りが入っていることが、2023年7月7日に急落した原因の一つでしょう

引用:外為どっとコム「IMMポジション」

上記は外為どっとコムが提供している、IMM通貨先物ポジションです。青色の棒グラフが、短期筋の日本円の先物ポジションを表しています。

かなりの数量が積み上がっています。このポジションはいずれ解消され、円買い圧力となります。

今後のドル円動向を考えるうえで、日米の金利差が拡大しており、長期的なドル円のショートポジションは取りづらい点は、意識しておきましょう。ショートポジションを一日持ち越すだけで、2pips程度のマイナスが発生します。

1ヶ月で60pipsとなる計算です。かなりの値幅分がマイナスのスワップとして計上されます。ドル円のショートポジションを構築する際には、エントリーポイントを見極めましょう。

2023年7月時点の下落は、ポジション調整による下落と考えられます。大陰線となると、ドル円の上値は重くなりやすいため注意しましょう。

4.まとめ

雇用統計の詳細と、ドル円の今後のトレード方法について、プロトレーダーの筆者が解説しました。

相場が動きやすい地合いになっているため、エントリーポイントは慎重に見極めましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)