2023年8月現在、アメリカではFRBが9月に利上げを行うか、それとも金利を据え置くかに注目が集まっています。

利上げ動向を見極めるうえで、CPIは重要な数字です。そこで本稿では、プロトレーダーの筆者が、経済指標を解説します。

※本記事は2023年8月16日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.アメリカのCPIの結果

最初に発表されたアメリカのCPIの数字から解説していきます。

| 総合CPI(前年同月比) | +3.2%(予想+3.3% 前月+3.0%) |

| 総合CPI(前月比) | +0.2%(予想+0.2% 前月+0.2%) |

| コアCPI(前年同月比) | +4.7%(予想+4.8% 前月+4.8%) |

| コアCPI(前月比) | +0.2%(予想+0.2% 前月+0.2%) |

総合指数は前月比では変わらず、予想とも同様の数字となりました。前年同月比では、前月から上昇しているものの、予想を下回る数字となっています。

コアCPIは、前月比は前月比から横ばい、そして予想と同様の数字となっており、こちらも特段サプライズはない数字となりました。

前年同月比で、前月からわずかに低下しているという程度です。予想より若干下回ったものの、市場に影響を与えるほどの数字ではありません。

コアCPIの低下は、FRBのタカ派姿勢を強めるほどの数字ではなく、利上げを据え置くとの観測が強まりました。詳細を見ると、総合CPIの前月比の上昇のうち、家賃の上昇が大きく寄与しています。

しかし今後は、家賃の低下が予想されおり、実際にケースシラー住宅価格指数も低下しています。住宅市場全体が、今後低下するでしょう。

コア指数は、財価格における指数が下落幅を拡大させました。一方で、サービスコア指数は上昇幅を拡大し、引き続きサービス価格の上昇が止まるかに焦点が集まるでしょう。

一方で物価高騰後は、サービス価格は財価格に遅れる低下する傾向があります。今回、財価格の低下が確認できたため、今後はサービス価格も低下するでしょう。

2.CPI後の市場の動き

CPIは、ほぼ予想通りとなったものの、市場は上下に動く展開となりました。

※図はTradingView[PR]より筆者作成

上記は、CPI発表前から発表後の市場の動きとしてドル円(青色)、米国債2年金利(水色)、S&P500指数(オレンジ)で表示させたチャートです。

まずCPI発表後には、コアCPIの低下に市場が反応したのか、米国債金利は低下し、ドル円は下落する動きとなりました。株式市場も上昇で反応する動きとなりましたが、この動きはすぐに終了し、一気に反転する動きとなっています。

ドル円は、一時143円台半ばまで下落したものの、円売りがスタートし、ドル円は144円台に再度回復、株式市場は一気に下落する動きとなりました。その後、米金利が遅れて上昇する動きが継続しています。ドル高と円売りが重なっており、年初来高値を突破して、145円台前半まで上昇しました。

3.ドル円や米国株の動向

CPIの影響はなかったと、プロトレーダーの筆者は結論づけています。

確かに、発表直後に市場は反応しました。しかし、機械的な反応と言えるでしょう。コアCPIが低下しているということは、インフレ基調は引き続き低下方向となっている=「株高、金利低下、ドル安」になると機械的に判断し、一時的にドル円が下落したのでしょう。

その後の動きはCPIが影響しているわけではなく、CPIという重要イベントを通過して、CPI前の動きがそのまま継続したと判断できます。

ではこのような動きを踏まえて、2023年8月下旬以降の動きについて、プロトレーダーの筆者が解説します。

まずポイントとしてはジャクソンホール会合が控えている中で、ドル円は145円を突破してきており、そろそろ日本政府、そして財務省等の高官から口先介入が出てき始める可能性があることです。しかし円安のスピードは速いとは言えず、海外投資家は安心して、円売りドル買いを進めており、145円で底堅い動きになってきています。

また投資家のポジション動向で、オプションのリスクリバーサルを見ると、円高に備える動きは出ていません。口先介入で円安を止める動きが出ると、144円台前半までの下押しはありそうです。

また8月は流動性が薄くなりやすい傾向があります。大きな値動きが発生する可能性があるため、注意してください。一つ一つの値動きに意味を求め過ぎると、判断を誤りやすい時期でもあります。

9月以降のドル円は、年末までに140円は割れる動きに再度なると、プロトレーダーの筆者は予想しています。

- 日銀植田総裁が異例にも、為替に言及

- 日本の消費者物価指数が高く、個人消費に影響を与えている

- アメリカの個人消費や貯蓄率、クレジットカードの延滞等見ると限界を迎えている

- 雇用統計でも平均労働時間が短くなっている数字が確認できており、解雇はしていなくても製造業、運輸業中心に経済が停滞し始めている

- 日本円のショートが積み上がっている(将来のポジション解消による円高圧力になるということ)

上記の理由から、FRBのタカ派スタンスは継続せず、日銀も為替を意識した政策運営をしていく可能性があるといえます。日本円に対して、中期的には、ドルは相対的に弱くなりやすくなるでしょう。

2023年の春先から継続していた、機関投資家が米ドルショートを解消する動きにより、米ドルが上昇しています。アメリカのインフレ率もなかなか低下せず、強い地合いが継続しています。

この動きがどこまで継続するかが足元の焦点です。プロトレーダーの筆者としては、経済指標から、タカ派スタンスが弱まり、2023年の年末までに米ドルは下落すると想定しています。

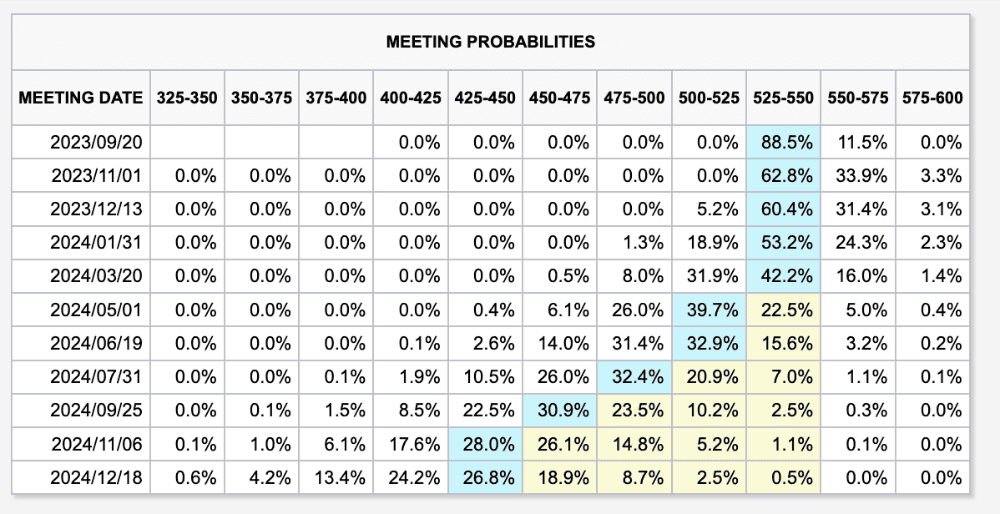

利上げの予想を確認しましょう。

引用:CME「FedWatch Tool」

市場予想では、2024年3月までは利上げはなく、据え置きとなっています。今後、3月が1月に早まると、米ドルは下落する可能性があるということになります。

一方で対ユーロや対ポンドに対しては、米ドルは強くなりやすいため、あくまで米ドル安というよりは円高地合いが強まるだろうと考えています。

4.まとめ

CPIの数字や、今後のドル円の動向について、プロトレーダーの筆者が解説しました。

為替市場はその時々で、チェックすべきポイントが異なります。今は何に市場が注目しているかを知ると、為替動向を予想しやすくなります。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)