2024年1月現在、日銀政策決定会合とECB理事会を通過し、ドル円は150円を目指す展開になるのか、注目している方は多いのではないでしょうか。

本稿ではプロトレーダーの筆者が、日銀政策決定会合とECB理事会、ドル円のポイントを解説します。是非参考にしてみてください。

※本記事は2024年1月29日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 日銀政策決定会合

1-1.日銀の展望レポートのポイント

1-2.植田総裁の会見のポイント - ECB理事会

2-1.声明文のポイント

2-2.ラガルド総裁の会見のポイント - 市場動向

- ドル円のポイント

- まとめ

1.日銀政策決定会合

2024年1月の日銀政策決定会合では、市場予想通り政策変更はありませんでした。発表の直後は為替が若干円安方向に反応したものの、その後は落ち着いた動きとなりました。

1-1.日銀の展望レポートのポイント

日銀の展望レポートのポイントは、「先行きの不確実性はなお高いものの、企業の賃金・価格設定行動の変化や賃金交渉に向けた労使のスタンス等を踏まえると、こうした(消費者物価の基調的な上昇率が物価安定の目標に向けて徐々に高まっていく)見通しが実現する確度は、引き続き、少しずつ高まっていると考えられる。」とのコメントがでた点です。前回2023年12月では、物価見通しが安定しないとされていた見通しが、「物価安定の目標」が実現する確度が高まっていると修正されました。

参照:日本銀行「経済・物価情勢の展望(2024 年1月)」

1-2.植田総裁の会見のポイント

植田総裁の会見のポイントは4つです。

- 物価目標の達成の角度は引き続き高まっている

- 物価安定目標の実現が見通せるようになれば、マイナス金利を含めた大規模緩和の継続の是非を検討する

- マイナス金利解除の連続利上げも視野に入れている

- ETF購入は大規模緩和の一環であり、物価目標達成が見通せることができれば、2024年1月現在の枠組みを維持するか検討するだろう

参照:日本銀行「総裁記者会見」

前回2023年12月の会見と比較すると、若干マイナス金利の解除に近づいたものの、タカ派的な表現も見られなかったことから、市場に対する大きなインパクトはありませんでした。

2.ECB理事会

2024年1月のECB理事会は、3会合連続で据え置きとなり、市場の予想通りの結果となりました。

2-1.声明文のポイント

ECBは声明文で、「ECB主要金利は十分に長い期間にわたり維持されれば、目標達成に実質的に貢献する水準にあるとみなしている」とし、現在の水準を維持しても物価目標を達成できるとしました。また、域内の物価上昇圧力と強い労働コストの伸びに関する文言が削除されました。

参照:ロイター「ECB、金利据え置き 3会合連続 総裁「利下げ検討は時期尚早」」

2-2.ラガルド総裁の会見のポイント

ラガルド総裁の会見のポイントを確認しましょう。

- 欧州経済については、2023年第4四半期に停滞した可能性が高く、短期的なデータも経済の弱さを示している

- 経済成長は依然として下方に傾いており、金融政策の効果が予想以上に出た場合には、成長率が鈍化する可能性がある

- インフレ指標は、12月に一段と低下しており、物価目標に近づいている

- 政策金利に関しては、理事会では利下げを議論するのは時期尚早であるとの見解で一致しており、今後の見通しはデータ次第

参照:ロイター「ECB理事会後のラガルド総裁発言要旨」

経済の見通しやインフレ動向についてハト派的なコメントを出したため、ユーロは売られました。欧州経済は良好とは言えず、ドイツ経済が弱まっていることを示すデータが多く発表されています。多くの市場参加者は、ECBが早期の利下げに追い込まれると予想しており、ユーロは売られやすい地合いになっています。

ラガルド総裁は夏頃の利下げを示唆しているものの、先物市場では6月までに0.50%の利下げを織り込んでおり、多くの市場参加者は、4月の利下げ確率を90%と予想しています。市場参加者の予想と、ECBが示唆する利下げタイミングにはギャップがあります。このギャップがどのように収斂するのかが、今後のポイントになるでしょう。

3.市場動向

※図はTradingView[PR]より筆者作成

日銀政策決定会合後の、ドル円の動きをチェックしてみましょう。

ドル円は、植田総裁が会見にてタカ派とも捉えられる発言をした時に、一時的に147円付近まで急落しました。しかしこの動きは、相場が一瞬振れただけであり、利益確定のトリガーになった程度の影響しかもたらしませんでした。

その後一気に円高から円安となり、最終的には植田総裁の会見前の水準を超えて上昇する動きとなりました。ドル円は148.70付近まで上昇しましたが、その後再度下落し、上下に値動きの大きい展開となりました。日銀政策決定会合をほぼ無風で通過したと言えるでしょう。

警戒されていた日銀政策決定会合にて円安牽制発言が出なかったことから、円買いに転じる理由がなくなったため、円売りで攻める投資家が出てくれば、ドル円は150円を目指す可能性が浮上しています。

4.ドル円のポイント

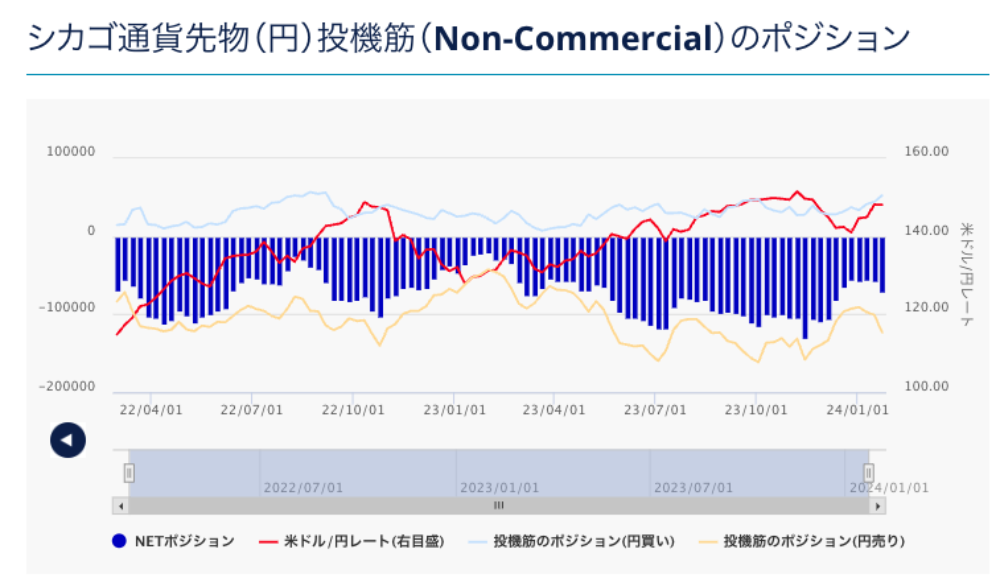

出典:外為どっとコム「IMM通貨先物ポジション」

IMM通貨先物ポジションを見ると、2023年下旬あたりから円売りのポジションが減少していたものの、直近では再び円売りが拡大していることが分かります。多くの短期トレーダー、石川県の震災によりマイナス金利解除が遠のいたと判断し、再度円売りでポジションを作り始めことが背景にあります。

次にドルインデックスと米国債を見てみましょう。

※図はTradingView[PR]より筆者作成

上記の図は、青色がドルインデックスでオレンジが米国債10年金利です。チャートから、強い相関が分かります。

2024年1月現在、米国経済は強い数字が出ているものの、年間に5回ほどの利下げが織り込まれています。更に利下げ見通しの織り込みが強まる展開は予想しにくいものの、実際に利下げされる可能性が高いため、10年ゾーンの米国債が買われる地合いが継続しています。つまり金利が上昇しにくい地合いは、変わらないということです。

金利が上昇しにくい相場では、ドルインデックスも上昇しにくくなります。そのためプロトレーダーの筆者としては、米ドルはショートで攻めやすいと考えており、ドル円の上昇幅は、2023年年ほどは強まらないと考えています。

ドル円が149円に近づく過程では、下落幅が限定的になることが予想されるため、ショートポジションを構築して細かく利益確定をし、利益を積み上げるトレードは選択肢の一つになるでしょう。

5.まとめ

本稿では、日銀政策決定会合とECB理事会、ドル円相場のポイントを解説しました。

FXトレードで勝率を上げるためには、ポジションを構築する前に複数のシナリオを想定してみてください。実際の相場が予想と異なる動きをした場合には、自分のシナリオと何がずれていたのかを振り返る習慣をつけてみましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)