2023年8月現在、日本銀行の金融政策が世界の注目を集めています。

米国では利上げがそろそろ最終地点となっており、ユーロ圏でも同様の状態です。一方これから利上げとなりそうな日銀は、日本円の動向を探る大事な材料と言えるでしょう。

本稿では日銀の政策変更について、プロトレーダーの筆者が解説します。FX初心者の方にとっても大切な内容でもあるため、是非参考にしてみてください。

※本記事は2023年8月21日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.日銀の政策修正について

日銀は2023年7月28日の金融政策決定会合において、長期金利を低く抑えるイールドカーブコントロールの修正を行いました。これまで10年金利の上限金利は0.5%でしたが、1.0%まで上限を引き上げました。日銀が金融正常化のプロセスを開始したと考える投資家も出てきました。

植田総裁は「政策の正常化へ歩み出す動きではなく、YCCの持続性を高める動き」と説明しています。市場にタカ派的な姿勢を見せないようにしつつも、為替市場のボラティリティも含めて考えていると発言しており、日銀総裁が為替ついては基本的に言及しなかったものの、一歩踏み込んだ発言をしたことで、為替のマーケットでも話題となっています。

参考:ブルームバーグ「YCCの運用柔軟化、「正常化へ歩み出す動きでない」-日銀総裁」

イールドカーブコントロールは通常では円安抑制効果が働くと言われています。そのため、今後円高方向で進むのではないかという見通しが発表直後にはありました。しかし、相場は一瞬円高に推移したものの、すぐに回復して円安が再度進行しました。

植田総裁は日本の物価は2024年の年末には1.9%に落ち着くとの見通しを示していることから、タカ派ではなくハト派的なスタンスが継続するとの見方が市場に広がりました。

なお、今回のイールドカーブコントロールは、利上げではありません。よく「事実上の利上げ」と説明されており、勘違いしやすいポイントであるため注意しましょう。

2.「利上げ」というのは何を示しているのか?

では「利上げ」ということは、一体何を示しているのかを解説します。

利上げは通常政策金利の引き上げを指しています。今回は10年金利を抑制する上限金利を0.5%から1.0%に引き上げているというだけであり、政策金利は引き続き据え置きとなっています。

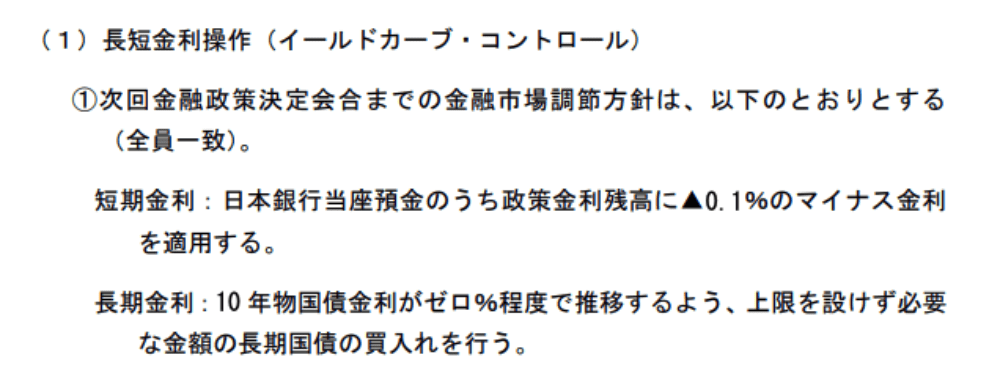

引用:日本銀行「当面の金融政策運営について」

上記は日銀が発表した時の文章の一部を抜粋しています。「短期金利」を見ると引き続きマイナス金利が継続していることがわかります。

ここが引き上げられれば、アメリカのFRBが進めている利上げということと同義となります。しかし、イールドカーブコントロールの修正は決して利上げではありません。

また文章内では、「『物価安定の目標』の実現を目指し、これを安定的に持続するために必要な時点まで、『長短金利操作付き量的・質的金融緩和』を継続する。マネタリーベースについては、消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで、拡大方針を継続する。引き続き企業等の資金繰りと金融市場の安定維持に努めるとともに、必要があれば、躊躇なく追加的な金融緩和措置を講じる。」と記載されています。

金融緩和措置を講じるとあることから、引き続き緩和政策が維持したいという思惑が見えることもわかるでしょう。もしも短期金利であるマイナス金利の部分が修正されて、0.25%の利上げを行い+0.1%とするような動きが出た場合は、完全な利上げという理解をすると分かりやすいでしょう。

3.日銀の政策修正や金融政策を主眼に見たドル円の分析

日銀の政策修正はタカ派的かと思いきや、案外ハト派な政策修正となったことにより、円安が再度進行しており、ドル円は146円を突破する場面も見られました。

日銀の植田総裁は、「日銀総裁が為替のボラティリティも含めて考えている」とコメントしています。これはつまり円安が進行すれば、日本の消費者物価の上昇が大きくなる、または、高止まりして物価目標である2%の達成が困難になる懸念があるということを意識した発言です。

参考:ブルームバーグ「YCCの運用柔軟化、「正常化へ歩み出す動きでない」-日銀総裁」

先日発表された日本の消費者物価を見ても、依然として3.0%を超えています。コアコアの数字も4%を超えており、まだまだ物価目標からは乖離しています。

そのため、9月も引き続き日本の消費者物価指数が低下する動きが見られず、そのほかのインフレ指標でも収まる気配がないとなった場合は日銀の金融政策がタカ派的に傾斜する可能性があるということです。タカ派的な政策に徐々に変化してくる可能性は高く、そのようになった場合は円高圧力がかかりやすくなります。

今回政策が修正されても円高が進行しなかった理由の一つとして、2024年の年末における消費者物価指数の目標が1.9%と2.0%であり、目標を現状の金融政策でも達成できると日銀が見込んでいることが挙げられます。

この予想が2%台半ばから後半だった場合は、ある程度タカ派的なスタンスが示されると予想できますが、2023年8月現在の見通しなら、現状維持で問題ないと考えていることが分かるためです。しかしこの大元のスタンスが変化した場合は円高圧力になるため、ドル円の上値は重くなると想定されます。

ドル円の場合、米国経済の行方もドル円の方向性にとって大事なポイントになります。既に利上げが終了している可能性も指摘されているため、米ドルの上昇幅も限定的と言えるでしょう。

注意する点としては、現在米国の経済が堅調な数字が出てきており、一旦年初からのドル売りの流れが止まり、ドル高方向へシフトしています。もしも今後、11月のFRBの利上げの思惑が強くなった場合は、ドル円は円高圧力と、ドル高圧力の間に挟まれるため、トレンドが出ない可能性もあります。

また日米金利差が大きく拡大している環境では、スワップポイントがマイナスとなるため、ドル円をショートで持ち続けることは難しく、短期的なトレードに終始しなければなりません。ドル円は底堅く推移する可能性があることを知っておきましょう。

2024年にかけて大きなトレンドが変化し、ドル円がさらに上昇するのではなく、下落する可能性があることは知っておきましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)