今回は、ブロックチェーンを活用したデジタル証券の発行・管理プラットフォームを手掛けるSecuritizeから寄稿いただいたコラムをご紹介します。

目次

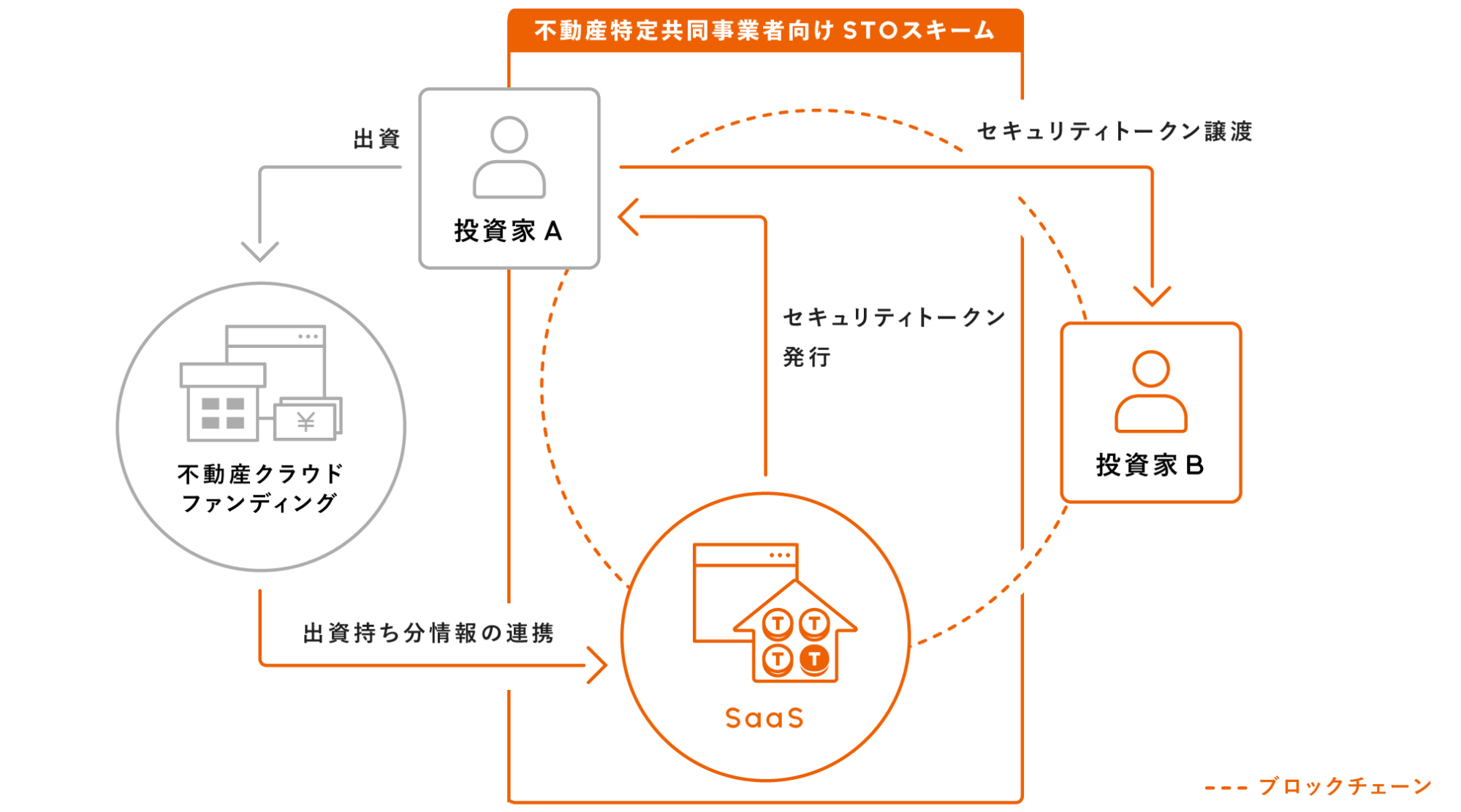

長期運用もしやすい不動産投資を小口から始められる下地が整いつつあります。不動産特定共同事業法(不特法)の改正により広がりをみせる不動産投資型クラウドファンディングと、ブロックチェーンを活用したSTO(Security Token Offering)による権利の二次流通がより簡単にできるようになるからです。

これまで、不動産投資型クラウドファンディングの権利売買はあまり行われておらず、取引システムの構築もコストが高く、市場の取引総額が大きくなるまで導入や運用が困難でした。STOという新しい技術によって、不動産投資型クラウドファンディングのような新興の市場でもシステムの整備がしやすくなりました。

高額で手が出しづらい投資対象

不動産は、長期の安定した利率を期待する人が多い人気の投資対象です。しかし、現物購入などは比較的大きな資金が必要で、運用資金が潤沢ではない投資家にとっては手が出しづらい側面もありました。

この点が変わるきっかけは2017年の不特法改正です。この法改正によりインターネット上で資金を募るクラウドファンディングの仕組みを活用することが可能になり、インターネット上からも小口不動産投資に手を出しやすくなりました。

しかし、クラウドファンディングの活用だけでは期待されていた「長期の安定した利率」はあまり出てきませんでした。

また、長期の運用を期待するといっても、何かあったときに資金移動が制限される対象には投資がしづらいものです。期中の売買が面倒なこともあり、これまでのクラウドファンディング型不動産投資では、半年や1年といった短期の運用期間を定める募集が大半でした。

不動産STOで二次流通がより簡単に

こうした課題の解決に期待されているのが、ブロックチェーンによる出資持分の二次流通です。株取引に代表されるような二次流通のシステムは構築・運用に費用がかかり、時価総額が大きな投資マーケットでなければ導入は困難でした。そんな二次流通の仕組みが、ブロックチェーン活用したSTOであれば、個々の事業者でも比較的低コストで導入できます。既に、エンジョイワークスやグローベルスといった事業者が、不動産STOによる二次流通を導入しています。

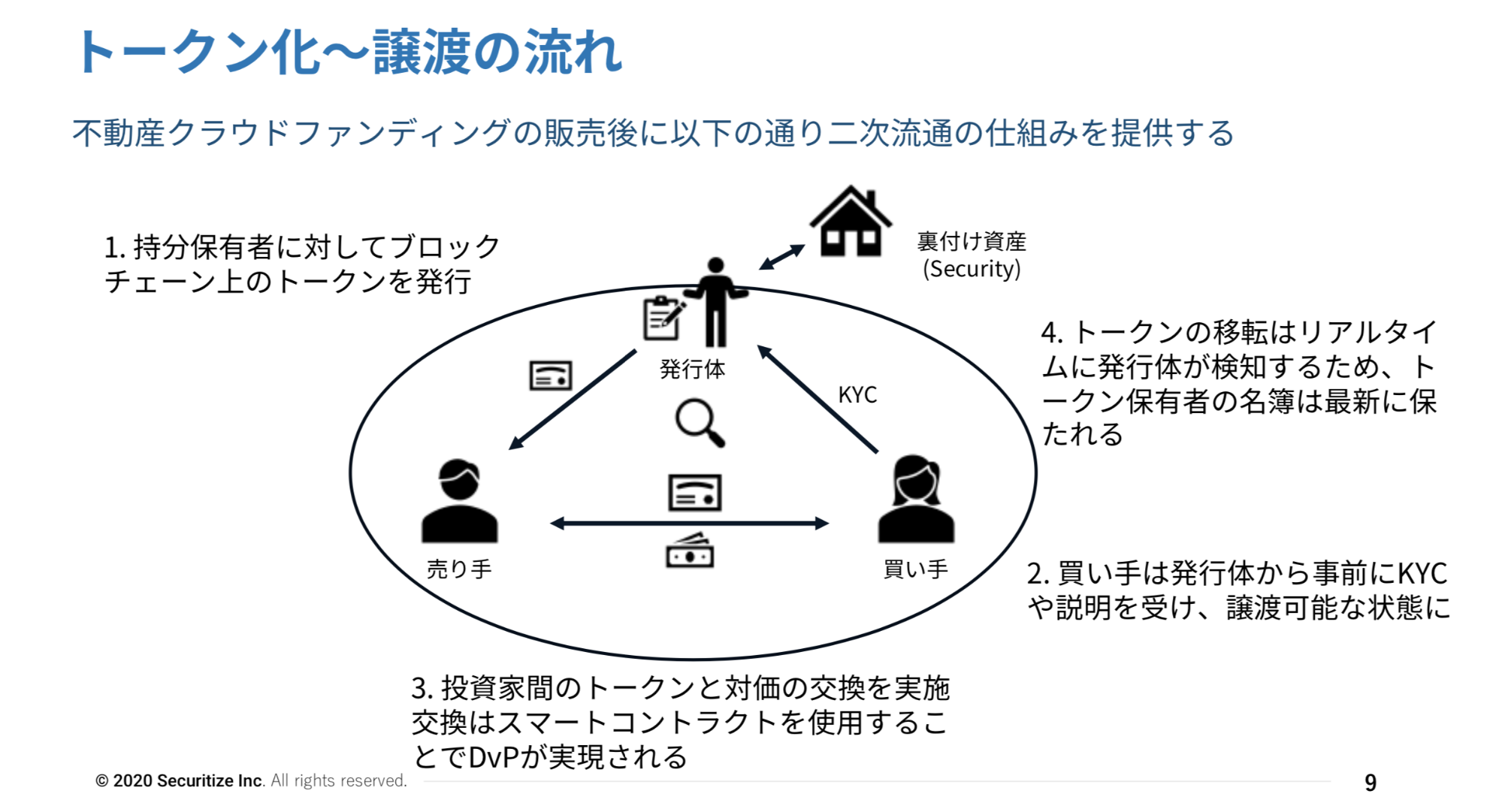

STOとは、電子的な権利書であるセキュリティトークン(ST)の発行を通じて資金を調達することです。このSTを誰が所有しているか、誰と取引して入手したかといった履歴は、全てブロックチェーンによって改ざんが極めて困難な分散台帳に記録されます。この記録でSTの所有を確認したり取引が成立したりするので、分散台帳そのものが所有や取引の証明をする役割といえます。ブロックチェーンを使うことで、大規模で巨額の運営費を必要とする中央集権的な管理者なしに信頼性の高いSTを発行できるのです。

不動産情報サービスを運営するLIFULLとデジタル証券プラットフォーム提供のSecuritize Japanは2020年、業務提携と不動産STOのスキームを発表しました。STOには、暗号資産としても有名なイーサリアムのパブリックチェーンを使います。これにより、クラウドファンディングで共同出資者になった投資家が自身の権利をSTにし、別の投資家が持つ暗号資産とSTとをスマートコントラクトを介して安全に交換できるようになりました。

こうした二次流通のニーズを裏付けるように、不動産クラウドファンディングでは事業者が出資持分の買い取りを行っている商品に人気が集まっています。一方で、保証付き商品は事業者の負担やリスクが大きくなるため、利率は高くありません。不動産STOによって事業者負担の少ない二次流通が実現すれば、買取保証と遜色ないリスクでありながら、安定した利率の実現がしやすくなるでしょう。

堅牢な暗号資産の台帳

暗号資産の基盤である分散台帳のセキュリティは堅牢です。過去に何度か流出事件が報道されたことで不安に思う読者もいらっしゃるかもしれませんが、分散台帳の堅牢さは揺らぎません。これまでの事件は金庫の鍵を盗まれるようなものであって、ビットコインやイーサリアムなど現在では十分に分散化されたブロックチェーンにおいては過去にあった取引を無効化したり、残高情報を書き換えて暗号資産を増やしたりと言った不正は、経済的に全くやる意味のない行為であれ、現にこれまで起きていないのです。

暗号資産の堅牢性を実現している仕組みを例えるなら、不正をするよりも警備に協力した方が儲かる設計でしょうか。

分散台帳に記録されている取引履歴や残高情報を書き換えるには、膨大な量のコンピュータを使い、長い時間がかかる計算を秘密裏にしなければなりません。しかし、それだけのコンピュータがあれば、台帳に新しい取引やトークンの情報を追記する作業を担うことで、不正するよりも高額な暗号資産が正当な報酬として得られるのです。また、こうした台帳に記録を追記する人が増えるほど、改ざんが困難になる設計になっています。結果、改ざんに必要なコンピュータの計算能力は、実現が不可能なほど高いレベルになります。

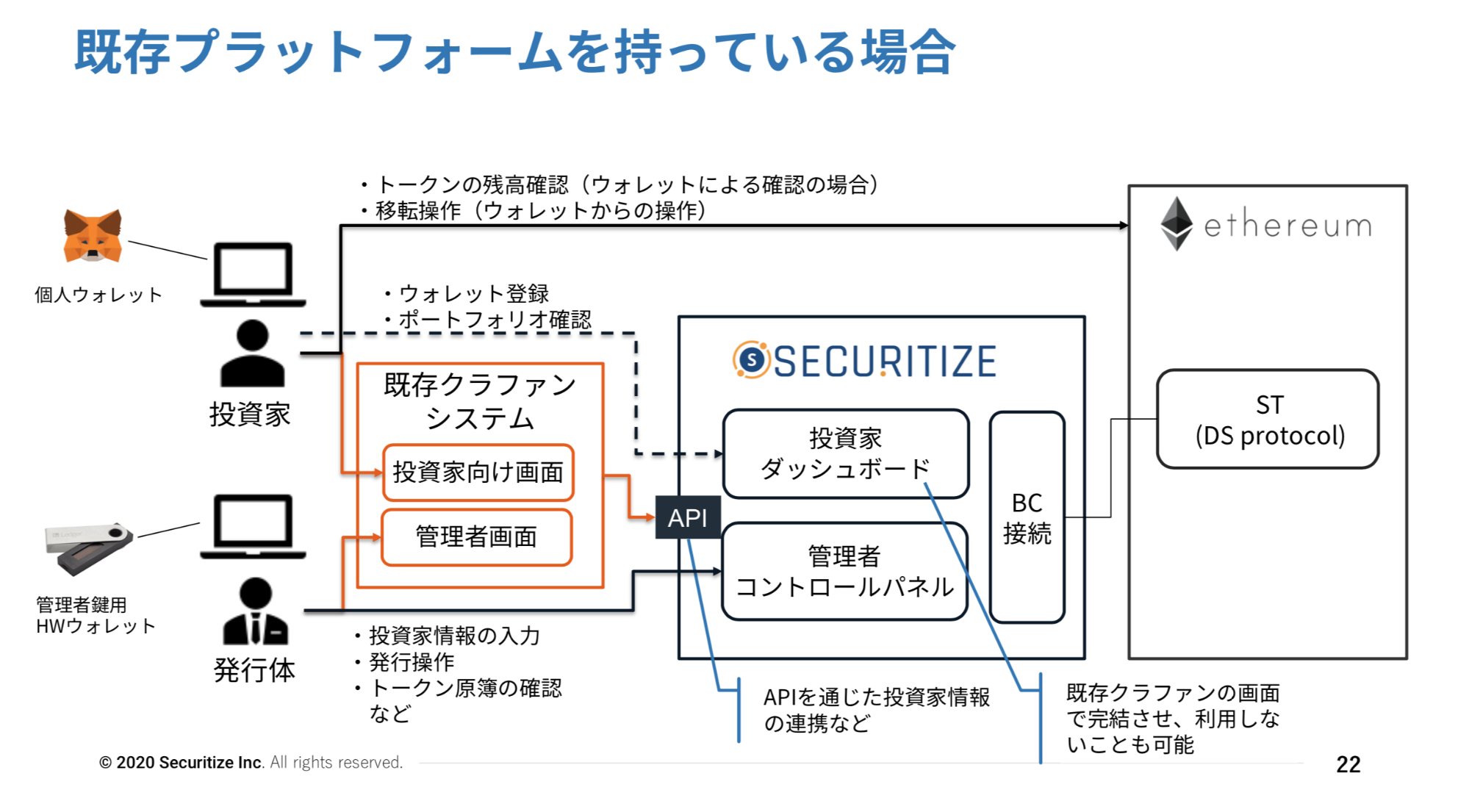

流出事件のようにSTが盗まれる心配も、このスキームにおいては不要です。イーサリアムの基盤によってSTが発行されているとはいえ、セキュリタイズの管理基盤の中で発行体がトークン発行・償還を透明性高く管理することが可能であり、発行したトークンは発行体が登録した投資家にのみ流通する安全性の高い仕組みとなっているからです。

この管理基盤はクラウドファンディング事業者のシステムと連携していて、STの取引は事業者にKYC(Know Your Customer)と呼ばれる本人確認がされているユーザーしか参加できないように制限されています。万が一、持ち分を保有する資格の無い人とSTの取引手続きを行おうとしても、取引相手は事業者によるKYCを通過していないため、取引が成立しないようになっています。また、投資家の秘密鍵が盗難されてしまったとしても、移転先は全てKYC登録されていて特定が可能です。さらに、不正な取り引きだったと確認されれば、後から実質的な取り引きのキャンセルも行うことができます。

このように、ブロックチェーンによって信頼度の高い二次流通を実現したクラウドファンディング型不動産投資ですが、全ての課題が解消された訳ではありません。最大の課題は、二次流通に使う暗号資産の価値が安定しないことです。

ステーブルコインに期待

このスキームでは、二次流通でトークンの売買に使えるのはイーサリアムブロックチェーン上に流通する資産のため、実質的に暗号資産となります。トークンの所有者と暗号資産の所有者とが直接取り引きし、それが分散台帳に記録されることによって、出資持分譲渡におけるDVP(Delivery Versus Payment)を実現しているのです。

例えばイーサリアムなどの暗号資産と現金との交換レートは変動が大きいので、不動産投資の利率以上に損益に影響してしまうこともあるでしょう。現状、クラウドファンディング型不動産投資でも最初の出資は法定通貨に限られ、暗号資産は基本的に使えません。日本円との交換レートが変わらない「ステーブルコイン」が本格的に使えるようになるなど、本来期待されている二次流通の利便性には課題が残されています。

しかし、従来に比べれば簡単で信頼性の高い二次流通の手段が実現したことは間違いありません。クラウドファンディング事業者としては、大規模なシステム導入・運用費用を必要とせずに自社の投資商品の価値を高めやすくなる仕組みといえるでしょう。資金移動の手段が用意できれば、数年や無期限といった運用でもクラウドファンディング型不動産投資の商品が作りやすくなるはずです。

ステーブルコインの登場や認可、暗号資産を使ったSTの二次流通を簡便にする仕組みなど、不動産STOは今後も一層普及する余地があるスキームです。課題の解決には法解釈を含めた業界の努力と調整が必要ではありますが、不動産投資市場の活性化とブロックチェーンの実用的な普及が進むのは間違いないと言えるでしょう。

【関連記事】イーサリアムとは?特徴・仕組み・購入方法

- アプリの充実したおすすめな仮想通貨取引所・販売所

- 高機能取引ツールが利用できる仮想通貨取引所・販売所

- レバレッジ取引の取り扱いがある取引所・販売所

- 取引手数料が安価な仮想通貨取引所

- 少額投資に適した仮想通貨取引所・販売所

- 投資初心者がビットコインをかんたんに購入できる仮想通貨取引所・販売所

- チャート分析機能が豊富な取引所・販売所

- レバレッジ取引の手数料が安い仮想通貨取引所・販売所

- セキュリティ対策が特徴の仮想通貨取引所・販売所

Securitize, Inc.

最新記事 by Securitize, Inc. (全て見る)

- 二次流通がブロックチェーンでより簡単に、不動産投資が小口から使いやすく - 2021年3月8日

- STOが資金調達の未来である5つの理由 - 2020年8月4日