今回は、イーサリアム上で機能するビットコインというテーマを信玄氏(@shingen_crypto)が解説したコラムを公開します。

目次

- イーサリアム上のビットコイン需要と用途

1-1. TokenSets

1-2. MakerDAO

1-3. dydx - イーサリアム上で流通・稼働しているビットコインペッグトークン

2-1. 集権型カストディアン: WBTC / imBTC / hBTC

2-2. 分散型カストディアン: tBTC / pBTC / renBTC

2-3. 合成資産型: sBTC/dydx perpetual contract - まとめ

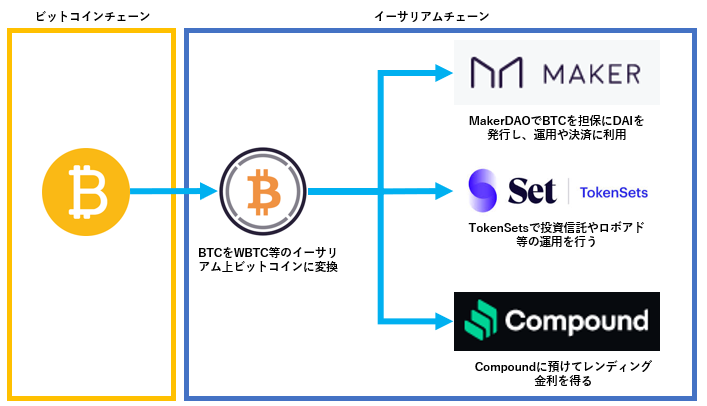

イーサリアム上ではDeFi(Decentralized Finance)と呼ばれるトレンドがあり、主要なDeFiプロダクトでは徐々に取り扱われるトークンの種類が増えています。こうした流れの中でビットコインをイーサリアム上にと求める声が出てきました。例えばDeFiユーザーにはビットコインホルダーも多く、彼等はビットコインをただホールドするよりもそれを担保にレンディング金利を得たり、他のトークンを借りて運用するといった事を望む為です。

ところがビットコインとイーサリアムは異なる規格の異なるブロックチェーンである為にビットコインをそのままイーサリアムに持ち込む事は出来ません。取引所での交換やアトミックスワップでも”ビットコインをイーサリアム上に持ち込み運用する”という条件を満たす事は出来ないのです。

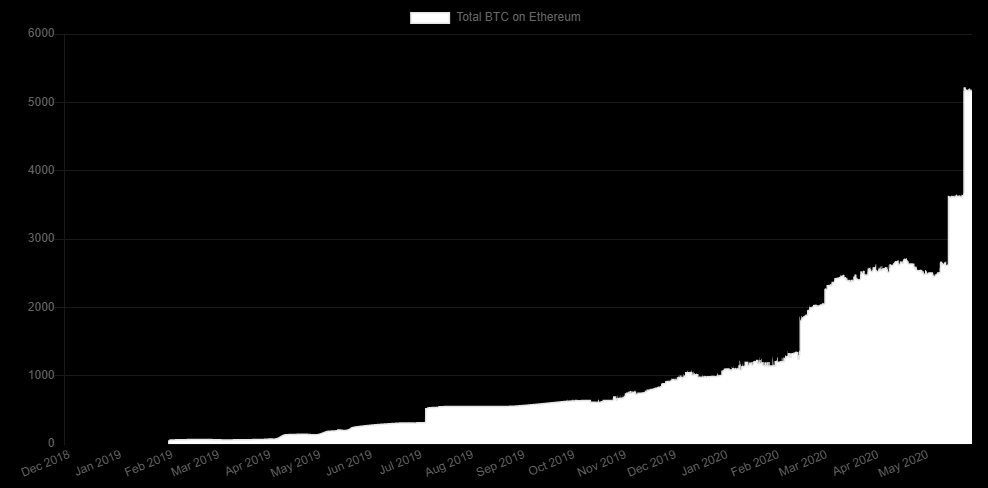

月日が流れ2020年5月現在では色々な方法でビットコインをイーサリアム上のトークンとする、もしくはデリバティブで取引可能とする様な動きは徐々に活発化しており、様々な試みがなされています。そこで今回はイーサリアムのDeFi上で扱われるビットコイン周りの取り組みについて紹介します。

イーサリアム上のビットコイン需要と用途

2020年5月現在では7種類以上、合計およそ5,000BTC程がイーサリアム上で流通しています。更にこれらの内およそ4,000BTC程がWBTCというトークンであり、これらは主にDeFi系サービスで使われています。上記はその流れとして代表例を幾つか紹介したものであり、BTCを売らずに担保としたまま運用する選択肢がある事を示しています。

下記で幾つかの具体例を紹介します。

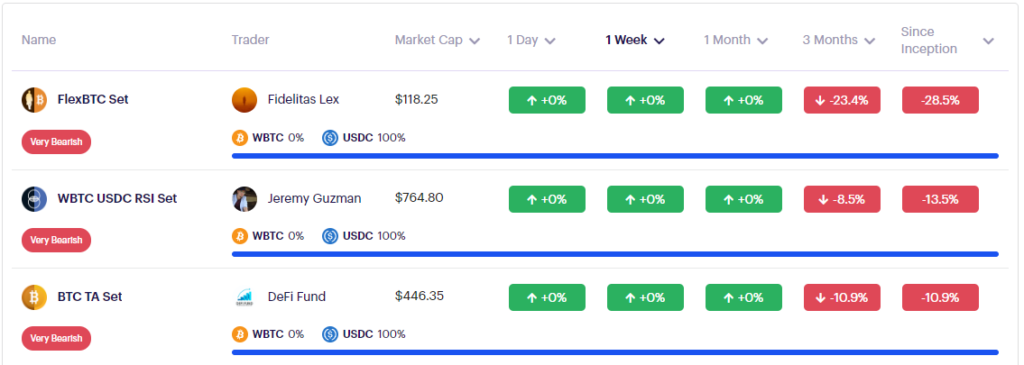

TokenSets

TokenSetsはロボアドバイザーや投資信託の様な性質を持つDappsです。イーサリアム、USD系ステーブルコイン、ビットコイン等が主な構成銘柄であり、商品によって構成要素やストラテジーが様々となっています。

勿論イーサリアム上ではビットコインそのものは存在しない為、ここでWBTCが代用品として利用されています。何故わざわざイーサリアム上で運用するかと言うと下記2点が挙げられます。

- 資産はスマートコントラクトにロックされ運営にも引き出す事が出来ない

- 法的な問題から既存金融機関では暗号資産の投資信託やロボアドは殆ど存在せず、DeFiだからこそ実現可能という側面

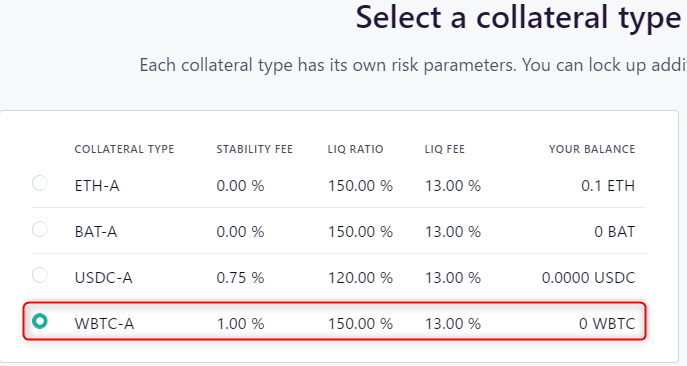

MakerDAO

MakerDAOは様々な資産を担保にDAIというUSD建てステーブルコインを発行するというサービスです。当初はイーサリアムのみから始まりましたが現在ではWBTCも対応担保資産の一つとして含まれています。端的に言えばビットコインを担保にイーサリアム上でDAIを借りる事(発行)が出来るという訳です。2020年5月時点ではMakerDAO上でおよそ2,600WBTCが担保用としてロックされています。しかも現時点で年間の手数料となる金利は僅か1%である事から、利用者が増えるのは自然な流れと言えるでしょう。

こうして借りたDAIは取引所やDEXで交換して他のトークンにする事も可能ですし、更にWBTCを購入してレバレッジをかける事も出来ますし、更に米国ならば銀行にUSDとして出金するサービスもあります。

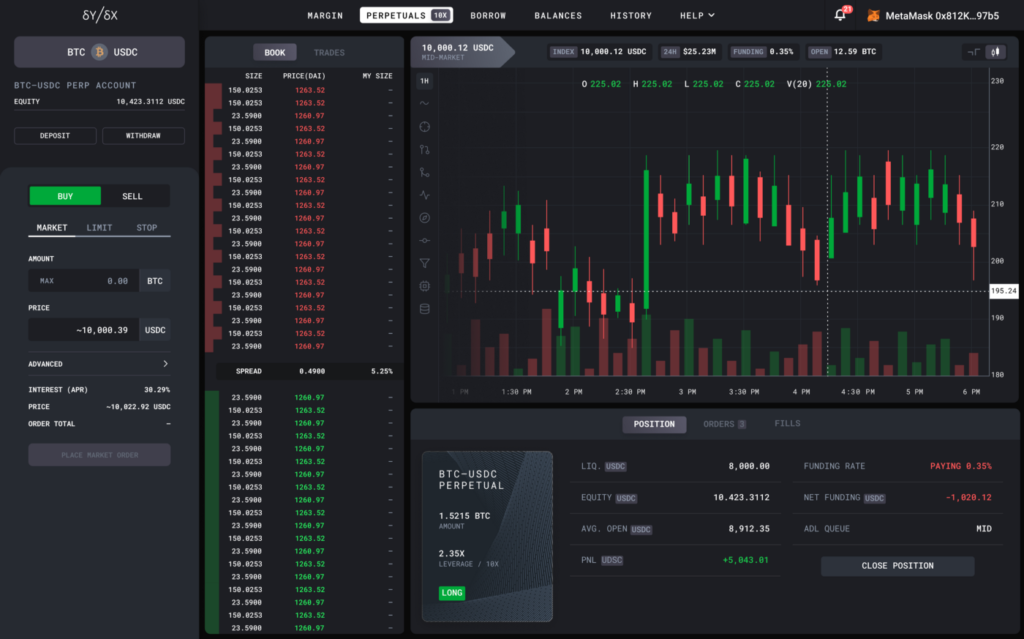

dydx

dydxはイーサリアム上でマージン取引やデリバティブを提供するサービスです。ここでは現物のビットコインもWBTCも含めトークン化されたものは使われませんが、USDCというステーブルコインを担保にBTC/USDの無期限先物契約のβ版が稼働しています。要約すると”トークン化はしないがスマートコントラクト上で機能する合成資産型ビットコイン”の様なものでしょうか。

ビットコインを保持するDeFiユーザーは多いと考えられる為、今後もこうした需要とサービス供給は加速していくと考えられます。

イーサリアム上で流通・稼働しているビットコインペッグトークン

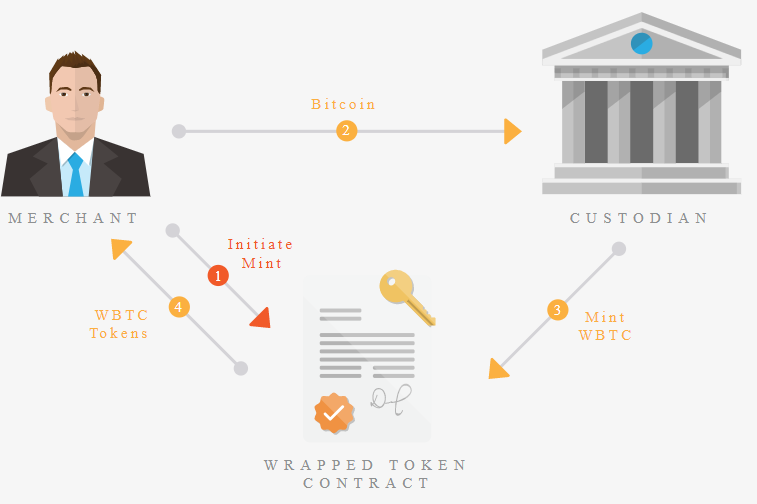

集権型カストディアン: WBTC/imBTC/hBTC

このタイプはビットコイン現物をカストディアンへ預けて、それと引き換えにイーサリアム上のビットコインを発行するという形式を取るのが一般的です。非中央集権を至上とする、ビットコインやDeFi本来のマインドからすれば理想的ではないのですが、異なるチェーンを跨いで長期間持続させるというのは容易ではありません。他にも人によってはカストディアンを利用した方がむしろ信頼出来るというケースもあるでしょう。こちらは現在最も多く流通するタイプであり、特にWBTCはMakerDAOやCompoundでも利用可能且つそれなりの流通量がある為、存在感が増してきたと言えます。

上の図はWBTCの発行イメージです。販売者(Merchant)がビットコインをカストディアンに預託し、それと引き換えにWBTCを発行し販売者に引き渡します。発行者=販売者であり、ユーザーはビットコインをWBTCに交換するのではなく何らかの形でWBTCを直接購入するケースが多いのが現状です(一応ビットコインとWBTCを交換出来る取引所も存在します)。

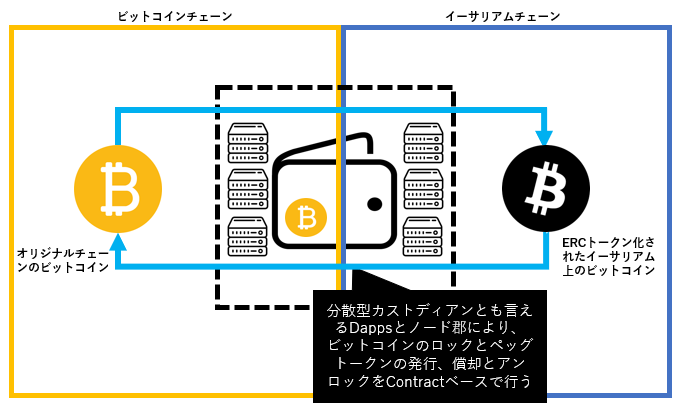

分散型カストディアン: tBTC/pBTC/renBTC

こちらはDappsやスマートコントラクトにより、通常のカストディアンを利用せずにビットコインのチェーンからイーサリアム上に持ち込むタイプです。

通常のカストディアンであれば保管を行う金融機関が責任を持って投資家や利用者の資産を保管しますが、分散型カストディアンとも言えるこの形式では人が直接介在する事なくスマートコントラクトとそれらを動かすノードがオリジナルのビットコインを保管します。

何種類かプロダクトが存在しますが基本的な流れは概ね共通しています。

発行時

オリジナルチェーンで保管されたビットコインと同量のERCトークン化されたビットコインをイーサリアム上で発行します。オリジナルビットコインはロックされ、償却時までは動かせない状態となります。

償却時

イーサリアム上のERCトークン化されたビットコインと引き換えに同量のオリジナルチェーン側ビットコインを開放します。その際ERCトークンの方はバーンされて無くなります。

手数料

こうした処理を行うノードは報酬を求めて参加する事が一般的です。特定企業が提供するのではなくインセンティブにより成立する自由参加型であるのが分散型の基本である為、上記の発行と償却には手数料を伴う事が一般的となります。

これらは全て動き始めたばかりでβの様な状態である事もあり、DeFi上での対応サービスも殆ど無い上に流通量が非常に少ないです。理論上セキュアである筈とは言え、大金を預けて運用するにはそれなりのリスクがあります。それでもコミュニティのマインドとしてはこちらも大きな需要がある為、中長期的に見ればこちらの分散型が主流になる可能性も有り得ます。

分散型カストディアンの具体例

こちらに該当するプロジェクトとERCトークン化されたビットコインは現在三種類ありますが全てイーサリアムのメインネットで稼働中です。

Keep Network & tBTC

イーサリアムのプライバシーレイヤーを担う為のプロジェクトですが、そのプロダクトの一つとしてtBTCを先日ローンチしました。不正対策としてtBTC発行時には処理を行うノード側が3つに分かれる事、発行するtBTCに対してノード側で合計150%のイーサリアムを担保に保持する事が条件となっています。

REN & RenBTC

ビットコインとイーサリアムのみでなく、ビットコインキャッシュ(BCH)やジーキャッシュ(ZEC)もイーサリアム上に持ち込みERCトークン化に対応しています。更にChaosDEXという異なるチェーン間での交換を行うDEXも稼働中です。

pToken & pBTC

こちらはトークン化対応先がイーサリアムのみでなく、イオス(EOS)にも対応しています。つまりイーサリアム上のpBTCとイオス上のpBTCがあり、どちらにも出来るという事です。他にもLTCやTron、ZEC、Liquid等多くのチェーンに対応する予定があり、最も多くのチェーンに対応したコンセプトのプロダクトと言えるでしょう。

合成資産型: sBTC/dydx perpetual contract

こちらはビットコイン現物担保ではなく、別の資産を担保にして運用されるデリバティブ的な合成資産型のイーサリアム上ビットコインです。イメージとしてはMakerDAOで発行されるUSDステーブルコインのDAIが近いと言えるでしょう。このタイプで代表的なのはSynthetixのsBTCであり、ビットコインの値動きに反比例するiBTCというトークンも存在しますが、これらはBTC現物を担保にする事はありません。

dydxについては前述した通りトークン化はされませんが、USDCを元に生成されるビットコインのポジションである為、理論上は合成資産型ビットコインと定義出来ると考えられます。

合成資産型についてはビットコインのみならず様々な資産が登場していくと考えられますが、イーサリアムと親和性の高いビットコインはその筆頭でもあると言う事でしょう。

まとめ

はじめてWBTCが登場したのは2019年1月の事です。当時は用途が殆ど無かった事もあり長い間需要が低迷する状況が続いていましたが、Coinlistでの容易なBTCからWBTCへの交換サービスとMakerDAOでのWBTC担保採用を皮切りにここ数ヶ月で一気に流通量と需要が増えました。

DeFi上での資産に対する信頼性や需要の指標として流通量と他サービスでの採用率は一つの指標です。最近起きている需要の高まりをきっかけとして今後もイーサリアム上のビットコインを利用したサービスと流通量は増えていく可能性が高いと言えるでしょう。

分散型カストディアンについては実績が乏しい為に普及するには時間がかかるでしょう。それでも非中央集権的なマインドを持ったモデルである事から集権的カストディアンを嫌がるユーザーからの支持を得られる為、数年間安定稼働すれば徐々に利用者と流通量が増えるのでは無いでしょうか。

お詫びと訂正:「分散型カストディアン: tBTC/pBTC/renBTC」にて、本来の説明画像とは異なる画像が表示されていました。お詫びして訂正させていただきます。(最終更新日時:2020年6月10日15時43分)

【関連記事】イーサリアムとは?特徴・仕組み・購入方法

【関連記事】ビットコインとは?特徴・仕組み・購入方法

信玄

最新記事 by 信玄 (全て見る)

- 【特集コラム】多彩なNFTの種類や用途についての紹介 - 2021年11月25日

- 被害が相次ぐBSCで今何が起きているのか?DeFiプロジェクトの脆弱性を考察 - 2021年6月2日

- 暗号資産におけるカウンターパーティリスクの紹介 - 2021年3月4日

- 【特集コラム】ブロックチェーンのオラクルとは - 2020年12月3日

- 【特集コラム】ブロックチェーンゲームとNFT資産の現況 - 2020年11月2日