今回は、暗号資産におけるカウンターパーティリスクについて、信玄 氏(@shingen_crypto)に解説していただきました。

目次

- カウンターパーティリスクの種類

1-1. 取引所のハッキングや資金拘束

1-2. DeFiサービスのハッキングや脆弱性に対する攻撃

1-3. Wrapped Token系における預かり資産の喪失や無価値化 - カウンターパーティリスク被害の発展型

- まとめ

昨年末から暗号資産では激しい価格上昇が続いており、多くの新規参加者が見受けられます。しかし現状盛り上がる銘柄の多くは国内取引所には上場されておらず、話題のイールドファーミングも同様に国内では提供されておりません。

そうした状況から無登録の海外取引所、DEXを主としたDeFi(分散型金融)を利用する人も多いのではないでしょうか?

これらのサービスを利用する上で常に注意しなくてはならないのが、カウンターパーティリスクとも呼ぶべき問題です。通常カウンターパーティとは相手の金融機関から契約が履行されない等のリスクを指す意味がありますが、暗号資産業界ではそもそも規制から外れた取引所を使う事が多くハッキング等による顧客資産喪失事件も多い事から、預けた資金が引き出せなくなる、もしくは無価値化すると言った様なもう少し広いニュアンスで使われています。

カウンターパーティリスクの種類

暗号資産に関するカウンターパーティリスクは主に下記の三種類となります

- 取引所のハッキングや資金拘束

- DeFiサービスのハッキングや脆弱性への攻撃

- Wrapped Token系における預かり資産の喪失や無価値化

1. 取引所のハッキングや資金拘束

2020年から2021年ではあまり目立ちませんでしたが、それでも2014年のMt.Gox事件を始めとして毎年の様に多くのユーザーが資金を預けた取引所がハッキングされています。

国内のユーザーが利用していた取引所で被害を受けたで目立ったものではCryptopiaのハッキング事件、そしてFcoinの自転車操業による資金難からの出金停止等、多くの事件によりユーザーの資金が失われています。

十分な資金のある取引所における一部被害であれば大抵の場合は取引所側で被ってくれますが、そこには絶対的補償というものはありません。更にOKExではCEOが逮捕された事により利用者の資金が出金できなくなるという自体に陥りました。結果的には助かったものの停止解除には5週間程かかった事もあり資金を預けていたユーザーとしては相当肝が冷えた事でしょう。

日本国内では2018年のコインチェックやBITPointでもハッキング事件がありましたが、それらは全て補償されています。更にコインチェック事件の後、日本国内では取引所に対してホットウォレット運用分の暗号資産に対しては同種、同量の暗号資産を取引所で補償用として別途保有する事が義務付けられています。ただしコールドウォレット資産被害に対する補償は取引所側の所有する資金範囲内になってしまう為、補償対象だから全ての資産が絶対安全とはならない点には注意が必要です。

2. DeFiサービスのハッキングや脆弱性に対する攻撃

2020年の間に一体どれだけの攻撃被害があったのかは解らず、最早日常茶飯事となってしまいました。

多くのDeFiサービスではユーザーが資金を預ける事によって、スマートコントラクトで自動的に何らかの運用を行ったり機能を提供します。しかしながらこうした動きに何らかの脆弱性があった場合には”仕様の範囲内”で預けられたユーザーの資金が奪われてしまう事になるのです。実際にDeFiサービスに対する攻撃被害の殆どはスマートコントラクトのバグではなく、仕様の範囲内で脆弱性を突かれるケースとなっています。

DeFiを利用した運用は大きな利益を産むというイメージがありますが、こうした攻撃被害の多さからそこには非常に高いリスクが潜んでいるという事は明白だと言えます。

3. Wrapped Token系における預かり資産の喪失や無価値化

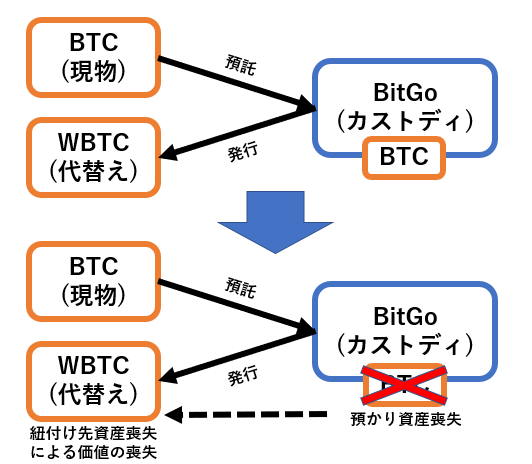

Wrapped Token=代替えトークンとは、WBTC(Ethereum上で利用可能なビットコイン)を代表とするカストディが現物を預かって、代わりに異なるチェーンで利用可能なWrapped Tokenを流通させるという様なモデルを指しています。

実際には色々なモデルがあり、カストディの他にも現物を取引所が預かったり、特定チェーンの承認者(Validator)が預かったり、特定サービスの運用者が預かったりと言ったものが一般的です。共通している事は、ユーザーが所持しているWrapped Token自体は発行体が価値を保証する事になる為、発行体側での現物喪失や持ち逃げの様な事が起きた場合にはWrapped Token側は無価値になる可能性があるという事です

今回代表に挙げたWBTCはBitGoという米国のカストディが規制下で現物を管理しており、発行枚数は2021年2月末の時点で12万BTC以上に上ります。これが全部一気に失われる様な事は無いとは思っていますがもしもそんな事が起きた場合には凄まじい影響を引き起こします。

他の身近な例としてはBSC(Binance Smart Chain)上で扱われる他チェーンのトークンもWrapped Tokenとなっており、現物はBinanceが管理しています。こちらも2万BTC、40万ETH、2億4千万USDT他といった様な大量のWrapped Tokenを発行しています。

こちらの問題は一見利用者には解り難いものですが、幸いにもこれらに関して現状大きな問題が起きた事はありません。一種のブラック・スワンではあるのですが、もしも大規模運用するところで発生した場合にはそれを採用している様々なサービスを巻き込んで凄まじい規模の事故となるでしょう。

カウンターパーティリスク被害の発展型

通常であればカウンターパーティリスクは自分が直接預けた該当資産が対象になりますが、マネーレゴとも言われるDeFiの世界では複雑に相互依存している事から、予想もしない角度からの被害を受ける事があります。

Compound、Aave、Cream、Venusの様な共通プール型レンディングプラットフォームに資産を預けている際、取り扱い担保資産価値が一気に喪失された場合には、貸し倒れが起きる場合もありえます。何故ならば、担保として預かった資産が価値を失った場合にはそれらを担保として貸し出された資産に対する(無価値化した)担保資産精算処理によって何も得られないからです。

類似ケースとして、流動性が殆ど無い銘柄が新規担保資産として扱われた場合でも評価額は市場価格そのまま際限無く担保資産として借りる事が出来てしまう為、こちらも精算しようにも実質精算が成立しない事で貸し倒れが起きてしまいます。

Uniswapの様なAMM型DEXでは2つ以上の銘柄をペアにしてプールに流動性供給する事が出来ますが、ペアのうち一つでも無価値化してしまった場合には短時間で無価値化したトークンが売り払われて一気に増加、対して価値のあるトークンはプールから一気に無くなって行く事になります。具体例を挙げればETH+WBTCというペアで流動性供給をしている際にWBTCが無価値になった場合、一瞬でプールのETHはほぼ無くなって無価値化した大量のWBTCが残る事になる為、実質的に預けた資産価値を全損するに等しいです。単体で保有する事とペアにして流動性供給を行う事ではリスクが大きく異なるという点に注意が必要となります。

まとめ

今回は暗号資産におけるカウンターパーティリスクについて簡単に紹介しました。発行体が全ての責任を負っている様な既存金融とは異なり、暗号資産は自己管理と自己責任がメインの世界となっている事から、盗まれた現物は基本的に取り返す事が出来ません。

特に発展型として挙げた様なケースはユーザーにはリスクが認識しにくい構造になっている為、このリスクを認識しないままに利用しているケースはそれなりに多いと思われます。

全体としてまともな銘柄やDeFiサービスを使う分には今回挙げた様な事は滅多に起こる訳ではないですが、それでも100%絶対起こり得ないというものではありません。そうした際に突然全資産を失う様な事が無い様な管理はしておくに越した事は無いでしょう。

信玄

最新記事 by 信玄 (全て見る)

- 【特集コラム】多彩なNFTの種類や用途についての紹介 - 2021年11月25日

- 被害が相次ぐBSCで今何が起きているのか?DeFiプロジェクトの脆弱性を考察 - 2021年6月2日

- 暗号資産におけるカウンターパーティリスクの紹介 - 2021年3月4日

- 【特集コラム】ブロックチェーンのオラクルとは - 2020年12月3日

- 【特集コラム】ブロックチェーンゲームとNFT資産の現況 - 2020年11月2日