2024年3月18日現在、アメリカのCPIが発表され、予想を超える強い数字を受け、ドル円は方向感のない難しい動きとなりました。

本稿では、プロトレーダーの筆者が、CPIや今後のドル円のポイントを解説します。是非参考にしてみてください。

※本記事は2024年3月18日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- アメリカCPIの結果

- CPI後の市場の動き

- ドル円の今後のポイント

- まとめ

3-1.日銀のマイナス金利脱却のタイミング

3-2.アメリカ経済の底堅さによる利下げ期待の後退

3-3.IMM先物ポジション

1.アメリカCPIの結果

アメリカCPIでは、若干強めの数字が出ました。結果を確認してみましょう。

アメリカCPIの結果

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| 総合CPI (前月比) | 0.4% | 0.5% | 0.3% |

| 総合CPI (前年同月比) | 3.2% | 3.1% | 3.1% |

| コアCPI (前月比) | 0.4% | 0.3% | 0.4% |

| コアCPI (前年同月比 | 3.8% | 3.7% | 3.9% |

雇用統計後でもあったため、弱い数字が出てくればさらに利下げ観測が強まるところでしたが、期待が裏切られた形となりました。

詳細を見ると悪くない点もあります。まずサービス価格の低下傾向が見られました。アメリカのインフレ動向において、3%から2%まではラスト1マイルと呼ばれており、サービス価格の低下なしでは、低下が難しいと言われています。

サービス価格の低下は、労働市場が軟化しないと進みません。一般的な物の物価である財価格は低下しているため、物価は低下傾向になると予想される一方で、これまで労働市場が堅調でしたが、賃金動向が少しずつ落ち着く兆しが見え始めています。

不動産価格の高止まりにより、オーナー側から見た理想の家賃である帰属家賃も高止まりしています。今後は低下する可能性が高いため、インフレ動向もさらに低下するでしょう。

2.CPI後の市場の動き

※図はTradingView[PR]より筆者作成

CPI発表後の動きは、方向感なくボラタイルな動きに終始しました。

ドル円は一瞬148円まで上昇しましたが、その後147円付近まで下落し、再度147円台後半まで上昇した後は、翌日の東京時間に147円台前半まで下落しました。全く方向感がなく、相場に追従すると往復ビンタのように損失を被る難しい相場になりました。

金利が強い数字に反応して上昇したにもかかわらず、株も上昇しました。それぞれのアセットクラスに相関がない動きとなったため、ドル円は日銀政策決定会合の結果や金融政策の動向が引き続き焦点になるでしょう。

3.ドル円の今後のポイント

3-1.日銀のマイナス金利脱却のタイミング

一つ目のポイントは、日銀のマイナス金利脱却のタイミングです。

第一回の企業の賃上げ幅を確認すると、平均で5%以上の賃上げを行っており、予想以上の数字が並んでいます。賃上げによって、いいインフレを循環させる流れができ始めていると判断でき、日銀がマイナス金利を次回の政策会合で見直す可能性が高まりました。

日米金利差は縮小方向となり、ドル円の下落材料となるものの、日銀高官によるマイナス金利の見直しを示唆する発言が過去に複数回出ているため、マイナス金利脱却の影響はすでに市場に織り込まれていると言えます。実際、賃上げの結果が発表された後は、一瞬円高に動いたものの、その後円安で推移しました。

2024年3月19日に予定されている日銀政策決定会合にて、万が一マイナス金利解除が行われず、4月以降に先延ばしになる場合は、より円安が進行することになるでしょう。

3-2.アメリカ経済の底堅さによる利下げ期待の後退

予想よりも強い数字となったCPIとPPIを受け、アメリカの利下げ期待が再度後退しています。2024年3月現在、年3回の利下げが織り込まれているものの、今後回数減少すればドル高が進むため、ドル円は上方向で推移しやすくなります。

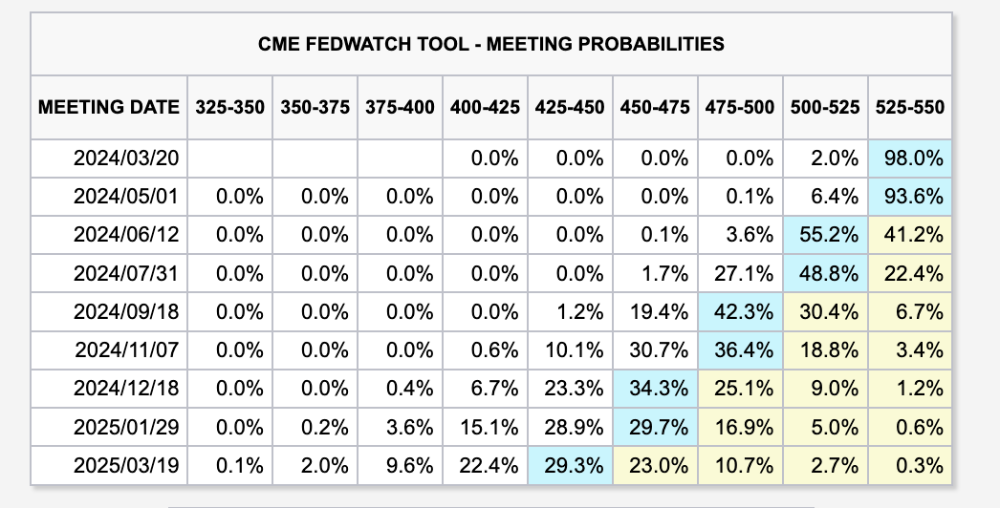

※出典:CME「CME FedWatch Tool」

短期金利先物市場で織り込まれている利下げ期待をチェックするツールをみると、12月までに3回の利下げが予想されています。2024年3月現在の金利は5.25%-5.50%であり、水色で示した位置がメインシナリオです。

強い経済指標を受けて金利は上昇しており、ドルが強い展開が続いています。ドル高が続くかどうかはインフレ動向次第になるでしょう。

3-3.IMM先物ポジション

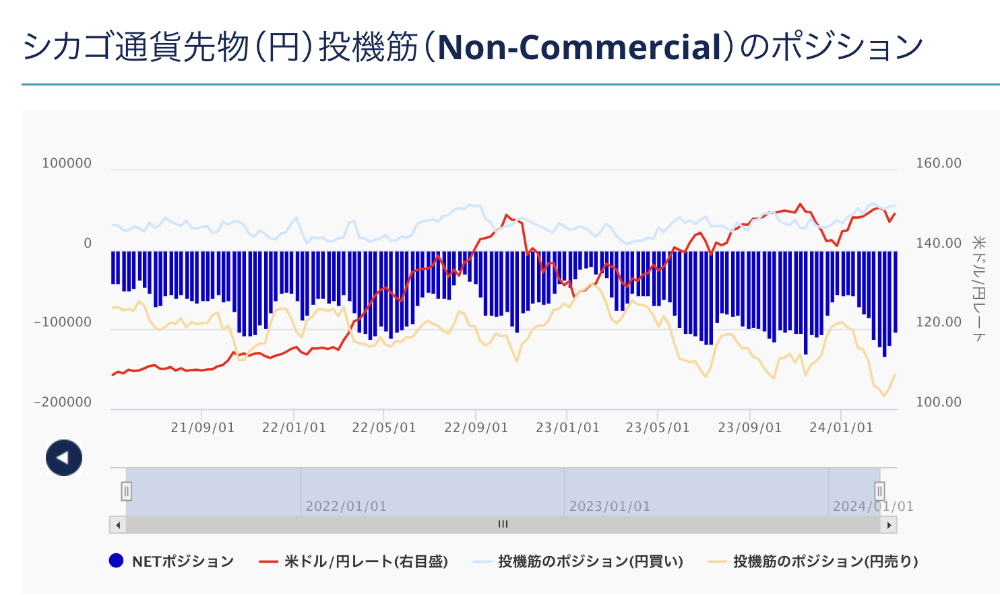

※出典:外為どっとコム「IMMポジション」

次にポジションの傾きをチェックしてみましょう。

機関投資家が日本円をロングにしているかショートにしているのかを把握できる、日本円の先物ポジションを見てみると、日本円を大きくショートに傾けており、円安トレンドが強いことを把握できます。

大きく日本円をショートに傾けているということは、ポジション解消のタイミングで円高になるということです。ピークから比較すると、徐々に円ショートが減少しているものの、まだまだ解消が進む余地があります。

円ショート解消のトリガーとして、日銀のマイナス金利解除が想定されていましたが、市場に織り込まれた後も多くのポジションが維持されているため、円高材料探しが継続しています。円安圧力の方が強い段階では、円ショートが積み上がっている事実だけを押えておき、円高材料が出てきタイミングで情報を活用しましょう。

4.まとめ

本稿ではアメリカのCPIや、今後のドル円のポイントを解説しました。

日銀のマイナス金利解除は円高材料ではあるものの、既に市場に織り込まれています。ドル円は、今後方向感の見極めが難しいため、過度なリスクは取らずにデフェンシブなトレードを検討してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)