記事目次

※本レポート中に記載された見解は、執筆時点での妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

※本レポートは情報提供を目的としており、有価証券の売買の申し込みやその他勧誘を目的とするものではありません。投資の決定に関しては、ご自身でもよくお調べの上、ご判断いただきますようお願いいたします。

債券市場の動向・振り返り

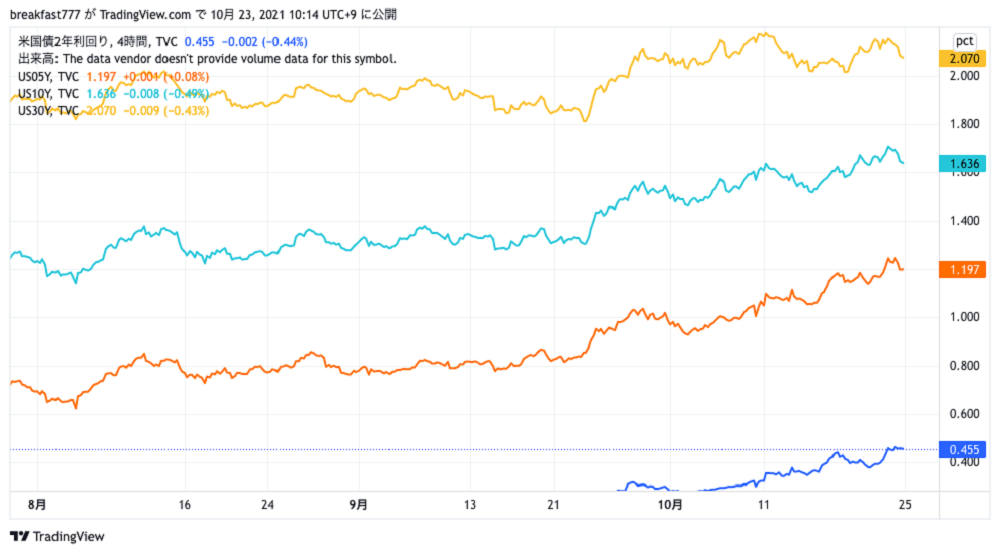

今週の米国債市場は金利が上昇する動きが継続しました。米国では資源高に伴うインフレ懸念が残っている中、早期利上げ観測が高まっており、短期ゾーンを中心に金利が上昇する動きとなりました。

10年金利は一時1.70%まで上昇しており、引き続き金利が低下した局面では金利ショートでポジションを構築することが望ましい環境と考えられます。

【参照記事①】Bloomberg「きょうの国内市況(10月22日):株式、債券、為替市場」

22日(金曜)には長期ゾーンを中心に金利低下する動きが見られる中、2年債の金利が維持したことを考えると、米国の利上げを完全にマーケットは織り込みにいっているものの、長期的な成長はしないとも考えられる金利の動きとなっています。

マーケットは、引き続き米国債金利は10年金利で2.0%に向かう方向の見方が強く、現在の10年債の金利は、実質利回りが-1%以上の水準となっていることを考えると、かなり悲観的にアメリカ経済が推移することをみていることが伺えます。

日本国債は米国債金利の上昇に連れて上昇する中、衆議院選挙後の大規模な経済対策による国債増発懸念から金利上昇圧力がかかりやすい地合いが継続しました。

一方で、日銀の国債買い入れオペの10月から12月の購入規模を維持する方針が先週示されていることもあり、金利上昇時は需給が締まりやすいことから需給の懸念は少ない環境といえます。

【参照記事②】日本銀行「長期国債買入れ(利回り・価格入札方式)の四半期予定(2021年10~12月)」

FXでドル円をトレードする際は、米国債の5年金利との相関が強くなっているため、チェックするポイントでしょう。

※図はTrading Viewより筆者作成

株式市場の動向・振り返り

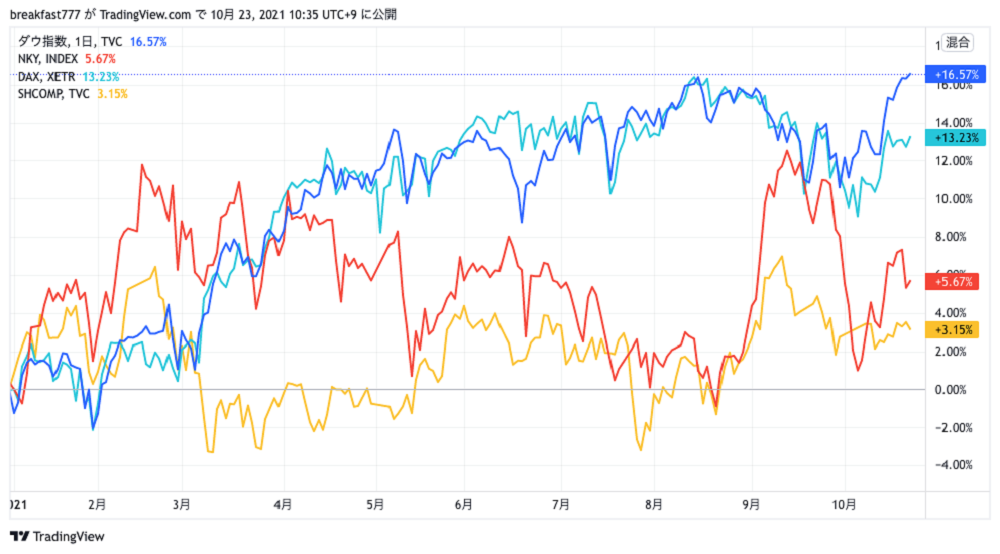

2021年10月18日週の株式市場は米国市場が上昇する中、日本株は下落する動きでした。また、ドイツDAXは横ばいの動きとなりました。

米国市場は、良好な決算発表を背景に株価は上昇する動きとなっています。しかし、サプライチェーンの混乱等による生産活動への障害が9月鉱工業生産指数等、経済指標から把握できる数字も出てきており、短期的に株価に影響する可能性があります。

【参照記事③】日本銀行「米鉱工業生産、9月は製造業0.7%低下 自動車生産落ち込む」

しかしながら、中期的には供給制約も解消する動きになる可能性があり、緩やかな回復局面は続きそうな環境から米株の堅調な地合いが続くと想定されています。

日本株は衆議院選挙を控える中で仕掛けにくい期間となっています。衆議院選挙の前後1ヶ月くらいは上昇しやすいと言われていることや、年末までの上昇しやすいアノマリーを考えると、引き続き下がった局面では買っていく局面とも捉えることができるでしょう。

欧州市場はECBの利上げ懸念が後退しつつある中、ドイツ金利は低下方向となっています。引き続き緩和姿勢を維持するスタイルであることから株式市場は底堅い展開が継続すると見られています。

※図はTrading Viewより筆者作成

為替市場の動向・振り返り

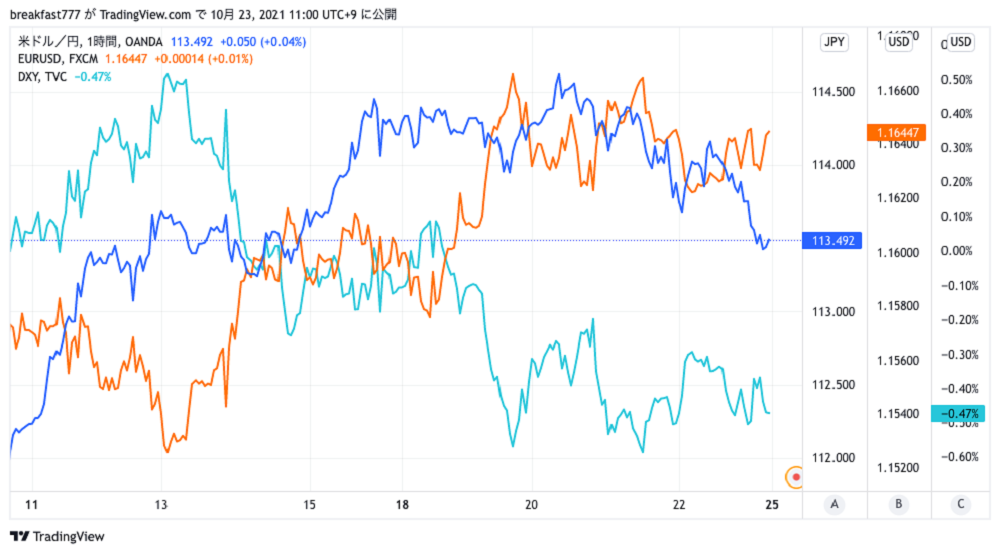

為替市場は、ドル円が一時114円台後半まで上昇するも、その後は米国株が堅調に推移する中、インフレ懸念や資源価格の上昇により円買い圧力が強まる動きとなりました。ドル円は円高圧力がかかる中、113円台半ばまで下押しする動きでした。また、米ドルは週を通じて上値が重く推移しており、対主要通貨に対して下落する動きとなりました。

ユーロドルはドル売り主導で1.1500台から1.1600台半ばまで上昇しました。

しかし、米国債金利に上昇圧力が加わる中でドル売りが継続する見通しも低く、ECBの利上げスタンスが後退していることもあり、ユーロドルはトレンドフォローでショートポジションを構築するタイミングが伺えそうな動きとなっています。

また、ドル円も押し目買い(※)を作るタイミングと考えているため、113円前後からのロングポジションを作っていくことを考慮する余地もあると筆者は考えます。

※押し目買い…株価上昇局面において、一時的な下落を狙って買いを入れること

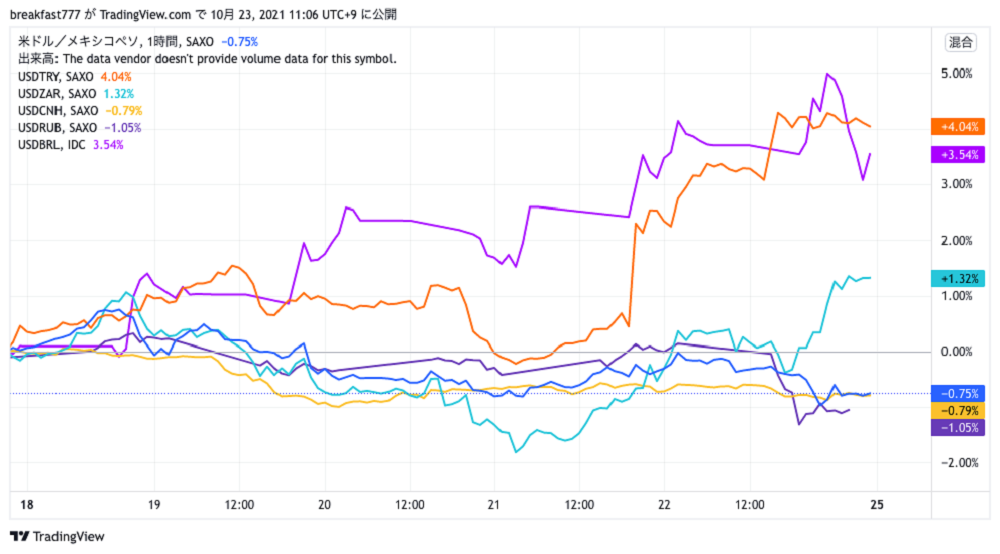

新興国通貨は週を通じて上値が重い展開となりました。特にトルコリラが主要政策金利である1週間物のレポ金利を16%に設定し、2%の大幅利下げを行ったことでトルコリラが急落しました。

【参照記事④】ヤフーニュース「トルコリラ安の不思議な背景」

エルドアン大統領が求めていた利下げに対して中央銀行が屈した状況となっており、中央銀行の独立性の喪失が確認されたイベントとなりました。

物価だけ見ると、トルコは9月のCPI(消費者物価指数)が前年同月比で19.58%の上昇となっており、コアCPIも16.98%と高止まりしたままの状況から利上げしてもおかしくない環境下の利下げであり、更なる物価上昇圧力がかかる可能性があります。トルコリラは引き続き下落トレンドが継続しておりなかなかロングで攻めにくい地合いが継続している状況です。

また、ブラジルレアルの下落幅が大きいものの、インフレ対応によって政策金利を引き上げていることや、ドル売りの為替介入等も行っているところを見ると対ドルでは上昇トレンドに変わる可能性もあるという見方も出ています。

※図はTrading Viewより筆者作成

(※対ドルチャートのため価格上昇=新興国通貨下落)

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)