2023年11月14日に、アメリカのCPIが発表されました。CPIはアメリカのインフレ動向を判断する上で重要な指標であり、世界中の投資家が注目しました。

本稿ではプロトレーダーの筆者が、CPIの詳細な結果や、ドル円やS&P500への影響を解説します。年末までのドル円のポイントも解説しますので、参考にしてみてください。

※本記事は2023年11月15日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- アメリカのCPIの結果

- CPIを受けた市場動向

2-1.S&P500は年末まで上昇する可能性も

2-2.ドル円は上値が重くなる可能性も - 年末までのドル円のポイント

- まとめ

3-1.日米金利差

3-2.年末までのポジション整理

1.アメリカのCPIの結果

アメリカのCPIの数字を確認しましょう。

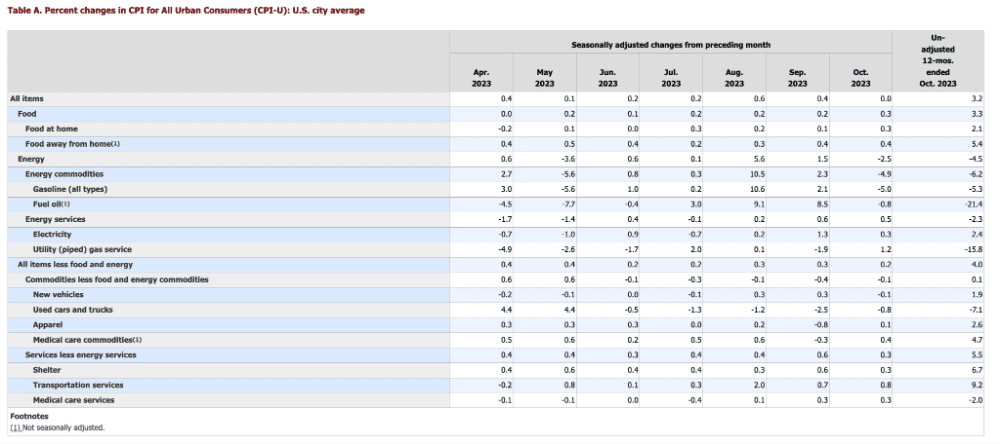

| 総合CPI(前月比) | 0.0% | 予想+0.1%、前月+0.4% | 総合CPI(前年同月比) | +3.2% | 予想+3.3%%、前月+3.7% | コアCPI(前月比) | +0.2% | 予想+0.3%、前月+0.3% | コアCPI(前年同月比) | +4.0% | 予想+4.1%、前月+4.1% |

総合CPI・コアCPIは共に、市場予想を下回りました。

今回のCPIの結果は、FRBがインフレ抑制に自信を持つ材料の一つとなり、タカ派的なスタンスは弱くなると想定されます。12月に利上げが行われる可能性は、大きく低下しています。

出典:米国労働統計局「消費者物価指数の概要」

CPIの詳細を確認すると、エネルギー価格の下落により、ガソリン価格が5%低下したことが、総合CPIの低下に大きく寄与したと分かります。また2023年10月に自動車労組のストライキが発生していたものの、影響はマイナス-0.8%と限定的でした。

2.CPIを受けた市場動向

2-1.S&P500は年末まで上昇する可能性も

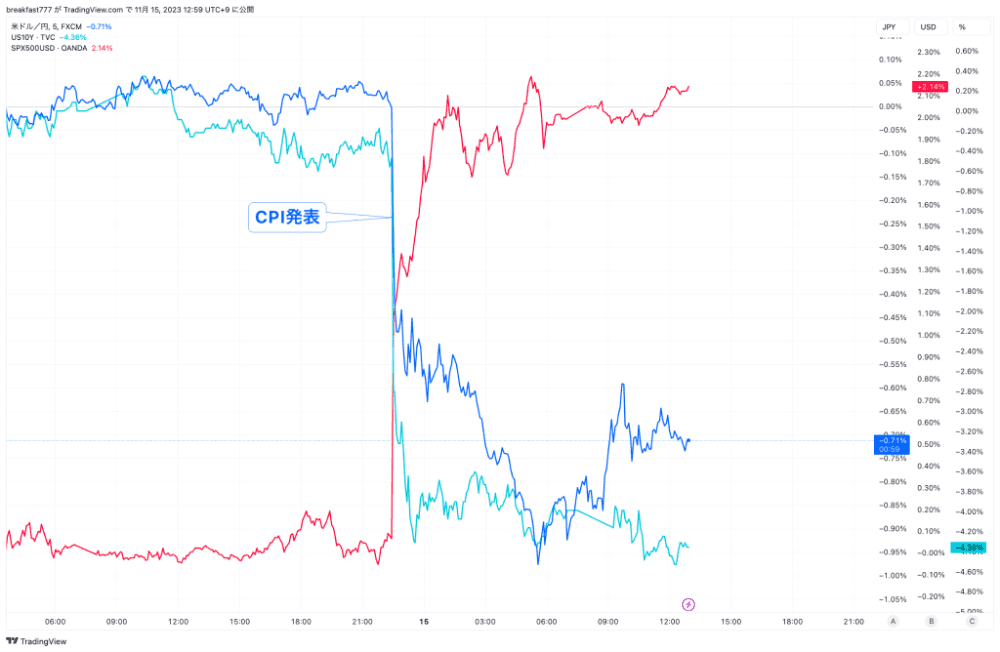

※図はTradingView[PR]より筆者作成

上記は、CPI発表前から発表後の動きのチャートです。ドル円を青色、S&P500指数を赤色、米国債10年金利を水色で表示しています。

CPIで金利が大きく低下し、ドル円はドル売り主導で下落しています。金利が上昇しなかったことから、S&P500指数も一気に上昇しており、日経平均先物も上昇しました。

S&P500指数の急騰は、短期的なショートカバーが背景です。CPIを受けて新たにロングポジションを作った投資家も多くいたため、2023年の年末まで株式市場の上昇が続くとの見方も出てきました。

S&P500は過去22年間、11月中旬まで5%超の上昇をした年は、年末までプラス圏で推移しています。このようなアノマリーを考えても、今後も株価は下落しにくいと考えられます。

2-2.ドル円は上値が重くなる可能性も

金利低下から、ドル円は、ドル売り主導で下落しています。CPIの発表前は、ドル円は151円台後半で推移しており、為替介入警戒感がかなり高まっていました。

為替介入によるドル円の下落を期待した、ショートポジションが大きく積み上がっていたため、大きく下落したタイミングで、利益確定の買い戻しが入りやすくなりました。

ショートポジションは、既にある程度買い戻されて減少しているため、ポジションの傾きはニュートラルになったと考えられます。

FOMCや雇用統計を受けて、金利上昇圧力は減退しており、ドル円の上値は重くなりやすい展開が続くでしょう。

3.年末までのドル円のポイント

3-1.日米金利差

一つ目のドル円のポイントは、日米金利差です。日米金利差は、ドル円が上昇した要因です。

CPIが予想以上に低下したことを受けて、ドル円は下落しています。背景として、アメリカの政策金利が引き上られる可能性が大きく低下したことが挙げられます。

ただし、インフレの抑制は進んでいるものの、完全に退治できたわけではなく、政策金利は高止まりするとの見方が優勢です。政策金利を引き下げるまでには、まだ至らないでしょう。

ドル円は、利益確定による短期的な下落であり、値動きが落ち着いたら買われる可能性が高いでしょう。トレンド転換になるような材料ではなく、ドル円の上昇トレンドは維持されていると判断できます。ドル円を押し目買いする機会を狙う投資家は、引き続き多いでしょう。

3-2.年末までのポジション整理

二つ目のポイントは、長期的なポジション動向です。2023年には、ドル円は急激に上昇し、2022年の高値を超える勢いです。

IMM先物ポジションで、機関投資家のポジション動向を確認すると、年初から継続して、円売りポジションが積み上がっています。

機関投資家は、12月になると長期休暇を取得し始めるため、ポジションを整理し始めます。休暇中に大きな変動が起きると対応できないため、リスクを極力減らします。

機関投資家がポジションを整理するということは、円売りを解消することであり、円買い圧力に繋がります。ドル円は上昇トレンドで推移する可能性がある一方で、11月・12月には、一時的に逆方向の値動きが出やすくなるでしょう。

12月は流動性が低下するため、ポジション調整が一気に進行した場合は、相場が急変する可能性があります。

短期的には押し目買いをしたい投資家がいるものの、機関投資家はポジションの整理を行うため、上昇したタイミングでショートポジションを構築するFX戦略は、選択肢の一つでしょう。

4.まとめ

本稿では、アメリカのCPIや、CPIを受けた市場の反応、年末までのドル円動向のポイントを解説しました。

11月は流動性がまだあるものの、12月になると取引量が一気に減少するため、相場は急変しやすくなります。

長期的なポジションを保有している場合は、ポジションを見直し、心理的な負担を軽減することも検討してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)