2023年10月、欧州経済が落ち込みを見せ始め、原油価格の上昇が冬の欧州のインフレ動向に再度影響するかどうかに投資家の注目が集まっています。

本稿ではプロトレーダーの筆者がECBの現在の金融政策を確認しつつ、ユーロの動向について解説します。

※本記事は2023年10月31日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.ECBの現在の金融政策

2023年9月のECB理事会において、ECBは0.25%の利上げを決定し、利上げ打ち止めを示唆しました。ECB理事会の時点では、物価のデータはおおよそ中央銀行が予想していた通りとなっていたものの、経済指標の下振れから欧州経済全体が下向きになっていることが意識されました。ラガルド総裁は、今後の利上げはデータ次第とコメントしました。

参照:ブルームバーグ「ECB、必要な限り景気抑制的な金利を維持する-ラガルド総裁」

利上げはもう行わないという見方が市場でも強まっているものの、米国と同様に利下げではなく、当面の間は政策金利を据え置くと示唆しており、ECBは政策金利を高止まりさせることがインフレ抑制に繋がると考えているようです。

また一部の市場参加はPEPPの停止を予想していたものの、ECBはPEPPの早期打ち切り観測を明確に否定しました。PEPPとはコロナ期間中のパンデミック緊急購入プログラムであり、中央銀行が債券を買い入れて流動性を供給する緩和手段の一つです。

政策金利を据え置く代わりにPEPPを一旦停止してタカ派的なスタンスを維持する可能性がありましたが、ECBは明確に否定しました。しかしPEPPを継続する意味合は弱まっており、2023年10月のECB理事会にて中断される可能性があります。

ECBの政策スタンスは、利上げ方向から据え置きに転換しつつも利下げはせず、政策金利を現行水準で維持させることによってインフレ率を低下させることがメインシナリオとなっています。資源価格の上昇からインフレ率が再度上昇するようなことがあれば、再度政策スタンスを見直す可能性はありますが、アメリカのFRBと同様でデータ次第となるでしょう。

2.欧州の経済状況

次に欧州の経済状況について解説します。

2-1.景況感指数

まずユーロ圏の9月の景況感指数が発表され、悪化トレンドが止まっていないことが確認されています。企業マインドも引き続き低下しており、個人の消費者のセンチメントも改善方向が頭打ちになっていることが分かります。

足元では期待インフレ率も上昇に転じています。期待インフレ率が高くなると消費者の財布の紐は固くなるため、消費意欲の低下に繋がります。

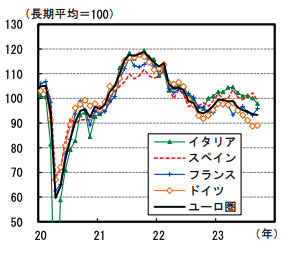

下記はユーロ圏の景況感指数の主要国と全体の推移です。

参照:大和総研「欧州経済見通し 続く景況感の悪化」

欧州の主要国であるドイツの落ち込みが大きくなってきており、全体でも2023年から低下のトレンドが継続しています。

経済自体が落ち込めばその分インフレ率は抑制されることから、今後のインフレ動向は低下方向で推移すると考えられます。しかしサービス価格や資源価格の上昇から、燃料等の上昇に波及するとインフレ率の高止まりの可能性もあるため注意が必要です。

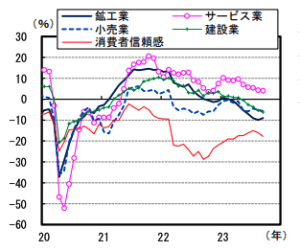

次にセクター別の動きでは、消費者信頼感が足元頭打ちになっていることがわかります。鉱工業セクターが持ち直し始めているものの、サービス業や小売業、建設業は下落トレンドが継続している状況です。

参照:大和総研「欧州経済見通し 続く景況感の悪化」

2-2.消費者物価指標

次に欧州圏の消費者物価指標(HICP)について確認します。

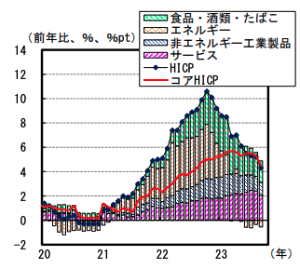

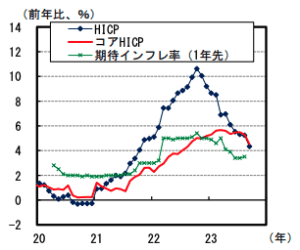

参照:大和総研「欧州経済見通し 続く景況感の悪化」

上記は欧州のHICPのデータと要因分解チャートです。HICPとコアHICPを見ると、しっかりと低下してきており、コアHICPも足元は低下方向で推移しています。HICPは昨年を天井として低下しているものの、目標とする2%まではまだまだ距離があるという状況です。

要因分解を見ると、コア財価格とサービス価格の低下がコアHICPを大きく低下させたと分かります。サービス価格の低下は、いい兆候でしょう。

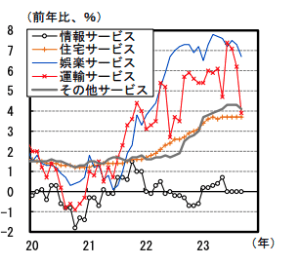

国別でチェックするとドイツの大幅な落ち込みが影響しています。2022年のドイツの公共交通機関定額サービスの影響が剥落したことが運輸サービスの大幅な落ち込みに影響し、HICPにも影響したため、少しイレギュラーな部分があるため、次回のHICPでしっかりと低下するかどうかが重要です。

参照:大和総研「欧州経済見通し 続く景況感の悪化」

2-3.期待インフレ率

参照:大和総研「欧州経済見通し 続く景況感の悪化」

上記はHICPと期待インフレ率の推移です。低下方向だった期待インフレ率は、若干上昇方向に転じています。HICPが低下方向となっている中で、消費者のマインドは、そこまでインフレの収束を期待していないと言えるでしょう。

ユーロ圏は、2022年はロシアによるウクライナ侵攻をきっかけに天然ガスが急騰し、冬を越せるかの問題が出ていました。神風のような暖冬となり乗り切りましたが、2023年も暖冬になるかは分かりません。原油価格が上昇してきていることから、再度インフレ率が高まる可能性は否定できないでしょう。

急激な上昇は考えにくいですが、インフレ率の高止まりからの政策スタンスを修正するシナリオは有り得るため注意が必要です。

3.ユーロドルの動向

※図はTradingView[PR]より筆者作成

上記はユーロドルの日足チャートです。ユーロドルは2023年7月から継続して下落トレンドです。FRBのタカ派的なスタンス・コメント、ユーロ圏の経済指標の低下や、ECBの利上げ姿勢の後退が背景となっています。

しかし2023年10月に入り、トレンドに変化が見られています。米国でも米国金利の上昇がストップする可能性や、FRBの11月の利上げ見通しの低下もあり、ドルの強さが継続する材料が少しずつ剥落しています。

そのため、ユーロドルは上昇トレンドに入る可能性があることから、ロングポジションを構築することも選択肢の一つでしょう。プロトレーダーの筆者としては、損切りラインを上記チャートで表している水平線を割れる水準に設定すると、リスクリワードがいいトレードができると考えています。

4.まとめ

本稿では、ECBと欧州経済のインフレ動向を中心に解説しました。下落が続いていたユーロドルは、中長期的なトレンド転換に差し掛かる可能性があります。チャートはトレンド転換を示唆しつつあるため、データをチェックし、トレードの参考にしてみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)