2023年10年現在、イスラエルとハマスの戦争が始まり、中東情勢から先進国に影響が拡大し、原油価格が上昇しています。戦争のような地政学リスクが発生した際に、自分の資産を守るためには、どのようにリスクをコントロールしたらいいでしょうか。

本稿ではプロトレーダーの筆者が、地政学リスクがどのように市場に波及するのか、ポイントを整理して解説していきます。イスラエルの戦争がドル円動向に与える影響も解説するので、参考にしてみてください。

※本記事は2023年11月2日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 地政学リスクとは

- イスラエルの戦争から影響を受けたアセットクラス

2-1.原油価格

2-2.ゴールド

2-3.米ドル - ドル円を中心とした外国為替市場の動向

- まとめ

1.地政学リスクとは

地政学リスクとは政治的な問題、軍事的な問題、社会的な問題等緊張が高まり、ある地域から世界全体に波及しかけないリスクを指しています。地政学リスクが発生した場合に投資家として考えるべきことは、リスクコントロールです。

地政学リスクだけでなく、リスクコントロールは常に意識すべきではあるものの、地政学リスクが発生したときは特にリスクを落とし、何が起きても対応できるポジション作りを意識してみてください。

2.イスラエルの戦争から影響を受けたアセットクラス

イスラエルの戦争によって価格変動の影響を受けた投資対象を解説します。

2-1.原油価格

まず、中東情勢で緊張が高まると、原油価格が上昇する傾向があります。中東は原油の産油国であり、世界の供給の中心地とも言えるため、供給不安が発生する可能性があります。

資源価格は需要と供給で決まるため、需要が高まらなくとも、供給サイドが大きく減少する可能性が出ると価格は上昇します。実際に供給が減少せずとも、一部の投資家は原油の上昇を期待し、先回りしてトレードを行うため、価格が上昇します。

イスラエルとハマスの戦争が原油供給に影響を与えなければ、上昇した分の価格はいずれ戻ります。イスラエル情勢がすぐに落ち着いてくる場合は、原油価格も下落するでしょう。

2-2.ゴールド

地政学リスクが勃発した場合は、ゴールドが直ぐに買われる傾向があります。

ゴールドへの投資は、リスクコントロールの一つの手法です。地政学リスクが発生すると、株などのリスク性の資産から、一時的に価格の変動リスクが小さい債券や、何があっても価値が0にはならないゴールドに資金を逃避するフローが生まれます。

ゴールドは歴史的に価値が維持されやすい商品であり、投資家の信頼があります。リスクが高まる局面では、資産をゴールドに転換して守る動きになる傾向があります。

イスラエル情勢が落ち着くタイミングでは、ゴールドに逃がしていた資金が再度リスク性の資産に戻るため、ゴールドが下落し、株式市場が上昇する動きになりやすくなります。

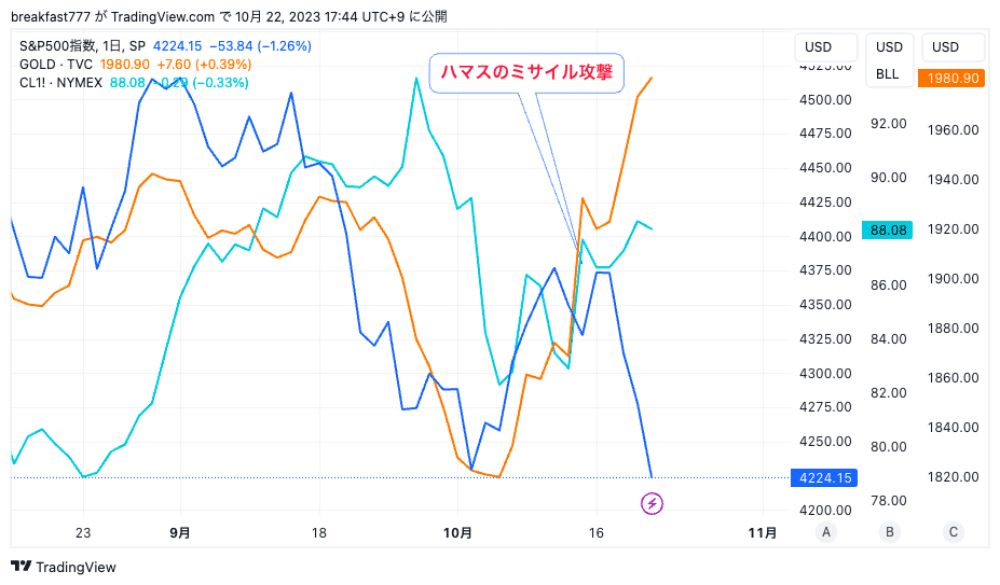

※図はTradingView[PR]より筆者作成

上記のチャートを見ると、ハマスがミサイル攻撃を行った直後にオレンジで示したゴールドが大きく上昇していることが分かります。原油価格も上昇しており、イスラエル情勢に反応しています。

2023年10月末時点でもイスラエルが地上戦を繰り広げる可能性があることから、ゴールドの価格は上昇しており、2,000ドルを突破する勢いです。

世界経済が下落トレンドになってきていることから、原油の需要はそこまで伸びていないため、価格の上昇はまだ緩慢な状態です。供給サイドで何かしらのイベントが発生して先行き不透明感が出てくると、原油価格の上昇もさらに強まると想定されます。

2-3.米ドル

米ドルも地政学リスクが強まると買われやすくなります。「有事のドル買い」という言葉があり、戦争や武力の衝突が発生すると、グローバルな通貨として信頼性が高い米ドルが選好されやすくなります。

流動性が一気に冷え込んで為替市場での売り買いが難しくなる局面でも、米ドルはどの国とも決済ができるため、とりあえず買っておこうという考えになります。米ドルの信頼性は世界でも厚く基軸通貨でもあるため、市場参加者はドル買いに走りやすくなります。

3.ドル円を中心とした外国為替市場の動向

2023年10月末時点で、有事のドル買いが発生しながらも米国債金利は急上昇しています。戦争が勃発した場合は安全資産として買われやすい債券が売られているという、難しい動きになっています。

有事のドル買いと債券金利上昇が同時に発生しているということは、ドル高主導でドル円が上昇すると考えてしまう投資家もいるでしょう。プロトレーダーの筆者は、ドル円はここからは天井となると考えており、下落方向でトレードしていく予定です。理由は4つです。

- アメリカFRBの金融政策のスタンスは、政策金利を長期的に据え置いている

(利上げ懸念はあるものの、筆者は、利上げは行われないと判断しています。) - 日銀の金融政策スタンスが早期に変更される可能性がある

- ドル円は150円付近で高官の口先介入を何度も行われており、150円を壁としたい意図を感じる

- 米国債金利の更なる上昇は難しい

ポイントは米国債金利の動向です。米国債金利の先物ポジションを見ると、歴史的にもなかなか見たことがない程のショートポジションが積み上がっており、更なる金利上昇に賭けている投資家が急増しています。多くの投資家が、金利が上昇すると予測しているということです。

極端に相場が傾いている場合は、一気に反対方向に相場が動きやすくなります。今回の場合は、金利低下の可能性が少しでも出始めると、ポジション解消のフローが急増し、先物市場での価格が上昇(金利低下)しやすくなるでしょう。上昇余地よりも低下余地の方が大きいとも判断できます。

ドル買いの材料である、米金利の上昇が止まる可能性があることや、日本政府の度重なる口先介入からも、今後のドル円の上昇は難しいと判断できます。日銀政策会合でマイナス金利から脱却した場合は、ドル円の下落幅は大きくなるでしょう。

4.まとめ

本稿では地政学リスクの影響を受ける投資対象について解説しつつ、今後のドル円の動向について解説しました。

円安が日本の輸入物価の上昇に影響し、日本の物価にも悪い影響を与えているため、日本政府としてもドル円の上昇は抑制したいと考えていると推測できます。ドル円動向を予想する上では、日銀政策会合が引き続き大事になるため、注目してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)