2024年2月現在、アメリカでは予想を上回るCPIが発表され、早期利下げ観測が後退する中で金利が上昇し、ドル円は一時151円台まで上昇しました。その後に発表された小売売上高が予想を大幅に下回り、ドル円は急落したものの、すぐに150円台を回復しています。

本稿ではプロトレーダーの筆者が、アメリカのCPIと小売売上高や、経済指標発表後の市場の反応、今後のドル円のトレードのポイントを解説します。是非参考にしてみてください。

※本記事は2024年2月17日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.アメリカのCPI

CPIを受けて米国債金利は大幅上昇し、ドル高の動きとなり、金利上昇によって株式市場は下落する動きとなりました。まずはCPIの数字を確認しましょう。

アメリカのCPI

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| 総合CPI(前月比) | +0.3% | +0.2% | +0.2%(改定値) |

| 総合CPI(前年同月比) | +3.1% | +2.9% | +3.4% |

| コアCPI(前月比) | +0.4% | +0.3% | 0.3% |

| コアCPI(前年同月比) | +3.9% | +3.7% | 3.9% |

アメリカのCPIは、総合CPI・コアCPIともに強い結果となりました。総合CPI(前年同月比)はしっかりと低下してきているものの、市場予想が低かったこともあり、予想を全て上回りました。FRBとしては総合CPIよりもコアCPIを重視しているため、コアCPIが再度上昇している点も材料視されています。

また1月から新たな比重が採用されていることから、財価格よりもサービス価格が低下しているかに注目が集まりました。サービス価格は低下しておらず、住居費が前月から0.6%上昇しています。一方で財価格は、過去1年ほど安定して低下してきており、財価格のインフレは収まったと判断できるでしょう。

FRBはCPIだけではなく、PCEデフレーターも重要視しているため、CPIだけで判断せず、下旬に発表されるPCEデフレーターも合わせてチェックしましょう。

2.アメリカの小売売上高

アメリカの小売売上高

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| 小売売上高(前月比) | -0.8% | +0.1% | +0.4%(改定値) |

| 小売売上高(除自動車)(前月比) | -0.6% | +0.3% | +0.4% |

アメリカの小売売上高は、予想を大幅に下回る数字となりました。米国債金利は低下し、ドル売りの流れに繋がりました。しかし金利低下の動きが株式市場を下支える形となったことにより、株式市場は上昇しました。

ただし今回の小売売上高の結果は、悪天候の影響によってイレギュラーな動きとなった可能性があるため、参考程度に捉えておいた方がいいでしょう。CPIは3月の利下げを全否定する結果となりましたが、小売売上高が弱かったことによって、ドル高の巻き戻しが発生し、CPIで上昇した分を吐き出す動きとなりました。

3.経済指標発表後の市場の反応

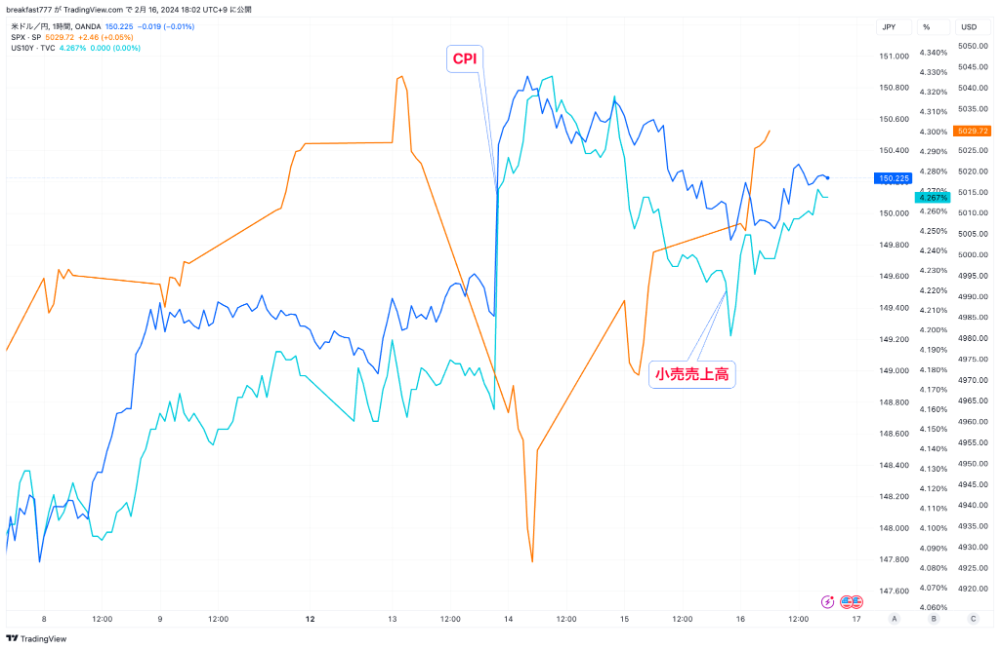

※図はTradingView[PR]より筆者作成

ドル円、米国債10年金利、S&P500指数の動きを確認してみましょう。

強いCPIの数字を受けて、金利が上昇する中ドル円が上昇したことで、ドル円は一時151円台手前まで上昇しました。この上昇に、ドル円をショートしていた投資家による、損切の買い戻しのフロー(ショートカバー)が重なり、急激な上昇が発生しました。リスクリワード的には強気でロングポジションを構築できる水準ではないため、損切目的の短期勢が買い上がりました。

金利上昇の中でS&P500指数が下落したものの、持ち直しています。金利はその後低下し、ドル円も下落しました。

小売売上高の発表前には、株価がある程度回復し、ドル円は一時150円を割れとなりました。小売売上高の弱い数字を受けて、ドル円は149円台半ばまで急落しましたが、サポートラインに支えられ、すぐに150円台を回復しました。

市場は経済指標に一喜一憂するような動きを見せており、アメリカのインフレに対する懸念からも、投資家からは警戒感が出ています。

4.ドル円のトレードのポイント

ドル円はCPIを受けて151円台手前まで上昇しましたが、その後の小売売上高を受けて一旦下落し、再度150円台を回復しています。

今後のドル円のポイントは、米国の利下げのタイミングと日本の利上げのタイミングがずれてきている点です。これまで市場は、アメリカの利下げを3月に織り込んでいましたが、2024年2月現在では利下げ予想が6月まで後連れしています。

日本の政策金利の引き上げは、3月か4月がメインシナリオとなっており、アメリカよりも先に日本の金融政策が変更される見通しです。日本のマイナス金利脱却が意識され、ドル円の上値は重くなりやすいでしょう。

米金利のチャート

※図はTradingView[PR]より筆者作成

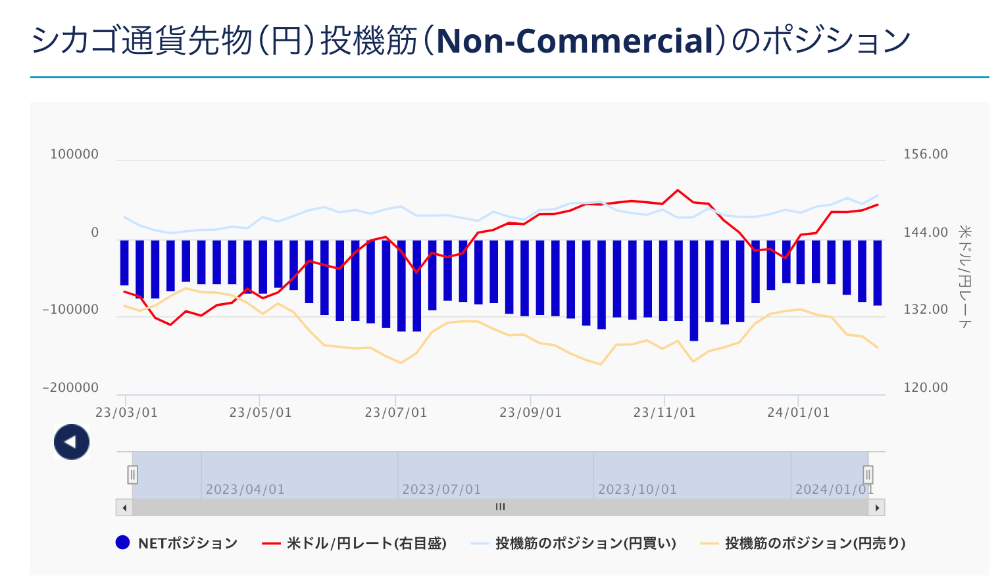

2024年2月現在のIMM先物ポジションを確認すると、1月の石川県の震災以降、円ショートが再度積み上がっています。

参照:外為どっとコム「IMMポジション」

4月までのマイナス金利脱却は円買い材料となるため、短期的な円高圧力が加わる可能性があります。

一方でアメリカでは、経済指標において強めの数字が出てきており、サービス価格の上昇によるインフレが懸念されています。米金利が再度上昇し始めていることから、ドル高になりやすい地合いでもあります。

ドル円は、ドル高と円高の両方の材料があるため、仮にドル円が下落しても一時的な動きに留まり、トレンドにはならないでしょう。サービス価格の低下が確認できれば、ドル円が下落する可能性は高まります。

もしドル円が151円台になれば、為替介入の警戒感が強まります。ロングポジションを構築したい場合は、151円台では期待できる利益に対するリスクが高くなるため、一旦調整を待ってからエントリーしたほうがいいでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)