2023年8月の為替市場は、2023年の年初からの動きが一転しました。難しい相場と感じている方は、多いかもしれません。

2023年の、年初から米国の利上げ姿勢が後退しドル売りが進行しました。しかし米国経済に関する堅調な数字が並んだことから、再度ドル買いに転じており、円安になっています。

本稿ではプロトレーダーの筆者が、2023年9月以降の為替市場を解説します。トレード戦略も紹介するので、参考にしてみてください。

※本記事は2023年8月24日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.足元の為替市場と米国相場

2023年8月現在、アメリカのインフレ率はなかなか低下せず、個人消費は堅調で、労働市場のスラックがなかなか解消されないことから、FRBは11月にも利上げを行うのではないかとの思惑が市場参加者に出てきています。

その流れから2023年の年初からの米ドルのショートが解消され、ドル高が進行しています。対主要通貨に対してドル高の流れが継続しています。

米国債金利も長期ゾーンを中心に上昇する動きがあり、ドル高に寄与していると言えるでしょう。

米国株は2023年の年初からの上昇も一服し、決算が注目されました。決算の数字は良好だったものの、株式市場の上昇は限定的でした。

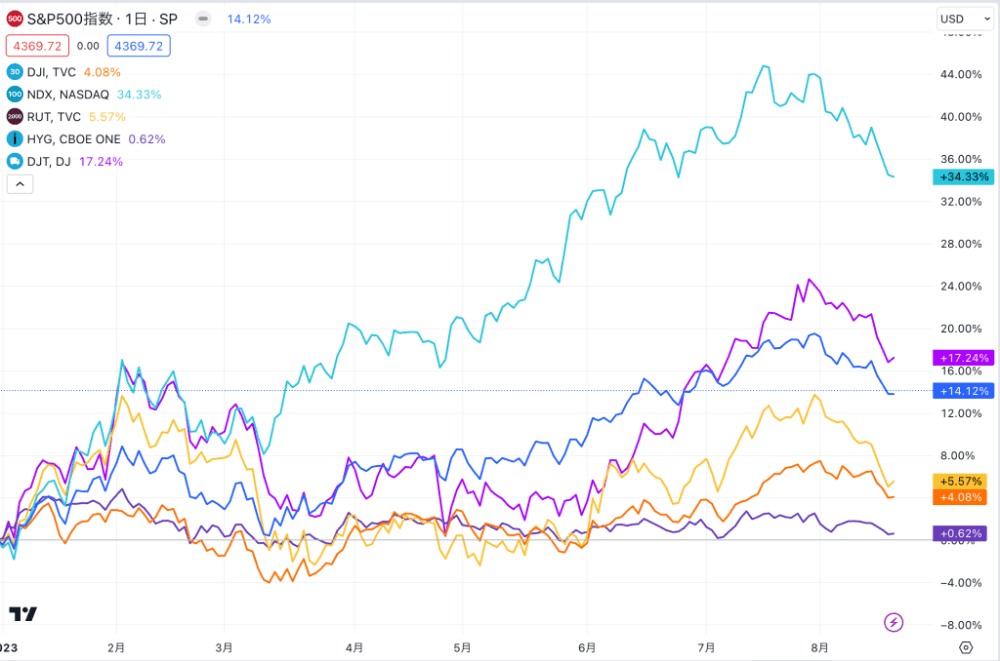

※図はTradingView[PR]より筆者作成

上記は米国株のインデックス別の動きになっています。水色のチャートはNASDAQです。2023年の年初から上昇し、7月を天井に調整安が始まっています。

紫色のチャートはダウ輸送株指数で、下落しています。黄色のチャートは小型株のラッセル2000で、下落幅が大きくなっています。

輸送株と小型株は景気に敏感に反応しやすいと言われています。2023年後半を考える上で、この2指数が下落してきていることや、好調だったNASDAQが下落していることは捉えておきたいポイントになります。

為替市場では、米ドルのインデックスが1ヶ月ほど上昇トレンドを描いています。

※図はTradingView[PR]より筆者作成

この動きは直近のドル高を示しており、ドル高の背景のポイントは、以下の2つです。

- 米国の再度利上げ懸念の高まり

- 年初からの積み上げていたドルショートの買い戻し

2.9月以降のFX戦略

ドル高が継続するためには、新規のドルロングのポジションが積み上がってくるかがポイントになります。ここまでのドル高は、ドルショートのショートカバーのドル高であり、米ドルを新たに買ってきていることが要因ではありません。

つまりドルロングが解消されたのは米国債金利の上昇や、11月の利上げ期待が高まっていることへの反応ではあるものの、さらにドル高に振れる理由となるのかがポイントです。

プロトレーダーの筆者としては、ドルインデックスの動きや、米国の金利自体はもう少し上振れる可能性はあるものの、ここから短期筋と呼ばれる投資家がドルロングを積み始めるとは考えにくいと判断しています。ドルは年初にかけて相対的に強くはならないでしょう。

また米国はこれまで、利上げ期待が後退し金利が低下すると、株高になっていました。しかしこの動きは、スタグフレーション環境下での特殊な動きでした。

通常であれば金利が低下する場合は、景気後退を織り込んでおり、株式市場は下落します。今後は米金利が低下する局面では米株安になる、通常モードに戻っていく可能性があります。

米国株が下落する過程で、米ドルのショートポジションを構築するFX戦略は、選択肢の一つでしょう。

2023年8月現在、米国株は軟調です。下落トレンドに転じたのか調整安なのかは分かりません。

筆者としては以下の3つの理由で、米国のタカ派姿勢が強まるということはないと想定し、ドルは下落すると考えています。

- 金利の上昇は株価にマイナスの影響を与えやすい

- 米国の製造業や雇用環境が軟化している

- 個人消費のセンチメントが限界を迎えかけている

3.ドル円ショートは米株の為替ヘッジとしても利用できる

ドル円ショート(売り)は米株の為替ヘッジとしても利用できます。

米国株式に投資する場合は、株価の変動リスクのほかに、為替変動リスクがあります。ドル円ショートをポートフォリオに入れておけば、米株の為替変動リスクを相殺できるため、全体の評価損を軽減できます。

機関投資家も行っている為替ヘッジという方法であり、個人投資家でも利用可能です。米国株を多く保有している方は、為替ヘッジを検討してみてください。

4.今後のドル円相場を解説

ドル円の戦略について解説します。

2023年8月現在、ドル円は国人民元の下落からアジア通貨全般が売られる中で、日本円も弱い地合いとなり、円安が進行していました。人民元の元買い介入により上昇し、日本円も強い地合いとなる中で145円まで円高が進行しましたが、再度146円台に反発しています。

ドル円は介入が警戒されていますが、上昇ピッチが緩いことから、介入警戒感は高まっていないという状況です。円売りは継続しそうな状況であり、短期的にドル円は底堅い地合いが続くでしょう。

しかし日本の消費者物価指数や輸入物価の上昇が、インフレに起因しているため、現在の緩和路線の継続は困難でしょう。円ショートのポジションの長期保有は難しいと考えています。

日本株楽観論も円売りをサポートしています。一方で海外投資家は、日本株を一旦外しにかかっており、なかなか円売りに関して強気になれない相場です。

ドル円の上値は重くなるでしょう。しかし日米金利差がなかなか縮小しない中、ドル円をショートで長期に保有し続けることはできないため、下落しても130円台半ばだと、筆者は考えています。

ドル円のショートは、スワップポイントがマイナスになります。FXポジションを構築する際には、短期と長期で考え方を分けましょう。

短期ではドル高トレンドであるため、ドル円は下落しにくい地合いになるものの、長期的には140円割れの方向で推移すると予想しています。

5.まとめ

本稿では、2023年8月現在のドル円動向と、ドル円ショートを利用した、米株の為替ヘッジ、FX戦略について、プロトレーダーの筆者が解説しました。

資産運用では、バランスのとれたポートフォリオを作りつつ、安定したリターンを作っていくことが大切です。米国株の上昇トレンドが崩れる可能性もあるため、下落した際に資産を守れるよう、為替ヘッジの利用を検討してみてください。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)