2024年4月現在、アメリカのインフレ再燃が懸念されており、労働市場が落ち着いてくるかに注目が集まる中、アメリカの雇用統計が発表されました。

本稿では、プロトレーダーの筆者が、雇用統計や今後のドル円の方向性について解説します。是非参考にしてみてください。

※本記事は2024年4月11日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- 3月雇用統計の結果

- 雇用統計を受けた市場の動向

- 今後のドル円とドルの動き

- まとめ

3-1.ドル円は152円台で為替介入か

3-2.日本円のショートポジションが縮小すれば円高圧力に

3-3.6月の利下げが後ずれすればドル高に

1.3月雇用統計の結果

雇用統計の主要な数字について確認しましょう。

3月の雇用統計の結果

| 指標 | 結果 | 予想 | 前月 |

|---|---|---|---|

| 非農業部門雇用者数 | 30.3万人 | 20.0万人 | 27.0万人 |

| 失業率 | 3.8% | 3.9% | 3.9% |

| 平均時給(前月比) | +0.3% | +0.3% | +0.2% |

| 平均時給(前年同月比) | +4.1% | +4.1% | +4.3% |

非農業部門雇用者数が大幅に上昇し、失業率は低下しました。全体的に、強い数字がでました。

平均時給を前年同月比で見ると前月から低下しており、インフレが落ち着いてきていることが確認できました。一方で今回の雇用統計の数字は、インフレ再燃への懸念がさらに強まる数字とのも捉えられます。

失業率が低下する中で労働参加率が上昇しているということは、働く人が増えているにも拘らず、さらに採用ニーズがあったことを示しており、労働市場の強さが伺えます。ただし、フルタイムの雇用が減少し続けており、パートタイマーが増加していることから、労働市場が軟化する可能性もあります。コロナ以降、労働市場や人々の働き方が変化していることを考えれば、過去と同じように捉えるべきかには議論の余地があるでしょう。

また、黒人の失業率が上昇しており、一方で白人の失業率が大幅に低下しています。黒人は、単純労働に従事している比率が多いため、単純労働の求人が減少している可能性があります。

2.雇用統計を受けた市場の動向

※図はTradingView[PR]より筆者作成

次に雇用統計後の市場の動向について解説します。上記のチャートには、ドルインデックス(ローソク足)、S&P500指数(オレンジ)、米国債2年金利(水色)を表示しています。

雇用統計後、ドルインデックスは金利上昇と共に大きく上昇したものの、その後、上昇分を全て吐き出しました。このことは、市場が雇用統計だけを見て、利下げ時期の後ずれを完全に織り込みには行かなかったことを示しています。仮に、今回の雇用統計だけを見て、市場参加者の多くが6月の利下げ可能性がほとんどないと判断していれば、金利上昇とドル高が継続していたはずです。6月の利下げを否定するような高官発言はなかったことも、このプライスアクションに影響したのでしょう。

足元数年でかなり大きなドルのロングポジションが積み上がっていることも、ドルインデックスの上昇が継続しなかった要因です。ドルロングのポジションを一旦どこかで外したい投資家も多いため、雇用統計後の上昇で利食いをした可能性もあります。

今後の展開としては、ドルのポジションを外すためのフローから、ドルが下落しやすい地合いは変わらず、米国債金利の動きとずれが生じる可能性があると考えています。

3.今後のドル円とドルの動き

3-1.ドル円は152円台で為替介入か

現在ドル円は152円手前で推移しており、相次いで口先介入とも言えるコメントが政府高官から出ています。しかしながら、ドル円ショートのフローを作り出すことはできず、じり高が続いています。ドル円が152円を突破するかは時間の問題でしょう。

為替介入に対する警戒感が強くなることから、152円台からはショートを検討できる水準となりそうです。

3-2.日本円のショートポジションが縮小すれば円高圧力に

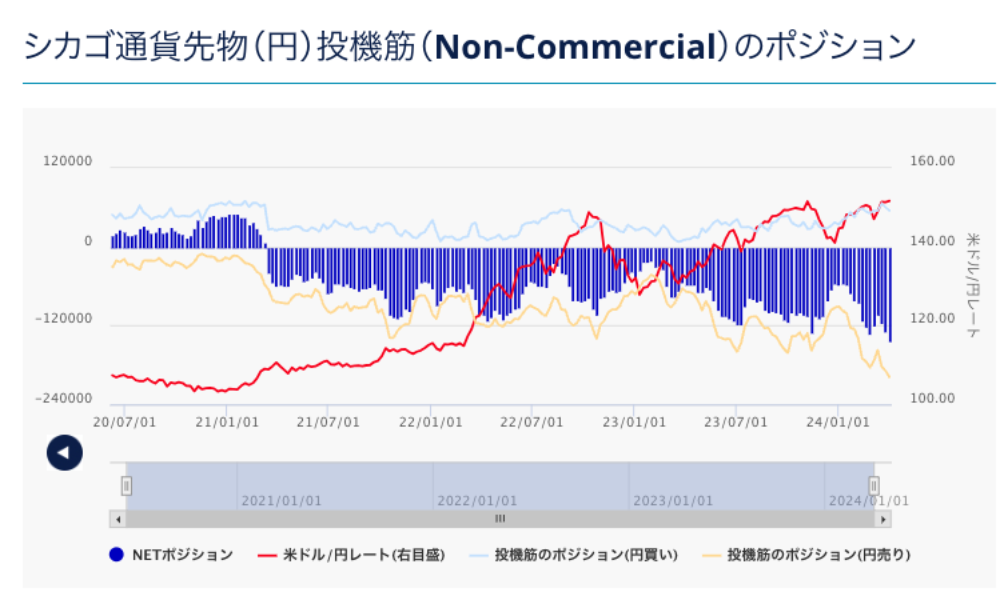

※出典:外為どっとコム「シカゴ通貨先物(円)投機筋(Non-Commercial)のポジション」

上記は、日本円の短期筋の先物ポジションです。2024年4月現在、日本円のショートポジションが、ここ3年で一番多くなっています。日本円の下落を予想する投資家が多いことが分かります。

一方で先物ポジションは、どこかで日本円を買い戻す必要性があります。そのため為替介入のタイミングで、日本円のショートのポジションが縮小すれば、円高圧力になるでしょう。ただしIMM先物ポジションは、短期筋と言っても1年以内の期間となるため、ポジションが一気に解消されるわけではないことに注意が必要です。

また既に大きくドル高に傾いているため、金利が今後さらに上昇しても、ドル高になりにくいことは知っておきましょう。

3-3.6月の利下げが後ずれすればドル高に

市場では6月に利下げが織り込まれていますが、足元の経済指標が堅調なことから、利下げが後ずれする予想が出てきています。利下げ姿勢が後退すると、米国債金利が上昇するため、ドル高になりやすくなります。

4.まとめ

本稿ではアメリカの雇用統計の詳細や市場の動向、今後のドル円の動きのポイントについてプロトレーダーの筆者が解説しました。

アメリカのCPI次第でドルが大きく変動する可能性があり、FRBの金融政策も雇用市場ではなくインフレ動向に焦点が当たっていることから、物価の動向にはしっかりと注意を払っておかないといけません。

ドル円は、短期的に上昇したタイミングでの、為替介入を狙ったショートポジションの構築や、為替介入後に急落したタイミングでのロングポジションの構築は、選択の一つになるでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)