2022年12月、注目が集まったFOMCを通過し、今年のイベントは一旦終了となりました。投資家の方は、2023年の投資戦略をどのようにするか考えているのではないでしょうか。

そこで今回は、プロトレーダーである筆者が、2023年初旬の相場の動向について、考えられるシナリオを解説します。

※本記事は2022年12月26日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

1.FOMCの結果と利上げ見通しの変化

2022年12月時点で、米国の利上げペース後退が市場では織り込まれており、株式市場は11月から先んじて上昇しています。

これまで4会合連続で0.75%の利上げを行っていたものの、12月のFOMCでは、利下げ幅が0.5%に縮小されました。

12月のFOMCの結果は、既にマーケットでは織り込み済みであったため、政策金利の発表では大きな動きはありませんでした。しかし、FRBメンバーが予想している2023年の利上げ見通しが5.00%-5.25%となったことにより、市場予想よりも高かったためタカ派が意識され、株安方向で反応しました。

パウエル議長は会見で、足元のインフレ鈍化は歓迎しているが、見極める必要があるとコメントしています。利下げ時期については、来年ではないとの見通しを示しました。

参考:ブルームバーグ「パウエル議長、「なお道のり残る」-0.5ポイントに利上げ減速後も」

金利先物市場では、2023年後半には利下げに転じる可能性を織り込んでいます。この点については市場とFRBの予想に乖離があると言えるでしょう。

また次回のFOMCで0.25%利上げの可能性は排除されませんでした。総じてバランスの取れた会見になったと言えます。

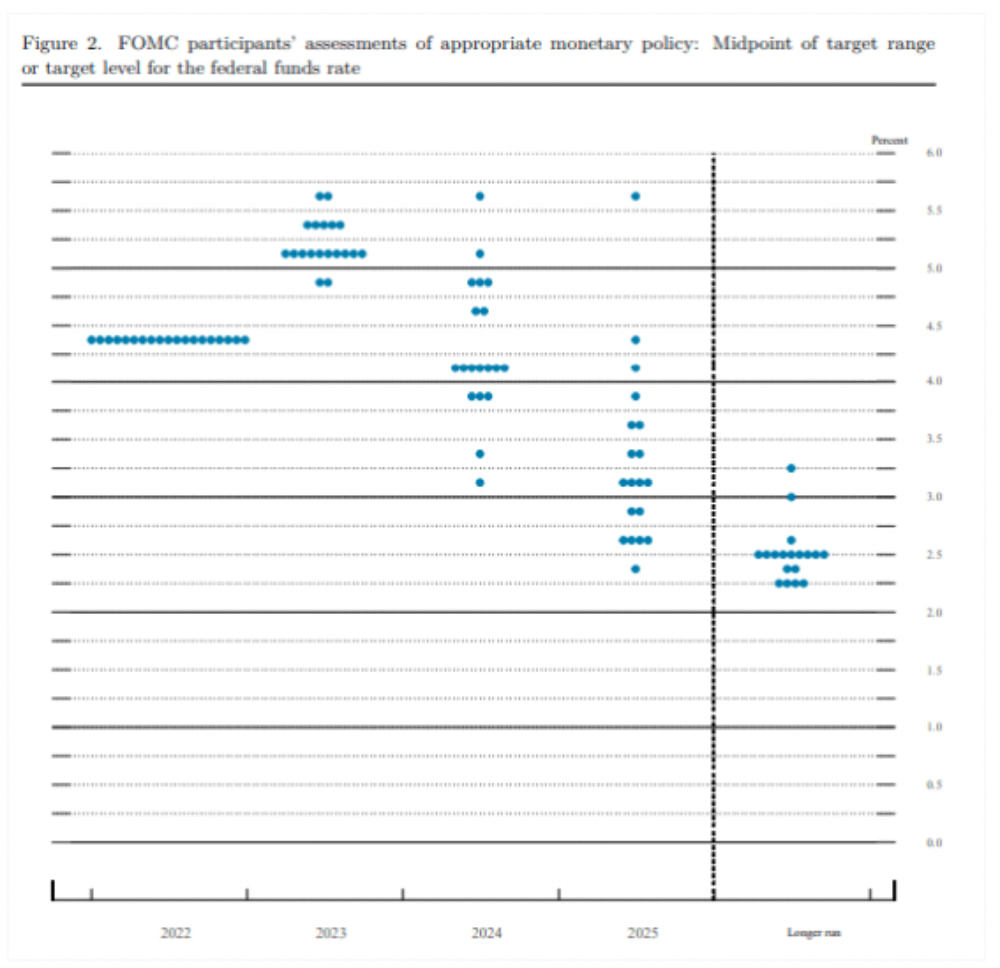

では今年の利上げ見通しと来年、再来年についてドットチャートから確認していきます。

出典:FRB「Summary of Economic Projections」

上記はFOMCのタイミングで発表されるFRBメンバーの利上げ見通しです。2023年は5.00%-5.25%と利下げは織り込まれておらず据え置きとなっています。

低い予想でも4.75%-5.00%となっており、総じてFRBメンバーは来年の利下げを予想していないということがドットチャートから判断できます。2024年は4.00%-4.25%が中央値となっており、約1.00%の利下げが2024年に織り込まれているということになります。

次に、重要な経済見通しの変化を確認しましょう。

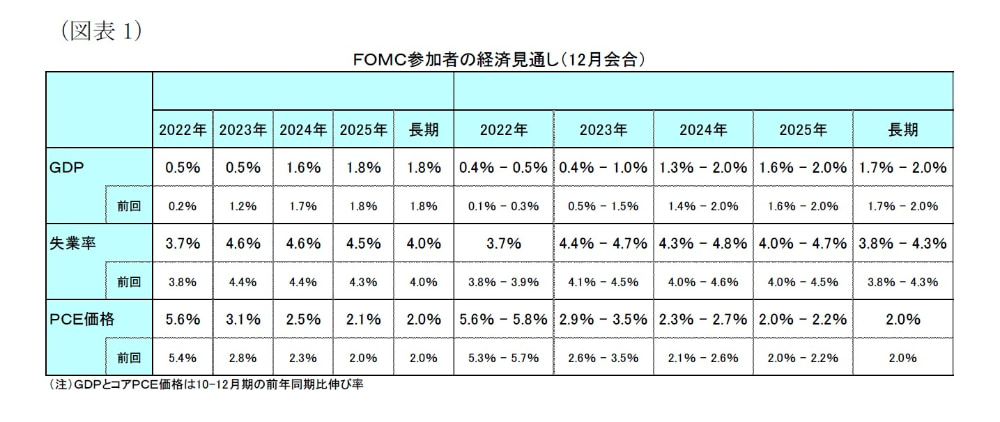

出典:ニッセイ基礎研究所「米FOMC(22年12月)」

上記はFOMC参加者の経済見通しです。2023年の、GDPの見通しは前回の1.2%から0.5%へ低下、失業率は4.4%から4.6%という変化となっており、この点は予想通りです。

PCE価格が前回2.8%から3.1%と上昇しています。FRBメンバーが、来年の物価上昇は高止まりする可能性を懸念していることが数字から判断できます。

市場は、米国の物価上昇は低下していき、利上げペースは鈍化、そして利下げ方向へ向かうのではないかと期待しています。しかしFRBメンバーは物価の高止まりを懸念して、短期的なタカ派姿勢を示していると考えられます。

2.FOMCを受けた来年のドル円相場と株式市場の見通し

12月のFOMCで相場は値幅が大きく動きました。12月は流動性が低下しているため、値幅が出やすい月であることは知っておきましょう。

そのためノイズと呼ばれる動きが発生しやすく、値動きに何かしら大きな意味合いはない場合もあります。その点を理解して値動きを確認することが大事と言えます。

FOMCをシンプルに総括を行うと「短期的なタカ派、長期的なハト派」となるでしょう。短期的に現在続いていた米国株高というのはFRBとしては許容できない動きと考えるべきです。

米国は株式で資産を保有する割合が高く、インフレを短期的に抑制させたいという中で、株高が進行した場合資産価値が増加することから、消費意欲の減退が遅れてしまうため、株高がインフレ方向に繋がってしまうためです。

そのため12月まで継続していた株高は、一旦来年初旬は落ち着きを見せるでしょう。

しかしリセッションが来年確実視される中、景気後退局面は既に底打ちのタイミングに入っているか、もしくは近い将来というところまでは近づいていると判断されます。株式市場が来年下落する場面では、買っていくスタンスを取るのも選択肢の一つでしょう。

日本株は、日銀政策会合でのサプライズなイールドカーブコントロールの政策変更がありました。10年金利の上限は、0.25%から0.50%へ変更され、株式市場は急落しました。出口戦略も検討されているとの思惑が市場で広がっていることから、2023年には、日本株の上昇方向は期待しづらいでしょう。

また岸田内閣は、防衛費増額のため増税検討を検討しており、市場の上値を重くする要因となっています。黒田総裁は、増税の話題から政策の見直しを行ったとも言われています。日経平均株価は27,000円台を超えて上昇するという動きにはなりにくいと、プロトレーダーである筆者は考えています。

2023年初旬は、日米ともに株式市場は下落しやすいでしょう。

次にドル円は米国の利上げペースが鈍化するとの見通しから米ドル一強状態が弱まると想定されます。米ドル高にはなりにくいと言えるでしょう。

先物ポジションでチェックすると、米ドルは大幅な買い越しからフラットに変わってきており、ポジションの傾きがなくなってきています。

これまで短期的にはロングの解消のフローで米ドルは下落していました。しかし同様のフローは期待しにくくなっており、下落は期待しにくい状況です。FRBがタカ派に若干傾いていることも考えると、ドル円は上昇する可能性があるでしょう。

ただしドル円の上昇は一時的であり、長続きはしない可能性があります。ドル円のショートポジションを構築する目線でFX戦略を立てることも、選択肢の一つになるでしょう。

また日本円は、これまで緩和策を継続していた日銀に政策スタンスの変更の気配が見られ始めているため、円高に推移しやすい地合いになる可能性があります。

ただしドル円は日米金利差から考えると金利差が大きいため、長期的にショートポジションで保有すると、スワップポイントがマイナスになってしまいます。ショートポジションを構築する場合は、しっかりとタイミングを図りましょう。

2023年初旬は、ドル円は120-125円くらいまで戻る可能性があるとプロトレーダーである筆者は考えています。ドル円が140円手前まで上昇したタイミングでは、戻り売りのチャンスとなるでしょう。

3.まとめ

米国のFOMCの詳細から見た利上げペースやFRBのスタンス、そして見通しについて解説しつつ、今後のドル円や株式市場の動向について解説しました。

この記事の内容は、プロトレーダーである筆者による、2022年12月時点のシナリオです。経済指標やFRBのスタンス次第では調整する可能性はあるものの、2022年ようにドル円を強気で攻めることはできず、反転することを意識しながらのトレードになるでしょう。

株式市場もリセッションを意識しながらの展開になります。年明けからどこを底にして上昇していくかを見極める、準備段階に入ったと考えてみましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)