2024年5月現在、米国のFOMCを受けた短期的なポジション調整が終了すると、再度金利上昇トレンドに回帰し、ドル高トレンドが継続しています。

本稿ではプロトレーダーの筆者が、FOMCや米国の経済状況、今後のドル円相場について解説します。是非参考にしてみてください。

※本記事は2024年5月7日時点の情報です。最新の情報についてはご自身でもよくお調べください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、利用者ご自身のご判断において行われますようお願い致します。

目次

- FOMCの結果

1-1.利上げの可能性は低い

1-2.再度金利上昇トレンドに回帰 - FOMC直後は金利が大幅低下し米ドル安に

- 米国経済の動きとドル円のシナリオ

3-1.夏以降に景気悪化の可能性も

3-2.長期的にはドル円が上昇するシナリオを想定

3-3.冷静に押し目買いを狙う - まとめ

1.FOMCの結果

1-1.利上げの可能性は低い

まずはFOMCの結果から確認しましょう。政策金利は据え置きとなり、市場の予想通りとなったことからサプライズはありませんでした。パウエル議長を含めてFRBのメンバーが、どの程度タカ派になっているのかが争点となりました。

パウエル議長の会見では、目新しい発言はありませんでした。しかし、米国ではインフレがなかなか沈静化せず、むしろ経済指標が緩やかに上昇しており、FOMC前は金利が上昇しドル高となっていたため、「次の政策変更が利上げになる可能性は低い」と発言したことが注目を集めました。

参照:ロイター「情報BOX:パウエル米FRB議長の会見要旨」

1-2.再度金利上昇トレンドに回帰

2024年の年内に利上げを行う可能性を指摘する予想も出るほど、タカ派的なスタンスでFOMCを迎えました。パウエル議長の発言から利上げシナリオは排除されると、ポジションの解消のフローが発生し、金利低下・ドル安・株高となりました。

しかしあくまで利上げ予想は少数派であったことから、短期的なポジション調整が終了すると、再度金利上昇トレンドに回帰し、ドル高トレンドは崩れませんでした。FOMCを受け、市場の利下げ期待が若干高まりました。

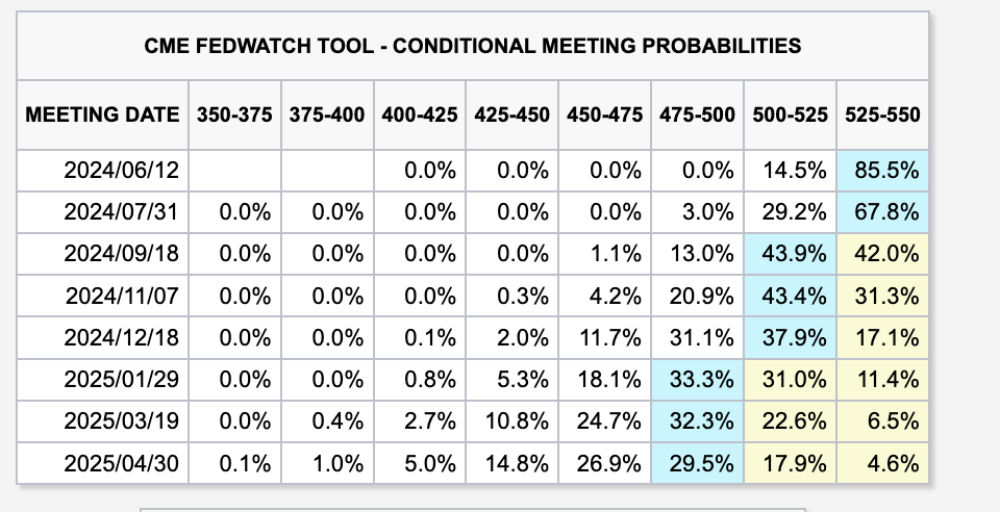

出典:CME「FedWatch Tool」

上記は2024年5月現在の、9月に利下げが行われると予想している投資家の割合です。FOMC前は30%前後で推移しており、メインシナリオでは9月の利下げはありませんでしたが、利下げ予想が増加しています。

ただしポジション解消のフローの影響を大きく受けた結果であるため、この動きが継続するかは今後発表される経済指標次第でしょう。市場では引き続きインフレが再燃、または低下しないと考える投資家が多く、これらの疑念を払拭する数字が出てくると、米ドル売りトレンドに変化する可能性があります。ドルロングに傾いているため、トレードの際には引き続きポジション動向を注視しましょう。

2.FOMC直後は金利が大幅低下し米ドル安に

FOMC以降の相場動向を確認してみましょう。

※図はTradingView[PR]より筆者作成

チャート上には、ドル円(ローソク足)、S&P500指数(水色)、米国債2年金利(オレンジ)を表示しています。

FOMC後に金利は大幅に低下し米ドル安となり、ドル円も下落しました。株価は金利低下に伴い一時上昇したものの、その後上昇分を吐き出しています。あくまでも利上げの可能性がなくなっただけであり、引き続き金利が高止まりする可能性があるため、引き締め観測が根底にある動きとなっています。

3.米国経済の動きとドル円のシナリオ

3-1.夏以降に景気悪化の可能性も

米国ではサービス価格のインフレがなかなか低下しないことや、インフレ指標の高止まりから金利が上昇しています。一方で、ISM製造業景況感指数や非製造業景況感指数、消費者信頼感指数などをみると、経済全体は好調とは言えず、むしろ悪化しています。

個人のセンチメントでも、再就職が難しくなってきていると感じている人が増加し、また個人の貯蓄率も大幅に低下、クレジットカードの延滞率も上昇しています。個人の家計の状況は、悪化の一途を辿っています。外食を控えて節約をするとの回答が増加したアンケート結果もありました。

プロトレーダーの筆者としては、夏場にかけて米国経済が悪化すると予想しています。仮に利上げがなくなったとしても、政策金利の高止まりがアメリカ経済の軟化に波及する可能性が高いでしょう。

個人消費が低下し、お金の巡りが悪化していく中で、経済が急激に持ち直すことはないでしょう。どれだけ落ち込みが先延ばしになるかがポイントであり、夏以降、指標に表れてくる可能性があります。

3-2.長期的にはドル円が上昇するシナリオを想定

米国経済が落ち込んでいく中で、利下げの可能性が高まるでしょう。

また2024年は大統領選挙が行われる予定であり、バイデン大統領としても利下げをして株式市場を下支えしたいという思惑があることから、今後利下げのプレッシャーを与えると想定されます。FRBとしても、政権からの利下げの圧力に晒される可能性があることから、大統領選挙を視野に入れた金融政策の動きが短期的に出るでしょう。

そのためドル円は、利下げ期待の高まりからドル売りになりやすいでしょう。また日本円の円ショートが歴史的にも急拡大していることから、ポジション調整の動きが出る可能性があります。

プロトレーダーの筆者としては、短期的にはドル円は下落するものの、長期的にはドル円が上昇するシナリオを想定しています。

3-3.冷静に押し目買いを狙う

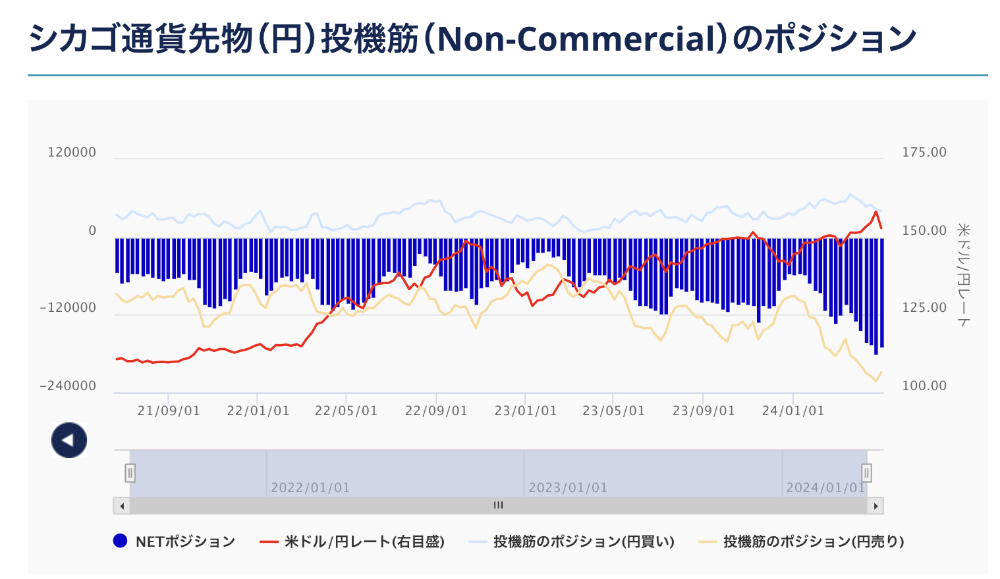

下記は日本円の円ショートのポジション動向のアップデートです。

出典:外為どっとコム「IMMポジション」

為替介入が入った影響により、久しぶりに円ショートが縮小しました。しかしまだまだポジションは残ったままであり、日本円の円ショートが拡大する余地は小さいでしょう。

日米の金利差では説明できない部分が大きく、投機的なフローがドル円を押し上げたことが見て取れます。足元は冷静に焦らず押し目を狙った方がいいでしょう。

4.まとめ

本稿では、FOMCやドル円を中心とした市場の動きや米国経済、今後のドル円動向について解説しました。

ドル円は180円に到達するとの予想もあるものの、通貨危機でなければ一気に上昇することはありません。すぐに到達するレベルではないと、冷静に判断しましょう。

ただし180円という水準は、もはや非現実的な数字ではありません。押し目を狙って、下落したタイミングでドル円を購入することは、資産形成をする手段として選択肢の一つになるでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日

![初めてのFX取引[FXブロードネット]](https://img.tcs-asp.net/imagesender?ac=C95788&lc=FXTS1&isq=79&psq=0)