ここ数年でSDGsやESG投資などが急激に盛り上がり、どのような企業・ファンドに投資をすればよいのか、本当に良い会社・事業とは何か、といったことが日々議論される中、10年以上も前から「いい会社」とは何かを考え続け、投資をし続けてきた資産運用会社があります。それが、鎌倉投信株式会社です。

鎌倉投信では、本業を通じて社会に貢献する「いい会社」に投資を行う「結い2101」(ゆい にいいちぜろいち)という公募の投資信託を2010年3月から運用・販売しており、2022年3月時点で2万2000人前後の方が「結い2101」を保有しています。

また、昨年3月、「いい会社」には上場・非上場はとわない、という創業来の考え方を実現するため、主に上場企業の株式に投資をする「結い 2101」に加え、スタートアップ(非上場企業)を支援する有限責任投資事業組合「創発の莟」(金融機関や上場企業等の特定投資家を募集対象とする私募)を設定し、スタートアップから上場企業まで投資対象を広げて「いい会社」を応援する体制を整えました。

今回は、鎌倉投信の代表取締役社長の鎌田恭幸さんと、スタートアップ支援の事業責任者 投資事業部長の江口耕三さんのお二人に、「結い2101」や「創発の莟」での「いい会社」の選定基準や投資哲学、投資先企業との対話で大切にしているポイント、社会的インパクトが大きい企業や事業の事例、今後実現したい社会や未来などについて、詳しくお話を伺いました。

話し手:鎌倉投信株式会社 代表取締役社長 鎌田恭幸さん

- 日系・外資系信託銀行を通じて30年にわたり資産運用業務に携わる。株式等の運用、運用商品の企画、年金等の機関投資家営業等を経て、外資系信託銀行の代表取締役副社長を務める。2008年11月に鎌倉投信(株)を創業。

話し手:鎌倉投信株式会社 投資事業部長 江口耕三さん

- 鎌倉投信株式会社 投資事業部長)総合商社を経て起業。起業家としてのエグジット経験、ベンチャー経営者(CFO)として東証マザーズから東証一部までの上場経験およびグローバルIR業務経験、キャピタリストとしてベンチャー企業への投資・育成経験、20以上の新規事業立ち上げ経験等、豊富な実績と経験を有する。2020年9月鎌倉投信(株)入社。

※本記事は投資家への情報提供を目的としており、特定ファンドへの投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※2022年3月時点の情報をもとに執筆しています。最新の情報は、ご自身でもご確認をお願い致します。

記事目次

- 「いい会社」の選定基準について

- 投資先企業の成長性や事業のインパクトをどう見るか

- 「結い2101」を運用・販売する中で印象的だったエピソード

- 投資先の会社さんとのコミュニケーションで大切にしている点は?

- グリーンウォッシュの企業・ファンドの見極め方について

- お金との向き合い方について

- 鎌倉投信が事業を通じて実現したい社会や未来について

- 編集後記

Q.「結い2101」で投資する「いい会社」の選定基準について教えてください

鎌倉投信が設定・運用する公募の投資信託「結い2101」は、みんなで力を合わせるという「結い」と、22世紀初年を表す「2101年」の2つの言葉を合わせたものです。つまり、22世紀に繋がる価値をたくさんの人と共に作りたい、という想いを込めた投資信託です。そのため、「結い2101」では、投資先として100年を超えて続くような価値を創造できる「いい会社」を選んでいます。

「いい会社」には、大きな軸が二つあると考えています。まず一つ目は、これからの日本に本当に必要とされる会社かどうか、という点です。日本はいま地域の経済や社会の問題、医療の問題、環境の問題、教育の問題など社会的な課題をたくさん抱えていますので、そうした課題に取り組み、よりよい社会を作っていくための価値共創ができるような会社を投資先に選んでいこうと考えています。

二つ目が、会社に関わる色々な人たちを幸せにしようと努力している会社かどうかです。会社に関わる社員とその家族、取引先、地域・自然環境、顧客・消費者、株主に対してきちんとした利益の分配や、幸福感を共有できる会社を応援していきたいと考えています。

「いい会社」の特徴としては、「人」「共生」「匠」という三つの視点で表現しています。「人」:人の強みを活かす会社、「共生」:循環型社会を創る会社、「匠」:独自の技術・サービスを持っている会社という観点で、現在は67社に投資をしています。

こうした運用基本方針は、このファンドを設定してから実は全く変わっていません。それどころか、この十数年の中で、それぞれの視点がより重要になっていると感じています。たとえば、「人」という観点で言うと、最近ではダイバーシティやインクルージョン、社員ひとりひとりの主体性、それらを大事にしようとする経営の思想などが、以前よりも遥かに重要になってきていると感じています。

また、「共生」も、例えば運用を始めた当初は、環境への配慮、地域への貢献という視点だったのですが、ここ数年の動きを見ていると、会社に関わる色々なステークホルダーとの価値共創という軸がとても重要になっています。個社を超えたマネジメント能力が求められるようになってきたと感じています。

例えば、企業や商品のブランド価値を高めていくことに関して、今は情報発信の起点が企業から個人へと変化していますので、発信力の大きい個人(消費者)とともに商品・サービスを開発・提供している事例も多く見られるようになっています。

もしくは人権や自然環境、健康に配慮したバリューチェーン・サプライチェーンを考えていくときに、取引先との関係性がとても重要になってきます。

環境のテーマでいえば、あえてライバル企業と一緒に価値を創造していくことも重要です。たとえば、ペットボトルのリサイクルなどはわかりやすい例ですが、一社単独で利益を出すという経営視点を超えて、多くの会社、人たちと一緒に社会に対しての利益の総和を高めていくという思想が重要になってきます。こうしたことを実現する上で、今までの「共生」という視点がさらに重要性を帯びてきたということだと思います。

Q.投資先企業の成長性や事業のインパクトなどについては、どういう点を見ていらっしゃいますか?

鎌倉投信として成長の定義を明確に定めている訳ではないのですが、成長の概念自体が多様化してくるだろうと考えています。例えば、無形性の資産価値や心の豊かさを成長の要素としてとらえようとしたときに、単なる財務諸表とか、もしくはGDPのように、数字で測れるものとすることに限界があるだろうと思っています。

成長の概念を再定義し、新たにその評価の枠組みをどのように作っていくか、そのプロセスそのものが、新しい経済的視座を与えることになっていくのではないでしょうか。そこは鎌倉投信の中でも模索している段階です。

少なくとも「結い 2101」鎌倉投信では、「投資の果実=資産形成×社会形成×豊かなこころの形成」と定義しているように、個社の売上・利益といった数字上の成長の周辺に、どういう経済効果と社会効果があるのか、その両方を合わせてどのくらいの価値が外に広がっているのかを観ようとしています。

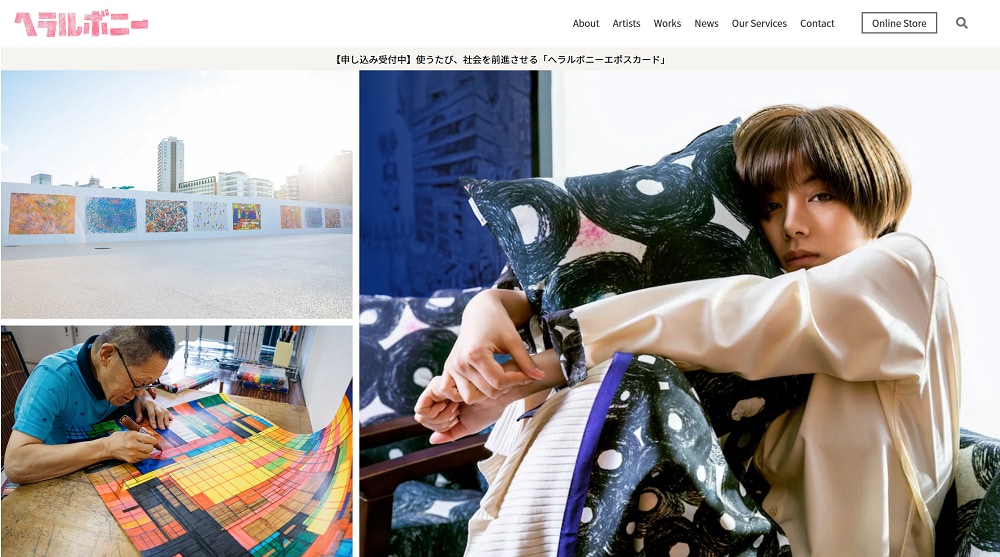

また、「結い 2101」の他に、昨年3月に新たに組成した「創発の莟(つぼみ)」というスタートアップ投資の投資事業組合で直近投資したヘラルボニーさんは、知的障碍者のアートをライセンスで買い取ってそれを色々なところに提供したり、ネクタイやブラウス等のアパレル商品にしつらえて売ったりしています。同社が描く世界観では、障碍をもった方々が、アーティストとして社会の主役になっていくという点で、これまでの福祉的な発想で障碍者を支援するという概念と比べると、随分と景色が異なります。

障碍者は個性、異彩である、ということでパラダイムが変わり、そうするとそれを取り巻く方々の人間関係なども、手を差し伸べる人、差し伸べられる人という関係性から対等な関係へと、一気にステージが上がっていきます。「創発の莟」はそういう世界観を実現しようとする同社を応援しています。

それと同時に、アートという世界でも全く異色の世界、新しい分野になっていくので、経済価値だけでなく芸術的な活動という意味でもインパクトがあると思うんです。そうなった時に今までにない変化があちこちに生まれてくるので、これは社会利益の総和という観点から考えると非常に大きいと思うんですね。

他にも、障碍者雇用に関しては「結い2101」の投資先に、プラスチック製品のリサイクル工程で、障碍者がトレーの選別作業等をやっているエフピコという会社があります。単に障碍者を雇用するということだけではなくて、彼らの個性を活かして、地道な作業を長く、根気強く、精度高くやってもらうことで、エフピコの商品の差別性に繋がっています。ここにもやはり様々な個性と価値創造の掛け合わせがあるんですよね。

人の個性を、他社にはできない新しい商品作りと掛け合わせることによって新しい経済圏が生まれていくということと、そこで培った障碍者支援のノウハウを取引先に展開していくということができているので、一社にとどまらない価値創造という意味で、これも社会利益の総和が非常に大きいと感じています。

それ以外には、「結い2101」の投資先の一社であるユーグレナも、元々はミドリムシで健康食品を作っていて、世界の貧困を撲滅しようという想いから始まっていますが、そこから技術が進化することによって、バイオディーゼル、バイオジェット燃料というように環境分野へと世界が広がっています。この例のように、はじめは特定の分野からであっても、何かをきっかけに色々な広がりが生まれる事業に展開できるか否かが、社会的総和を測る一つのポイントになると思います。

Q.「結い2101」のファンドを運用・販売される中で、印象的だったエピソードを教えてください

鎌倉投信の取り組みの特徴は、大きく分けて二つあります。一つは「いい会社」に投資をするということ、もう一つはお客様(受益者)との直接対話です。

お客様は今2万2000人ぐらいいますが、お客様との直接対話を通じて丁寧に信頼関係をつくりたいという想いから、創業以来一貫して、直販のみで販売しています。その直接対話の中で、印象に残ってるものが色々とあるのですが、あえて二つだけ紹介させてください。

一つ目は、2011年の3月の東日本大震災のときの出来事です。

鎌倉投信の「結い2101」は2010年の3月末にスタートした投資信託で、当時実績もない、資本力もある会社でもないということで、すぐにお客様が増えるわけではなくて、1年かけて徐々に増えていって、267人から始まったお客様がだいたい500人ぐらいになっていました。そんなときに、震災が起きました。東日本大震災が起きたのは金曜日の午後3時前だったので、その日は特に株式市場も反応しなかったのですが、事態が深刻だとわかった翌週の月曜日と火曜日のわずか2日間で、日本の株価が20%も下落しました。20%というとピンとこないかもしれませんが、金額でいうと100兆円ぐらいの大きな金額になります。

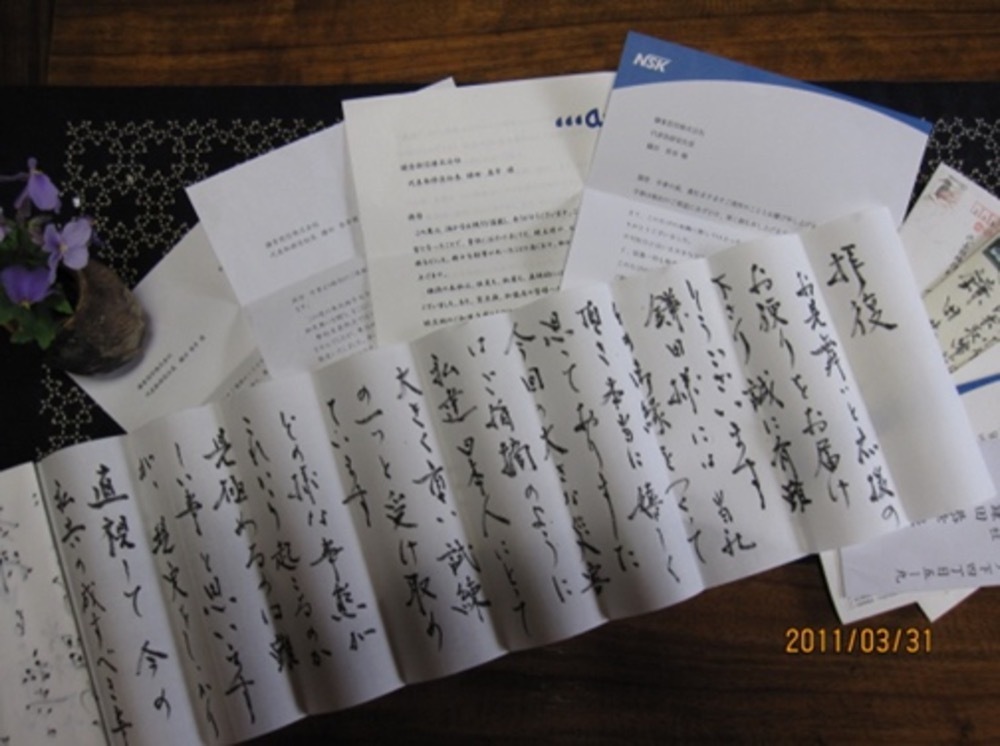

要はパニック売りで、売りが売りを呼んで、どんどん株価が値下がりして、2日間で100兆円も株式価値が目減りしてしまいました。そうした状況の中で、鎌倉投信のお客様も不安になって売却される方が多いんじゃないかなと思ったのですが、実際の投資行動は逆で、解約はなくむしろ最大の入金件数があったのです。

さらに、その下落局面で、お客様から色々なメッセージをメールなどでいただき、驚きました。例えば、「大変な状況だけれども、いい会社を応援することで、少しでも世の中が元気になるのであれば、結い2101に投資をしたい」とか、「自分は東北の復興支援を直接応援することはできないけれど、結い2101を通じて経済を元気にすることができるのであれば少額だけども投資する」といった、そういう想いのこもったメッセージと共に、投資いただいたんです。

それを見た時に、お金というのは、無色透明で色々なものに繋がっていくが、間違いなく「想いを伝える力」というのがある、と感じました。

その時、お金には意思を伝える力もあるし、そういうところでつくられる信頼というのがお金の本質なんだな、ということに気づかされました。

投資先の会社は当時十数社だったと思いますが、そうしたお客様のメッセージを投資先の経営者に届けようと、「今大変な状況だけれども、鎌倉投信とそのお客様も応援してるから、ぜひ頑張ってください」というお便りを出しました。そして、経営者からいただいた返礼のメッセージを、逆にお客様に伝えました。そうした中から信頼がつくられていったように感じます。

東日本大震災の際に投資家や企業経営者から受け取った手紙

鎌倉投信が目指すものや使命は、お金の残高を増やすというよりも、その裏にある信頼の残高を増やすことである、と確信したのがこの時です。その頃は、鎌倉投信もまだ非常に小さくて、お金(経費)ばかりどんどん出ていくような状態で会社経営としては苦しかったのですが、お客様のそういった内なる声を聞いたときに、鎌倉投信が目指す「信頼に根ざしたお金の循環」というのは、本当にやる意味があるんだなと確信に変わりました。

これが一つ目の印象的なエピソードです。

もう一つは、「受益者総会®」という、「結い2101」の年に1回の決算(運用)報告会でのエピソードです。受益者総会とは、「結い 2101」のファンド決算の報告会です。そこで、「結い 2101」の運用報告をしたり、毎年テーマを決めて投資先の経営トップの方に講演をいただいたり、色々な企業さんが展示をしてくださったり、パネルディスカッションを行ったりします。そこでは、経営者に話をしてもらうときに、「株価とか業績の話ではなく、想いを伝えて欲しい」とお願いしているんです。

受益者総会の様子

「そもそも、自分たちの会社は、誰のため・何のために存在するのか」というような想いの原点とか、これからどういうことに挑戦していくのかという、世界観やビジョンを伝えていただくようにしています。それがお客様に届けば、そこから信頼感が醸成されたり、お客様の中にも色々と心の変化が起きたりして、行動にも変化が起きることも少なくありません。

例えば、2019年に京都で開催した受益者総会では、マザーハウスの山口絵理子さんや、すららネットという教育教材をWebで配信している会社の湯野川孝彦さん、ユーグレナの出雲充さんにもお話いただいたんですが、彼らは元々有名だったわけでも何でもなくて、当時、お金もないし、知名度もないし、経営者として際立った才能があったわけでもありません。極論すれば、あったのは想いだけといってもいいでしょう。大切なことは、今でこそ注目されるような会社や事業であっても、もとをたどれば、全てはたった1人の想いから始まっているというところなんですね。

そういうことを参加者の皆さんが感じたときに、「何か自分にもできることってないか」と考え始めて、自分の想いを持って寄付を始めてみたり、社会貢献ボランティアを始めてみたりとか、ある人は自分の人生を見つめ直して転職をした人をたくさん見てきました。中には、受益者(お客様)同士で結婚されたといったことなんかもありましたが、そういう色々な変化がそれぞれの方に起きてくるんです。

その様子を見たときに、金融は、たしかにお金を増やすとか、決済するといった機能的な役割はあるものの、その本質は色々なものを繋ぐこと、出会いを生むものだ、と感じたんです。

鎌倉投信の取組みを通じて、よい人・よいこと・よい物語と出会うということは、鎌倉投信の志である「場」づくりの精神に通じると感じます。そして、最も価値のある出会いとは、自分自身との出会いであると思うのです。

自分自身との出会いとは、まだ気づいていない自分、例えば、自分の大切にしている価値観とか想いとかに、投資やお金の循環を通じて気づく瞬間があって、そこからまた人生の変化が訪れるということです。

「金融の本質は縁を繋ぐことである」ということを、受益者総会を通じてお客様から教わりました。私自身の中では、そうやって金融を再定義したことによって提供価値の視点も変わってきました。今は単に機能的な価値を提供するのではなく、もっと広い概念で金融を捉えることが大切だと思っています。

Q.投資先の会社さんとコミュニケーションを行う上で、大切にされていることは何でしょうか?

実際に投資先企業と対話をするのは主に資産運用部のメンバーで、それぞれの視点で対話していると思いますが、共通しているのは投資先の会社の持続的な発展・成長にいかに貢献できるかという視点を持つ、ということです。

その中では、例えばある面で数字に対して厳しい見方をする必要もありますし、会社の経営方針に対して「これって、今まで言ってきたことと少しずれてませんか」ということを指摘させていただくこともあります。

そういったやり取りのベースには、投資先の会社に100年続いてほしいという想いがありますので、そこにいかに貢献できるかというのが重要なテーマになると思います。私は運用者というよりも、資産運用会社の社長という立場で投資先企業や経営者の方々と対話をするので、相手先の経営全体に対して、あるいは経営者個人に対してどのような貢献ができるんだろうかというのはいつも考えています。

例えば、先ほどの受益者総会で、社員さんとか社長さんに登壇いただくと、ものすごく認知度が上がるんですよね。そうすると社員さんのロイヤルティも高くなる。鎌倉投信が、会社を広く知ってもらう機会を設け、少なくとも2万人およびその家族に広げていくことによって、貢献をするということですね。受益者総会にお客様がよくお子さんを連れて参加されたりもしますので、受益者の方だけではなくて、その家族に対してもメッセージを届けていくことで投資先企業のブランド価値が上がります。

その他、最近多いものとしては、SDGs・ESGの取り組みや統合レポートの内容・表現などに対してアドバイスをしてほしい、ディスカッション相手になってほしいというものや、あるいは特に若い会社で多いかもしれませんが、社員向け研修をやってほしいというのもあります。外から見た自分たちの会社はどのように見えるかとか、いい会社とは何かとかですね。

社員全員が成長していけば会社も元気になりますので、そういうところでお手伝いさせていただいたり、投資先同士で色々なシナジー・連携が生まれてきたりとか、そんな立ち位置で私は関わることが多いかなと思います。

Q.ESG投資において、実態が伴わないグリーンウォッシュのような企業・ファンドをどう見極めればよいでしょうか?

SDGsやESGは今まさに黎明期なので、とりあえず形から入っているという企業もまだまだ多い印象です。本業のど真ん中で「自分たちはここを本気でやるんだ」という部分まで入り込めているところは少なくて、表面的にこういうことをやっている、というのをうまく見せていこうというような企業も少なくないなという印象があります。

その中で、本気かどうかを測る尺度というのはすごくわかりやすくて、「末端の社員が腹落ちしているかどうか」です。

経営者、もしくは広報や経営企画の担当者が、外向けにはSDGsやESGに関して色々なものを作っているのですが、社員に全然刺さっていないというのが本当に多いんです。経営理念やビジョン、事業計画、マテリアリティ、ESG、SDGsといったものを誰に対してコミュニケーションするべきかといえば、それはやはり社員なんですよね。社員全員が本気で向き合えるようなものであれば、ウォッシュにはなりません。そこが重要な視点ではないかと思いますね。

一方で、そうした投資信託等の金融商品(ファンド)を販売する金融機関側の話としては、ファンドを購入されるお客様が、ファンドに組み入れられる会社の社会的な価値をどこまで理解できるかどうかも重要だと思います。つまり金融機関が自分たちの目線で「この会社はいい会社だ」という話ではなくて、本当にお金を出してくれている個人の方々にその会社の社会的価値・存在価値を伝えきれるかどうかというのが本質的に重要です。

例えば、最近、ESGを標榜するファンドの販売が増えていますが、今のように株式市場が値下がりして運用パフォーマンスがどんどん落ちてくると、中には不満を抱えている方もいらっしゃると思うんですよ。そうなると、短期的な成果を求めて買われた方にとっては、ESGだろうが何だろうが、単なるテーマ型ファンドと同じですよね。

もしかしたら、投資している企業自体は本当に社会に貢献したいと考えていて、ESGに資する経営をしてるのかもしれないですが、販売業者がそのESGファンドや企業の真価をちゃんと伝えずに、お客様に「これは社会をよくするファンドですから」というような軽い感じでいってしまっているのであれば、それは長く続かないんですよね。

そういう意味で、販売業者がどれだけ投資家にきちんとファンドや投資先企業の価値を伝えられるかどうか、それを伝えるに資する目利きの力を持っているのかどうか。それが問われると思うんです。これは、特に運用パフォーマンスが悪くなったときに、どれだけの人が解約するかでわかりますね。

Q.日々の生活の中で、お金とはどう向き合っていくのが良いとお考えでしょうか?

広い観点で捉えたときに、お金というのは持続的な社会、よりよい社会を創るための水脈のようなものだと考えています。経済を拡大させるための社会ではなくて、よりよい社会を創るための経済であり、その潤滑油としてお金があるわけですね。よりよいお金の循環を創っていくというのが金融機関にとっては根本的な使命ですが、実は個人ひとりひとりについても同じことがいえると思うんです。それは、「いいお金の使い方をする」ということです。

もっと言うと、お金というのは人生そのものだというのが私の考え方です。どういうことかというと、お金の使い方に人格が現れるんですね。私も色々とプロの投資家の方々や一般生活者の方の資産運用などを見てきていますが、資産運用とか投資で成功する人って、結構「いい人」が多いというか、「自分らしさ」を持っている人が多いんです。つまりお金の使い方やお金の増やし方には、その人の人生観とか価値観があぶり出されるんですね。

あくせくする人はお金でも右往左往して失敗するし、謙虚さに欠ける人は欲と驕りで失敗することが多いです。一方で、自分らしさを貫ける人はお金を豊かに使っていく。そこに人格が現れます。自分は何を大切にして生きていくのか、ということをしっかり持ってお金を大切に使うっていうのは、一番重要なポイントじゃないかなと思います。

Q.最後に、鎌倉投信さんが事業を通じて実現したい100年後の社会や世界について教えて下さい。

鎌倉投信のやってきていることで一番重要な点は、鎌倉投信に関わるひとりひとりが、資産形成に取り組みながら、よりよい社会づくりに関わっているという喜びと実感を分かち合うことです。

例えば、鎌倉投資の受益者が、あと10年経ったら10万人ぐらいになっていて、その家族まで含めると20万~30万人になってるかもしれない。投資先の会社が100社になると、その従業員まで含めて、もしかしたら100万人ぐらいになってるかもしれない。そうなった時に、鎌倉投信に関わるひとりひとりのお金の循環やちょっとした行動の変化によって、持続的な社会の発展につなげていくことができたら嬉しいと思っています。

鎌倉投信がよい社会・豊かな社会へと向かっていく方向性を示していくことで、鎌倉投信に関わる一人一人のよりよい行動の「わ」が自然と広がる世界観を実現できたらいいなと考えています。

編集後記

「パフォーマンスが悪くなった時に、どれだけ解約が出るか」

これは、私たち投資家にとってもハッとさせられる言葉です。普段、私たちが金融商品を選ぶ際に「投資はお金を増やすもの」と捉えているために、「買ってから価格が落ちたらどうしよう」と悩んだり、投資後にいざパフォーマンスが落ちると焦って解約を検討し始めてしまうことになったりします。

しかし、金融・投資を単に「お金を増やす手段」とだけとらえず、「想いを伝えるもの」「良い出会い・良いつながりを生むためのもの」と捉え直すことによって、私たちの投資行動も大きく異なってくるはずです。これまでのように数字だけでファンドや会社を判断するのではなく、運用会社や投資先の会社とも納得いくまで対話を重ね、そのファンドや会社が社会や未来に何をもたらしてくれるのかまで想像力を働かせながら、本当に信頼できる会社や価値があると思える事業にお金を投じていくことこそが、投資の本質ではないかと思います。

また、日々の中で何を大切にして生きたいかを考え、それに向かってお金を大切に使うこと。そして、投資をきっかけとして、良い人・良いこと・良いストーリーと出会い、より良い人生・より良い社会に向かって新たな一歩を踏み出していけることができれば、それはとても素敵なことではないでしょうか。

【関連サイト】鎌倉投信のウェブサイト

HEDGE GUIDE編集部 ESG・インパクト投資チーム

最新記事 by HEDGE GUIDE編集部 ESG・インパクト投資チーム (全て見る)

- EPA、石炭灰規制の遵守期限を2029年まで延長へ - 2025年7月22日

- オランダ・ケニアの投資会社、ナイジェリアの電子廃棄物リサイクル企業に出資。年間3万トン処理へ - 2025年7月18日

- UNIDO・レノボ、サーキュラーエコノミー推進で戦略的協力を開始 アフリカ・アジア・中南米16カ国で電子廃棄物削減へ - 2025年7月18日

- EU繊維廃棄物リサイクル推進団体ReHubs、25年9月に業界横断ロードマップ発表へ - 2025年7月17日

- EU、ペットボトルのケミカルリサイクル含有量で新ルール案を公開諮問 - 2025年7月17日