みなさんはDEXと聞くと最初に何を思い浮かべるだろうか?DEX(分散型取引所)の中にもさまざまなタイプが存在する。

例えば、dYdXは、分散型取引所(DEX)の一種だが、同じDEXであっても自動マーケットメーカー(AMM)を使うUniswapやSushiswapとは異なる。AMMのユーザーは他のユーザーと関わることなく、スマートコントラクトで管理される流動性プールと相対でやりとりする。一方、dYdXはトレーダーたちによる買い注文と売り注文が集まる取引板(Orderbook)を使っている。

本稿では、DEXの歴史や種類を紹介しながらdYdXとUniswapの違いについて細かく解説する。

目次

1. DEXの歴史と種類

Web3は、自分の資産を他者にコントロールさせずに自分自身で管理する新しい経済を目指している。一方で、お金は銀行に保管するという従来の常識から一脱するのは容易ではない。事実、世界初の暗号資産取引所はCEX(中央集権型取引所)であったし、CEXを利用して暗号資産を取引することが新たな常識となりつつあった。

ここで待ったをかけるのがDEX(分散型取引所)である。

CEXでは、秘密鍵と呼ばれる暗号資産金庫の鍵を取引所に託している。つまり、主導権を握るのは取引所だ。一方のDEXでは、個人のハードウェアまたはソフトウェアウォレットを使用し、スマートコントラクトに基づいてサービスを利用する。もちろん、秘密鍵をDEXと共有する必要はないし、資産を取引所に預けることはない。資産の主導権を握るのは所有者自身だ。

CEX(中央集権型取引所)に対して人々が違和感を感じ始め、DEX(分散型取引所)へ注目が集まった背景には、暗号資産業界の成長と変化が関係している。例えば、CEXにおける各国の規制だ。ビットコイン誕生から数年は、国や政府も暗号資産の実態を正しく理解しきれず、野放しな状態だった。しかし、近年では、法や課税条件が整い、暗号資産の取引における規制の対象となったのがCEXであった。

CEXでは政府から規制がかかれば個人のアカウントの凍結が可能であり、ユーザーは取引所に資産を託しているため手の施しようがない。これでは、銀行を利用するのと何ら変わりがないのではないか?と疑問視する声が上がり始めたのだ。

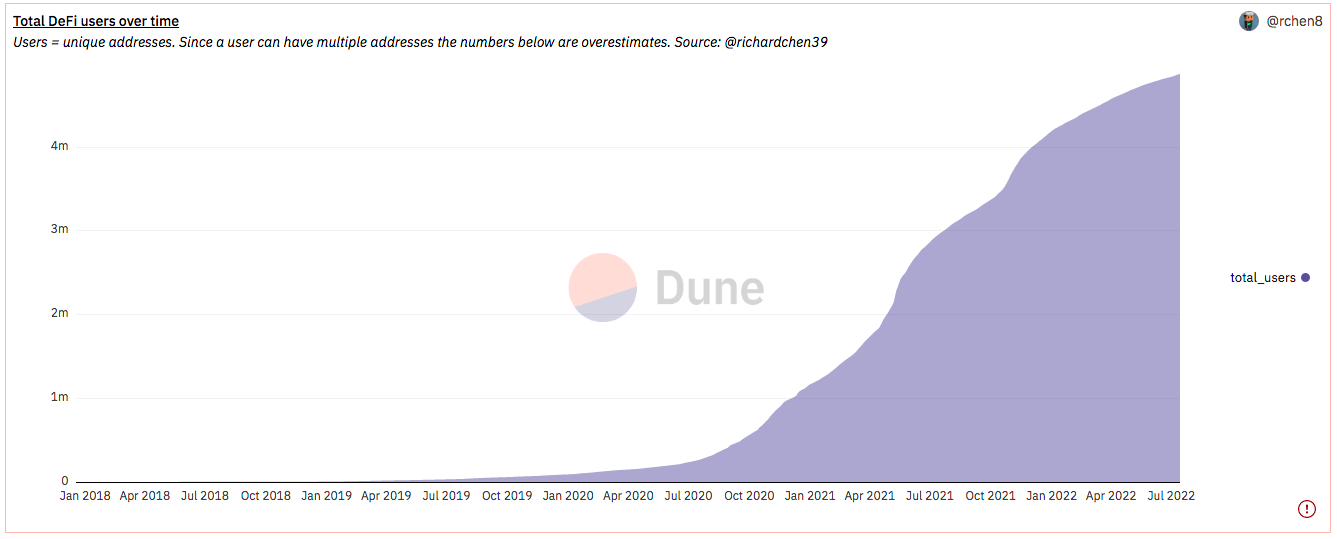

さらに、2020年の夏にはDeFi関連の暗号資産銘柄が人気を博し、「DeFiの夏」として話題になった。

「DeFiの夏」におけるUniswap(ユニスワップ)やCurve(カーブ)などの躍進の背景にあったのがAMMだ。スワップや流動性マイニングなどを支えたプロトコルであり、「DeFiの夏」以降、DEXやDeFiといえばAMMを利用するプロジェクトが意識された。

しかし、DEXにはスワップの他にも、取引板を使った分散型のトレーディングプラットフォームが存在する。そして、dYdXは、トレーディング型のDEXに分類される。2020年に注目を集めたのはスワップ系DEXだった。dYdXをはじめとするトレーディング型DEXは、導入する機能が多いためスワップ型より完成に時間がかかる傾向にあり、ほとんどのトレーディング型DEXは現在も発展途中である。

2. UniswapとdYdXの違い

Uniswapは、「コインやトークンの交換」を目的としている。Uniswapはイーサリアムブロックチェーン上に構築されており、暗号資産を他の暗号資産へスワップして、ウォレットに戻すことが可能である。メタマスク等のウォレットをUniswapに接続して、交換したいコインを選び、トランザクションに署名する手順となる。

一方のトレーディング型のdYdXは、ウォレットを接続して、レバレッジ取引をはじめとする暗号資産のトレーディングを利用できる。トレーディングで得た利益は、自由に出金可能だ。チャートを見ながら注文し、利益を得る点ではバイナンス等の中央集権型取引所に近い用途を持つ。しかし、dYdXでは、トレードで自分の資産が入ったウォレットを接続して利用し、資産へのアクセスに必要な秘密鍵を自身で保管する点が、中央集権型の取引所とは異なる。

大きな違いを持つ両者だが、同じカテゴリー内で比較されることが多い。例えば、CoinGeckoでは、DEXに分類されており、UniswapとdYdXのネイティブトークンは、ともに「DeFiトークン」と位置付けられている。

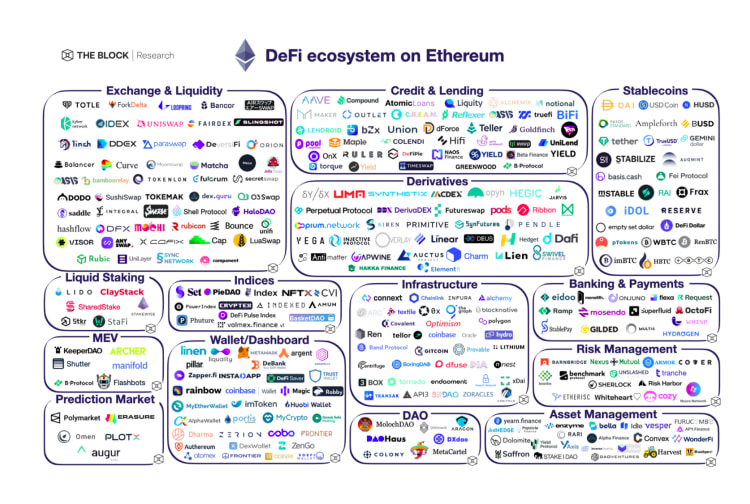

一方で、The BLOCKの表を見ると同じイーサリアム上のDeFiにも多数のカテゴリーがあることがわかる。

この表では、Uniswapは「Exchange & Liquidity(交換&流動性)」、dYdXは「Derivatives(デリバティブ)」に入っている。このように、厳密には異なるカテゴリーであるにも関わらず、全てを一括りにDEXやDeFiと呼ぶことが混乱を招く原因である。

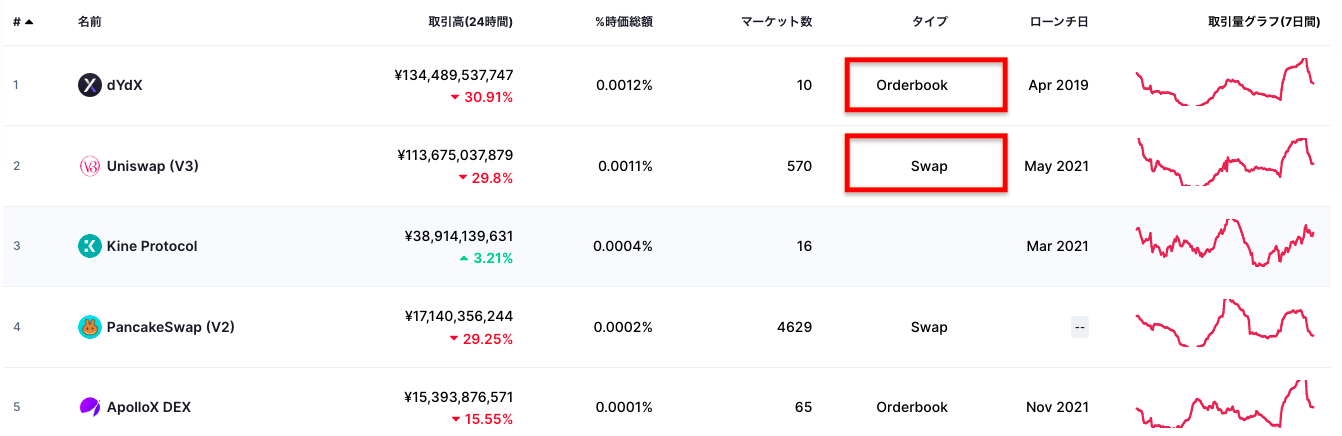

Coinmarket Capでは、同じDEXとされているがタイプの項目を見てみるとdYdXは「OrderBook(オーダーブック)」、Uniswapは「Swap(スワップ)」と区別されている。これは、両者が異なるプロダクトの構造を持つことを意味している。

CoinMarketCapで、異なるタイプに分かれているように、Uniswapは「自動マーケットメーカー(AMM)」、dYdXは「オーダーブック」を採用している。以下では、両者の違いを解説する。

3. 自動マーケットメーカーとオーダーブック

Uniswapは自動マーケットメーカー(以下、AMM)を基盤としている。そもそも、DEX(分散型取引所)では、中央の組織を排除するかわりに、スマートコントラクトと呼ばれるブロックチェーン上の契約により管理される。しかし、スマートコントラクトは、作成には費用や時間がかかるため、多数の取引が行われるDEXでは、取引の度にスマートコントラクトを作成することは不可能である。

この解決策としてUniswapに使用されるのがAMMというDEXプロトコルだ。

アルゴリズムという計算式によって暗号資産をスワップする際に必要な流動性を提供し、自動的な取引を可能とするものだ。

一方のdYdXは、オーダーブック(取引板)を取引の基盤としている。オーダーブックとは、取引の効率を重視したハイブリッドな取引方法である。まず、トレーディングでは、売買の成立には一定の金額で買いたい人と売りたい人をマッチングする必要がある。このマッチングはブロックチェーン外で行われる。

マッチングが完了したら、取引の決済時にブロックチェーン上に戻して記録する仕組みだ。複雑な注文ができないAMMと比べて、効率的なトレーディングを可能にしながら、ブロックチェーンを利用することでデータの安全性が確保される。

4. AMMの特徴とメリット

どのように中央組織を排除して取引を機能させるのか?その一つの答えとなるのが、AMM(Automated Market Maker:自動マーケットメーカー)である。一言で言えば、分散型の取引を成立させるための土台である。

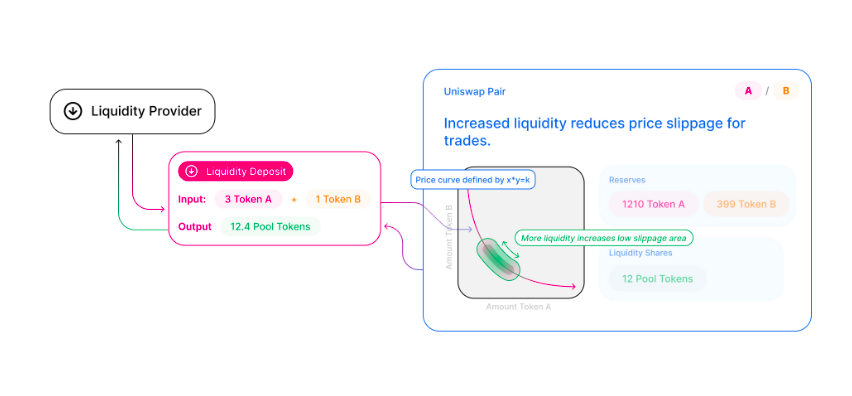

まず、Uniswapをはじめとするスワップ取引においては、安定した流動性が必要となる。流動性が高ければ、欲しい人が好きな時に安定した売買またはスワップをすることが可能だ。その流動性を自動的に作り出すのがAMMである。

そして、資金が集まる場所を「流動性プール」と呼ぶ。自動で流動性を作り出すAMMだが、あくまでアルゴリズムの計算によりシステムを成立させるプロトコルの一種に過ぎない。つまり、取引に使用される資金源を生み出すことは不可能である。ここで資金を提供するのが「流動性プロバイダー」だ。

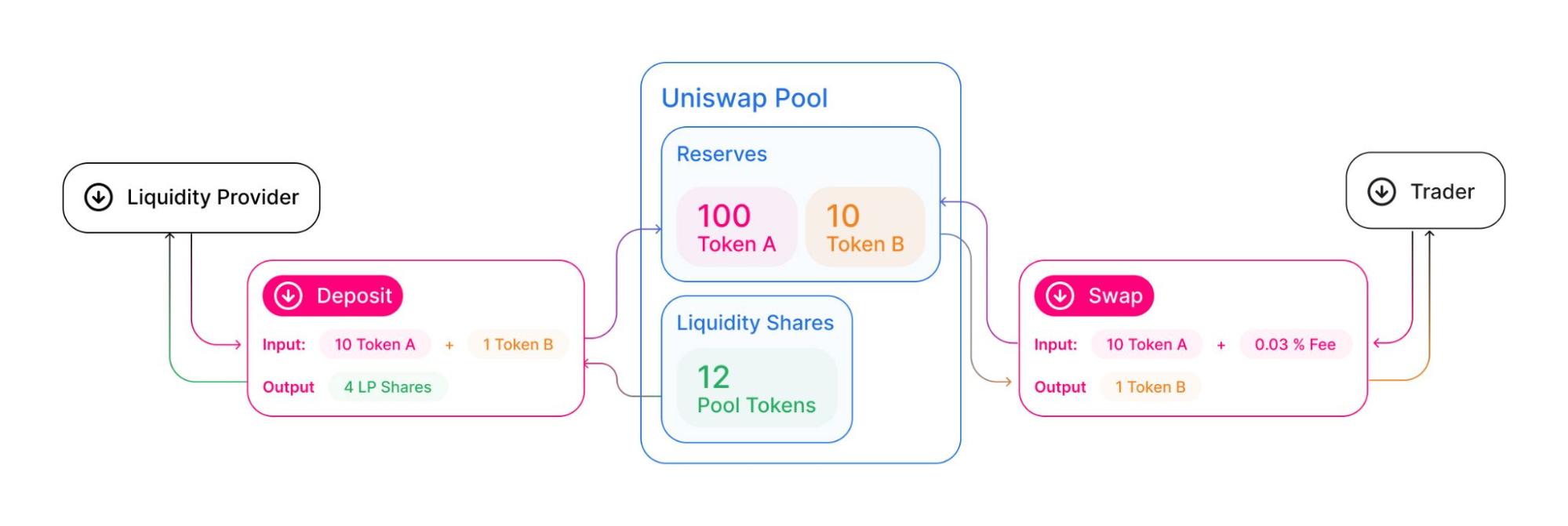

Uniswapの表を例に見てみると、トレーダーと流動性プロバイダーの中心にこの流動性プールが位置しているのがわかる。

AMMのメリットは、中央に位置する管理者を企業や組織ではなく、アルゴリズムに置き換えることができる点だ。この仕組みにより、流動性に必要な資金を提供した「流動性プロバイダー」がそのリターンとして報酬を得ることが可能となる。つまり、AMMによって分散型が目指す「資産の自己管理」と「中央集権の排除」を叶えることができる画期的なプロトコルと言える。

5. 分散型取引所dYdXの魅力とトレーディング

dYdXでは、最大20倍のレバレッジを利用することができる。dYdXのレバレッジ取引では、アカウントの資産を担保に、実際に所有する資産を超える数倍から数十倍の額で取引可能だ。ここでは、実際の取引の方法と併せて解説する。

まず、dYdXを使用するには、ウォレットが必要となる。最もよく利用されるのは、ソフトウェアウォレットのMetamask(メタマスク)だ。自身のメタマスクにUSDCもしくはイーサリアムを用意したら、dYdXへ入金することができる。

入金後は、好きな銘柄を選択しトレードを開始可能だ。dYdXが取り扱う銘柄は、30種を超える。

レバレッジ取引は、「先物取引」と呼ばれる。先物取引は、将来の取引を現時点で確約するものである。dYdXの先物取引では、まず始めに「ロング(買い)」と「ショート(売り)」を選択する。例えば、今後暗号資産の価格が上がると予想する場合には、ロング(買い)を選ぶことになる。この際、レバレッジを設定して実際に価格が上昇した場合は、レバレッジの倍数に応じて獲得できる利益が増える仕組みだ。ポジションを閉じて取引を終了することで、利益が確定する。

暗号資産の価格は、短時間で大きく変動する場合がある。変動に対応できるか不安なトレーダーも多いだろう。dYdXでは、予想と反する値動きに対応するために、あらかじめトリガーを設定することが可能だ。トリガー価格に達した場合は、指定した価格で自動的にポジションがキャンセルするため、損失を最小限に抑えたり、利益を確実に得ることができる。

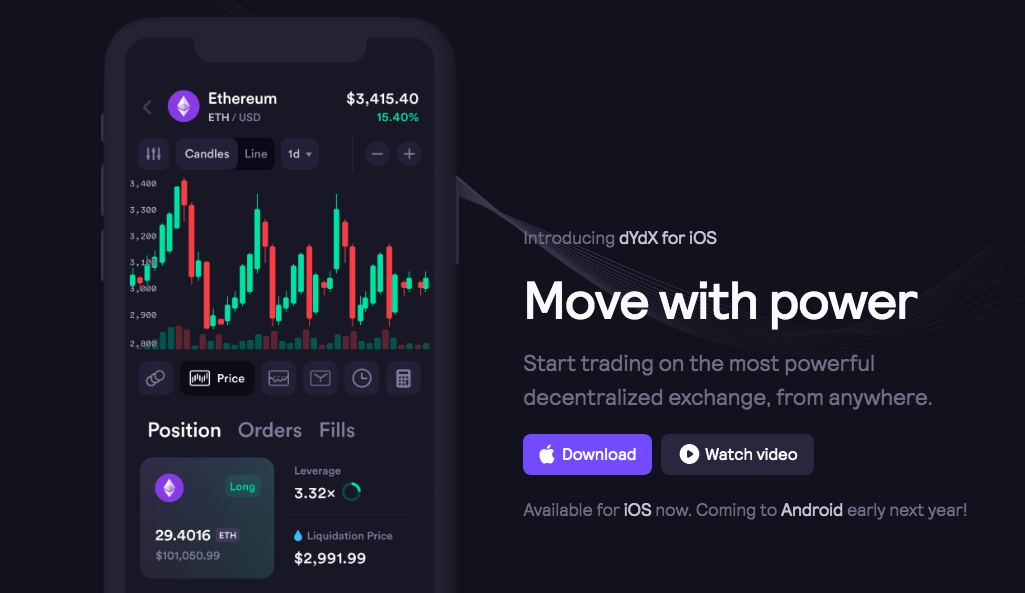

また、dYdXはiOS用のアプリも用意されている。モバイルアプリを使用することで、外出先でもマーケットをチェックして取引を開始したり終了することが可能だ。

dYdXで利益を確定したら、利益分のUSDCがポートフォリオに加算される。必要なタイミングで、dYdXのプラットフォームからUSDCをメタマスクウォレットへ出金することが可能だ。dYdXは、分散型取引所なので、突然出金が停止されることはない。自分の資産への所有権を保持しながら、レバレッジを含むトレーディングを利用することができる。

6. まとめ

同じDEXと呼ばれていても、スワップ型DEXのUniswapとトレーディング型DEXのdYdXは、全く異なるサービスを提供している。Uniswapは自動マーケットメーカー(AMM)を採用しているが、dYdXは、オーダーブック(取引板)を取引の基盤としており、ウォレットを接続して好きな暗号資産をトレーディングすることが可能だ。

双方は、カテゴリーが分かれており用途やプロダクトの構造も様々だが、「分散型」という点は共通している。DEXには、権力を持つ組織や企業が存在しない。自分の資産は自分で管理する「セルフカストディ」に妥協せずにサービスを利用することができる。dYdXでは、分散化を追求しながら、トレーダーが使用しやすいプロダクトの開発にも焦点を当てるだろう。今後もさらにトレード機能が追加され、よりユーザーフレンドリーなプラットフォームを目指して細かい修正が加えられる予定だ。

- 高機能取引ツールが利用できる仮想通貨取引所・販売所

- レバレッジ取引の取り扱いがある取引所・販売所

- 取引手数料が安価な仮想通貨取引所

- 少額投資に適した仮想通貨取引所・販売所

- 投資初心者がビットコインをかんたんに購入できる仮想通貨取引所・販売所

- レバレッジ取引の手数料が安い仮想通貨取引所・販売所

dYdX財団

最新記事 by dYdX財団 (全て見る)

- 原資はトレード手数料!dYdXチェーンのステーキングで気をつけるべきこと - 2023年11月2日

- 2023年はDAOの政治化に注目 要となるデリゲートとは? - 2022年12月21日

- DAO(自律分散型組織)で変化するNFT「ヘッジー」が秘めたポテンシャル - 2022年12月14日

- 分散型取引所(DEX)がバイナンスを越える日は来るのか? - 2022年11月30日

- コスモスに「隠れビットコイン信者」が多い理由 - 2022年11月28日