先日、世界最大級の分散型取引所(DEX)であるdYdXが新たな一歩を踏み出しました。

コスモスSDKという技術を使って独自のブロックチェーン「dYdXチェーン」を立ち上げました。これまでは、イーサリアムのレイヤー2を基盤にしていましたが、後述するように、「完全な分散化」と「充実したトレード体験」の両立のためにコスモス移行を決断しました。

dYdXチェーンは、PoS(プルーフオブステーク)というコンセンサスメカニズムを採用しているため、ステーキングが可能になります。コスモス、dYdXチェーンのステーキングは奥深い世界です。単に報酬をもらうこと以上に重要な意味があります。本稿では、ステーキング、とりわけdYdXチェーンにおけるステーキングの意義について解説します。

目次

- dYdXチェーンとは何か?

- DYDXトークンのステーキング

- バリデーターの選び方 短期目線

- バリデーターの選び方 長期目線

- 「有権者」はトークン保有者

- ステーキング原資はdYdXのトレード手数料

- まとめと今後の展望 〜「パーミッションレスマーケット」について〜

dYdXチェーンとは何か?

冒頭で「完全な分散化」と「充実したトレード体験」の両立を達成するためにdYdXチェーンを立ち上げたと言いました。まず、dYdXチェーン立ち上げ前は、dYdXは完全な分散型取引所ではなくハイブリッド型の取引所でした。メタマスクなどウォレットを使ってユーザーが自分自身で資産を管理できるという点では分散型ですが、取引板(オーダーブック)と呼ばれるトレーダーの買い注文と売り注文をマッチングさせるためのエンジンを運営する企業が存在していました。この企業は、ニューヨーク拠点のdYdXトレーディング社です。

dYdXチェーンを作ることで、取引板の管理を一社に頼る必要がなくなりました。dYdXチェーンのネットワークを支える世界中に散らばるバリデーター(ノードと呼ばれるコンピューター)が、みんなでお互いにチェックし合いながら、取引板の管理ができるようになったからです。すべてのバリデーターが取引記録を持ち、お互いに共有し、買い注文と売り注文がマッチングしたらオンチェーンにのせるという仕組みです。これにより、dYdXチェーンは完全な分散化を達成します。

分散化とスケーラビリティは、しばしば両立しない概念として知られています。分散化を達成できても取引スピードが下がってしまうケースが多いです。dYdXトレーディング社は、イーサリアム以外のレイヤー1、最近流行りのレイヤー2について研究を重ね、分散化とスケーラビリティを両立できるチェーンはないか探しました。スケーラビリティの面では、少なくとも今と同じトレード体験である1秒間1000回の取引が必要でした。しかし、現時点で双方ともクリアするチェーンは見つけられませんでした。このため、「既存のチェーンで分散化とスケーラビリティを両立させるチェーンがないのであれば自分達で作ってしまおう」と決心したのです。

現時点で、dYdXチェーンは最大で1秒間に2000回の取引(TPS)を提供できます。

さて、簡単ではありますが、上記のような理由でdYdXチェーンが立ち上がりました。これにより、先ほど述べたバリデーターにDYDXトークンを預ける(ロックする)ことで、ステーキングを実施することができるようになりました。

DYDXトークンのステーキング

dYdXチェーンのステーキングは、DYDXトークン(トークンの場合はすべて大文字表記)をバリデーターに預けてネットワークセキュリティの強化に貢献することで、報酬をもらうことです。ステーキングは配当金に似ているという人もいます。しかし、ステーキングは単なる報酬獲得の手段ではありません。

ステーキングをする人は「ステーカー」と呼ばれます。また、バリデーターに自分のトークンを委任する(デリゲートする)という意味で「デリゲーター」とも呼ばれます。

バリデーターの仕事は、ブロックチェーンのブロックを提案し承認されることです。自らが他のバリデーターが提案したブロックを承認する側にもなります。お互いに監視しあうことで悪意ある行為からネットワークのセキュリティを守っています。ブロック承認されることで、ブロック報酬をもらいますが、dYdXチェーンの場合、トレード手数料がトレード報酬の原資になっているという点がユニークな点です。こちらについては後ほど詳しく解説します。

ブロック報酬を受け取るのはバリデーターですが、バリデーターにトークンを預けるステーカーにも分配されます。

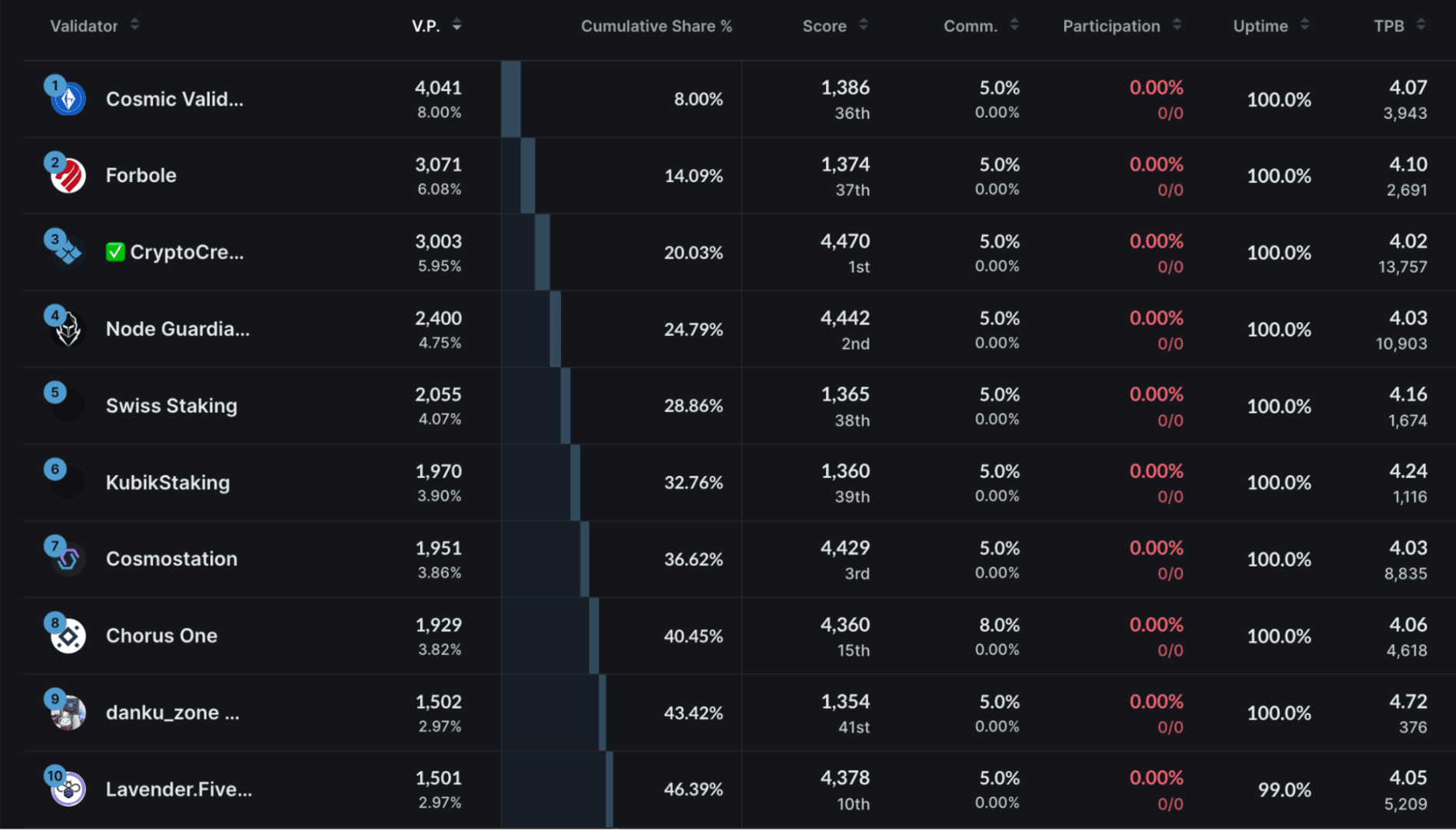

バリデーターの選び方 短期目線

一つのコスモスエコシステムに参加できるバリデーターの数は、イーサリアムとは異なり、限られています。例えば、dYdXチェーンのバリデーター数の上限(「アクティブバリデーターセット」と呼ばれる)は、現時点では60と決められています。では、60のバリデーターはどれもステーキング先として変わりないのでしょうか?

答えはもちろん「No」です。その理由の一つが、バリデーターにはスラッシング(Slashing)というリスクがあるからです。「スラッシング保険」を導入するバリデーターもいますが、基本的にはバリデーターがスラッシングされるとステークしたトークンの一部または全部が没収される可能性があります。

以下がスラッシングの対象となるバリデーターの行為です。

- ダウンタイム

- 二重サイン(ダブルサイン)

- 悪質なMEV行為

- その他、コミュニティによる判断(ソーシャルスラッシング)

逆に言えば、ステーカーは過去の実績やアナリティクスを見て、上記のようなスラッシングの対象にならないバリデーターにステークしなければなりません。

また短期目線で見るべき材料は、スラッシングリスク以外にもあります。バリデーターによるコミッション料です。dYdXチェーンでは、現時点では、最低のコミッション料が5%になっています。例えば、ブロック報酬をバリデーターが100DYDXトークンもらうとします。コミッション料が5%の場合、5DYDXトークンをバリデーターが受け取り、残りの95DYDXをステーカーに分配します。

コミッション料はバリデーターが自由に設定できるので、しっかり確認する必要があるでしょう。単に安ければ良いというわけでもないのが難しいところです。バリデーターは、ノード運用コストや人件費など経費を支払わなければなりません。それにもかかわらず、コミッション料を競争に勝つために安く設定し、バリデーター事業を継続できなるケースもあります。

バリデーターの選び方 長期目線

バリデーターを選ぶ上で、バリデーターが長期的にdYdXエコシステムに貢献するのかを見極める必要もあります。とりわけ「エコシステムへの貢献」、「ガバナンスへの参加」、そして「透明性」は重視すべき基準でしょう。

エコシステムの貢献とは、本業のバリデーター業(ブロック提案・承認)以外にエコシステムに貢献するために行う事業です。これには「テクニカル」と「ソーシャル」の2種類あります。

テクニカルは、dYdXチェーンの効率的な運営に必要なインフラ(RPCノード、IBCリレイヤーなど)やバリデーターのパフォーマンスに関するアナリティクスが見られるダッシュボードの構築などがあげられます。

一方、ソーシャルには、マーケティングやコミュニケーション、ソーシャルメディアでのサポートなどがあげられます。GTM(ゴートゥーマーケット)系やWeb2の大手企業とのつながりが強いBD系のバリデーター、YouTubeでの発信が得意なインフルエンサー系のバリデーターが出てきています。今後、これらの種類のバリデーターは増えていくでしょう。

次に「ガバナンスへの参加」です。dYdXのバリデーターは、ステークされているトークン量に応じて投票権を持っており、ガバナンスに積極的に参加することが求められます。しかし、中には投票参加に消極的なバリデーターや投票に至るまでのフォーラムでの議論に全く参加しないバリデーターが存在します。また、積極的にガバナンスに参加するものの、評判が悪いバリデーターも存在します。

最後に「透明性」です。バリデーターが積極的に自身の活動に関する情報を公開しているかどうかは注目ポイントです。ガバナンスの指針は何か、投票行動を説明しているか、教育コンテンツなどブログで書いているか、ソーシャルメディアで積極的に意見や情報を発信しているか、チェックしましょう。

「有権者」はトークン保有者

上記で、バリデーターのガバナンス参加について解説しました。実は、コスモスのエコシステムでは、トークン保有者がバリデーターの投票に関する決定をくつがえす(Overrideする)権利があります。この点で「有権者」はあくまでトークン保有者であり、バリデーターは「代議員」と位置付けられることが分かります。

dYdXチェーンは、バリデーター、コアチーム(dYdX FoundationやdYdX Trading)、デリゲーター(ステーカーまたはトークン保有者)の3つのグループが協力して成り立っています。

ステーキング原資はdYdXのトレード手数料

dYdXチェーンのステーキングの原資は、取引所dYdXのトレード手数料(USDC建て)です。つまり、dYdXのメーカーとテーカー手数料がバリデーター、ひいてはステーカーに分配される仕組みです。これは画期的な仕組みと言えます。バイナンスといった中央集権型の取引所(CEX)の手数料は、運営会社に行きますよね?dYdXの場合、ステーカーに行くのです。

つまり、dYdXは、ユーザーによるユーザーのための取引所ということができるでしょう。

他のブロックチェーンにおいては、トークン価格のインフレーションをステーキングの原資としている場合があります。この状況と比べて、dYdXチェーンのステーキングの原資は、手数料収入という持続的なものであることは特筆すべき点です。

ちなみに、dYdXチェーンでの取引のガス代はDYDXもしくはUSDCで支払われることになります。バリデーター(ひいてはステーカー)は、ガス代も受け取ることになります。

まとめと今後の展望 〜「パーミッションレスマーケット」について〜

dYdXチェーンのステーキングは、DYDXトークンをバリデーターに預けることで報酬を得る手法です。バリデーターはブロック提案・承認を担当し、トレード手数料を報酬の原資として受け取り、ステーカーに分配します。バリデーターの選択には、短期的な視点と長期的な視点の双方が重要であり、例えばスラッシングのリスク、コミッション料、エコシステムへの貢献、ガバナンス参加、透明性といった基準を見る必要があります。コスモスエコシステムでは、トークン保有者が最終的な投票権を持つため、バリデーターは代議員の役割を果たします。

さて、dYdXチェーンのローンチ後、dYdXは「パーミッションレス・マーケット」に注力していく予定です。dYdXの野望はDEXで1番になることではありません。CEXも含めて全ての取引所の中でNo.1になることです。その上では、CEXにできないことをする必要があります。創業者のアントニオ・ジュリアーノは「パーミッションレス・マーケット」に勝機があると考えています。

暗号資産取引所は、運営企業が新規トークンの上場の審査を行っています。dYdXのdYdXチェーンローンチまでは、dYdXトレーディング社を中心に上場審査をしてきました。詳細はまだ決まっていませんが、パーミッションレスマーケットではこの現状が変わります。

dYdXチェーンでは、特定の中央集権的な組織による審査はなくなり、ガバナンスによって新規トークン上場/廃止が決まります。その名の通り、ガバナンスが決定する一定の条件(流動性等)をクリアすれば、誰もがトークンを上場できることになります。

スピーディーなトークン上場は、他の取引所との大きな差別化ポイントになるでしょう。中央による審査を待たなくて良いパーミッションレスマーケットによって、dYdXチェーンは、トークンの新たなトレンドを生み出す取引所になるかもしれません。

dYdX財団

最新記事 by dYdX財団 (全て見る)

- 原資はトレード手数料!dYdXチェーンのステーキングで気をつけるべきこと - 2023年11月2日

- 2023年はDAOの政治化に注目 要となるデリゲートとは? - 2022年12月21日

- DAO(自律分散型組織)で変化するNFT「ヘッジー」が秘めたポテンシャル - 2022年12月14日

- 分散型取引所(DEX)がバイナンスを越える日は来るのか? - 2022年11月30日

- コスモスに「隠れビットコイン信者」が多い理由 - 2022年11月28日