今回は、MakerDAOのUSDC担保追加の背景について解説した信玄氏(@shingen_crypto)のコラムを公開します。

目次

- MakerDAOとは?

- MakerDAOに現在起きていた問題

- 何故USDC担保が必要と判断されたのか

3-1. USDC担保追加のメリット

3-2. USDC担保追加のデメリット - 清算処理を行うユーザーの役割とインセンティブ

- まとめ

仮想通貨担保型ステーブルコインのDAIを発行する為のシステムであるMakerDAOでは2020年3月17日にUSDCというステーブルコインを新たな担保対象として追加しました。MakerDAOとDAIはEthereumのDeFiを象徴する様な存在であり、DeFi上では最も多くのETHがロックされています。そうした背景から今回行われたUSDC担保追加という判断に対して疑問視する声が多く挙がっています。

そもそも、仮想通貨を担保にしてDAIというステーブルコインを発行するシステムであるのに、何故USDCの様な法定通貨担保のステーブルコインを預けて、わざわざそこからDAIを発行する意味があるのでしょうか?普通に考えれば、預けたドルより少ないドルを借りるのに手数料を払う事になる為、確かに意味が解らないという話になるでしょう。

今回の記事ではMakerDAOが何故こうした動きを取る背景について説明して行きます。

MakerDAOとは?

MakerDAOとはEthereum上でEthereum(ETH)とBasic Attension Token(BAT)を担保に、おおよそ1ドルに価値を保つ仮想通貨担保型ステーブルコインであるDAIを発行(借用)する為のシステムです。

そしてMakerDAOにはもう一つ、MKRというトークンを持っています。今回の一件でもMKRトークンの存在が大きな意味を持っています。

MKRトークンの用途は下記の通りです

- MakerDAOのシステム≒スマートコントラクトに変更を加える為にはMKRトークンによる投票を行う必要があり、MKRトークンは議決権として機能する

- 手数料収入により蓄積したDAIの貯蓄が一定額に達すると、システムはDAIを支払いMKRを一定額買い求め、購入したMKRを焼却する。これはMKRトークンの発行量を減少させてMKRの価値を間接的に高める事になる

- MakerDAOのシステムが負債を持った場合、それを補填する為に新たなMKRトークンが発行される。新規発行されたMKRを購入するにはDAIが必要となる

ステーブルコインの種類や特徴については以下の記事で解説しています

【関連記事】外貨預金のような性質をもつ「ステーブルコイン」。その種類と特徴とは?

上記の特徴を含め、MakerDAOはEthereum上に構築された分散型銀行を将来的に目指しているプロジェクトです。”将来的にという意味は、現在ではMaker Foundationと出資者であるベンチャーキャピタル(VC)がリードしており、コミュニティの声は介在するものの大きな影響力を持たない為です。

そして議決権であるMKRトークンは少量しか流通しておらず、そういった意味でもVCや財団等の大口のみが力を持つ状態になっています。

MakerDAOに現在起きていた問題

2020年3月12日、コロナショックによりETH価格は一瞬で大幅な下落が発生し、その後も含めると24時間でおよそ半分の価格となっています。更にその際Ethereumネットワークは非常に混雑しており、通常の数十倍から百倍の送金手数料が必要でした。

この下落と混雑が組み合わさった結果、MakerDAOの担保清算プロセスが一部予想外の動きとなり、結果的にMakerDAOのシステムが4億円近い負債を負いました。その後すぐに問題点への対処が適用されたものの、MakerDAOはこの負債を埋める為に新規のMKRトークンを発行する事となったのです。

そしてEthereum上ではDAIの需要が非常に高まっており、1ドルから上方乖離していました。最大時で1.31ドル、その後も1.08ドル近辺で暫く停滞していました。レンディングサービスでもDAIの利率は高止まりです。

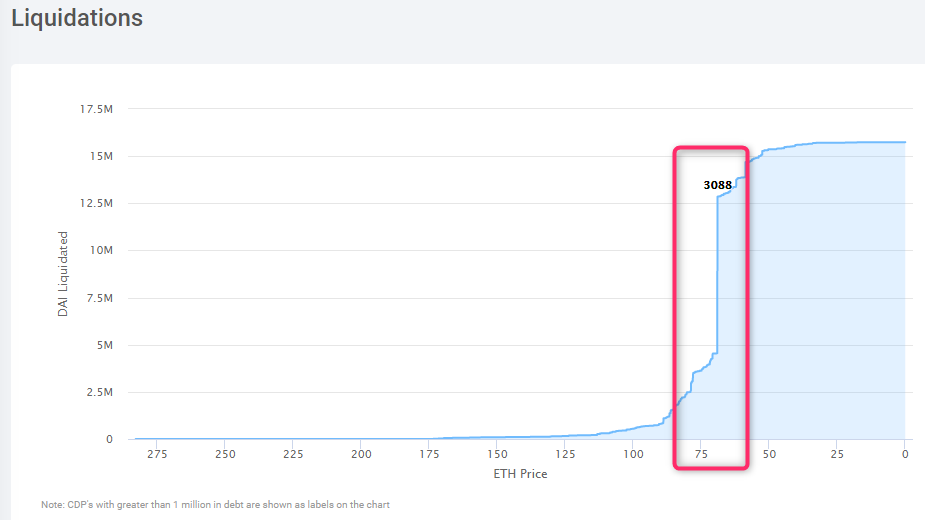

上記に加え、もしもETH価格が60−80ドル辺りまで下落した場合には凄まじい量の担保が清算される事が解っています。仮に清算が起こる事そのものは仕方ないとしても、清算処理による担保の買い上げには必ずDAIが必要なのです。しかしDAIは供給不足になっており、尚且ETH/BATの更なる大幅下落が起きる可能性もある現状では新たな担保とDAIの発行が一気に増える保証はありません。

つまり端的に言って現在MakerDAOのシステムは大きな危機に立たされていると言えます。

何故USDC担保が必要と判断されたのか

前述した問題と状況を理解すると、何故USDCの様なステーブルコインが担保として追加する事態になったのかが見えてきます。改めて状況を整理してみましょう。

- MakerDAOはこれから負債を補填する為のMKRを発行し、尚且つそれをDAIで買い上げてもらう必要がある。目標額はおよそ4億円程である

- DAIの需要と供給がアンバランスになっておりDAIの供給不足とDAI価格の上方乖離を引き起こしている

- DAIの供給不足は清算処理に大きな問題を与える。且つ大規模な清算ラインが迫っており、このままではシステムの維持に支障をきたす可能性もある

- 上記のDAI供給不足を解決する為にUSDCの様なステーブルコインを追加する事で対処する

では次にUSDCの様なステーブルコインを追加する事単体ではどういったメリットとデメリットがあるでしょうか?

USDC担保追加のメリット

- 清算処理を行い利益を上げる側が、低いリスクで担保と追加し、清算に必要なDAIを調達出来る(これはMakerDAOのシステムでは非常に重要な要素となる)

- 今回のMKRトークン追加発行+価格下落局面の様なケースにおいて、低リスクで購入に参加が出来る

- ETH/BATの様な仮想通貨価格不安低時に、代替えとして安定した価格の担保を利用出来る

USDC担保追加のデメリット

- DAIの”非中央集権性”というイメージが大きく損なわれる

- USDCを加えた事によるレギュラトリーリスク増加(法律面での不安定要素)

- 担保として利用したUSDC発行者がKYC/AML的問題でブラックリスト入りし、USDCが没収される等のリスク

こうした内容についてはMakerDAOの公式フォーラムでも議論がされており、特にステーブルコインの担保追加に関しては2019年9月時点では既に検討されていました。

【参照記事】What’s the point of adding stablecoins as collateral?

清算処理を行うユーザーの役割とインセンティブ

ここまででは清算処理を行う為ににDAIが必要という話をしてきましたが、何故清算処理をやるユーザーが存在するのでしょうか?

それは基本的には清算処理を行う側にインセンティブがあるからです。清算処理が発生するのは基本的に担保資産の価格が下落した時ですが、それを織り込んでも清算対象となった担保資産は通常より割り引かれた価格でオークションにかけられます。

そして清算処理は基本的にMakerDAO公式で提供される専用のBotで、誰でも自由に参加する事ができます。Keeperと呼ばれる清算処理専用BotによりMakerDAOの清算処理は監視され、運用されています。

ここでKeeperを運用する側の立場で考えれば、清算処理に参加するにはDAIが必要となる訳です。しかし今回起きたような、ETH/BATの価格下落、且つDAIの需給バランスが異常化してDAI価格が高騰してしまうケースでは新たなDAIを調達する事が困難となる為、Keeperとして参加するインセンティブそのものが希薄化してしまいます。

ここでUSDCの様な安定型担保が追加され新たなDAIを安全に調達出来る事により、Keeperとして参加するインセンティブを多少は安定させる事が出来るという事になります。

今日のDeFiではDAIへの依存度が高い為、そのものが重要なインフラとなっています。よってDeFi上でプロダクトを運用する側からすればDAIを安定化させる事自体も一つのインセンティブとなり、その敷居を下げる事も大事な要素となる訳です。

まとめ

今回のUSDC担保追加について、仮想通貨界隈では賛否両論、主に否定の声が大きくあがりました。実際のところ今回のUSDC担保追加に関する投票完了までの期間も4時間と非常に短く、あまりにも強引だという指摘はその通りだと言えるでしょう。

USDC担保導入後、3/18現在ではDAI価格が概ね1ドル近辺に落ち着いてきており、DAIの需要過剰解消という目的はある程度達成されつつあります。

実はMakerDAOは元々ホワイトペーパーでも現実資産をはじめとした様々な資産を担保にしていく事を公言しており、実際にPoC(実証実験)が進められています。具体的には個人の信用をNFT化してMakerDAOの担保とするTinlakeや米国債や不動産をMakerDAOの担保とするTAPがあります。

何故こうした資産を担保にするかと言えば、仮想通貨担保のみでは同時下落のリスクが高くシステムとして非常に不安定だからです。よって、MakerDAOとDAIが持つ性質というのは、実は元々期待される程に”仮想通貨的な意味での分散化”ではないのかもしれません。

信玄

最新記事 by 信玄 (全て見る)

- 【特集コラム】多彩なNFTの種類や用途についての紹介 - 2021年11月25日

- 被害が相次ぐBSCで今何が起きているのか?DeFiプロジェクトの脆弱性を考察 - 2021年6月2日

- 暗号資産におけるカウンターパーティリスクの紹介 - 2021年3月4日

- 【特集コラム】ブロックチェーンのオラクルとは - 2020年12月3日

- 【特集コラム】ブロックチェーンゲームとNFT資産の現況 - 2020年11月2日