今回は、DeFiトークンのパフォーマンスに連動するインデックス「DeFiインデックス」の事例について、渡邉草太氏(@watatata0108)から寄稿していただいたコラムをご紹介します。

目次

- DeFiとDeFiトークンについて

- インデックス投資とは

- DeFiインデックスの概要とその利点、リスク

- DeFiインデックス事例

4-1. 「DeFi Pulseインデックス」 by DeFi Pulse & Set Protocol

4-2. 「DeFi+L & DeFi+S」 by PieDAO

4-3. 「sDeFi」 by Synthetix - DeFiインデックス比較

- まとめ

DeFiとDeFiトークンについて

DeFiとはDecentralized Finance(分散型金融)の略称であり、DeFiトークンはDeFiプロトコルが発行する独自トークンを指します。

DeFiトークンは、ガバナンストークンに分類されるものがほとんどで、これらDeFiガバナンストークンは、プロトコルないしコミュニティの意思決定に際して投票権として使用されます。

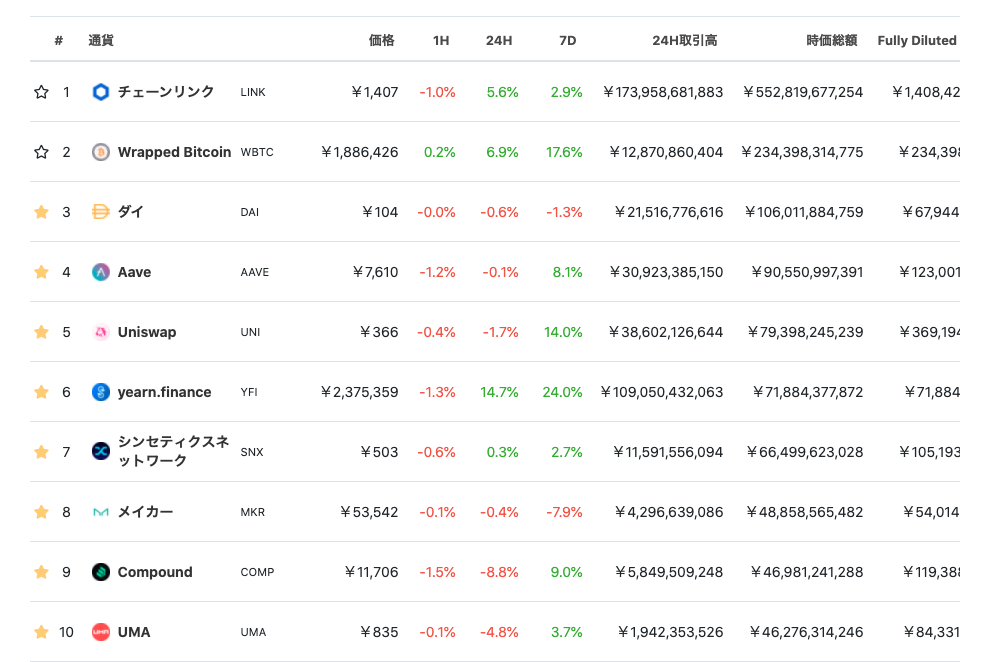

DeFiトークンの時価総額ランキングを確認してみましょう。以下の上位10のDeFi銘柄の中では、4位のAAVEから10位のUMAまでの6つがガバナンストークンに分類されます。(参照:CoinGecko)

インデックス投資とは

インデックス投資というのは、「市場の動きを表す指数(=インデックス)」と同じ値動きをすることを目指して運用する投資手法のことをいいます。

インデックスには様々な種類があり、日本の市場であれば日経平均株価やTOPIX(東証株価指数)などが代表的です。また、S&P500やダウ平均(NYダウ工業株30種)など、海外市場にも多種多様なインデックスがあります。

これらのうち、特定のインデックスをベンチマークとして連動するように運用するのがインデックス投資です。例えば、日経平均株価なら、日経平均株価が5%上昇したら投資している資産も5%上昇するように運用されます。

【関連記事】インデックス投資のメリット・デメリットは?投資の注意点も

DeFiインデックスの概要とその利点、リスク

DeFiインデックスとは、主要なDeFiトークンのパフォーマンスに連動したインデックスです。DeFiインデックスのメリットは、特定のDeFi銘柄だけに投資するリスクを分散させ、同時に投資の手間を抑えることができる点です。

DeFiインデックストークンを一つを保有するだけで、複数のDeFiトークンに分散投資している状態を作り出すことができます。インデックスと組み入れ資産の管理は、プロトコルによって自動で行われるため保有において手間はかかりません。

一方で、デメリットやリスクも存在します。一般的にインデックス投資は短期で大きなリターンを狙うのに適していません。加えて問題点として、DeFiインデックストークンを管理・発行するスマートコントラクトやオラクルなどに関連するDeFi特有のリスクがあります。

スマートコントラクトのリスクは、スマートコントラクトに対するハッキングによる資産流出・紛失などを指します。もう一方のオラクルリスクとは、サービスが価格取得機能を攻撃されることによって起こるインデックス価格の操作などです。

ここ数ヶ月、オラクルの脆弱性を原因としたDeFiの流出事故が相次いでいるため、オラクルは大きなリスク要素として認識され始めています。DeFiインデックスを提供するプロトコルが信頼できるオラクルを使用しているかという点には注意が必要です。

DeFiインデックス事例

「DeFi Pulseインデックス」 by DeFi Pulse & Set Protocol

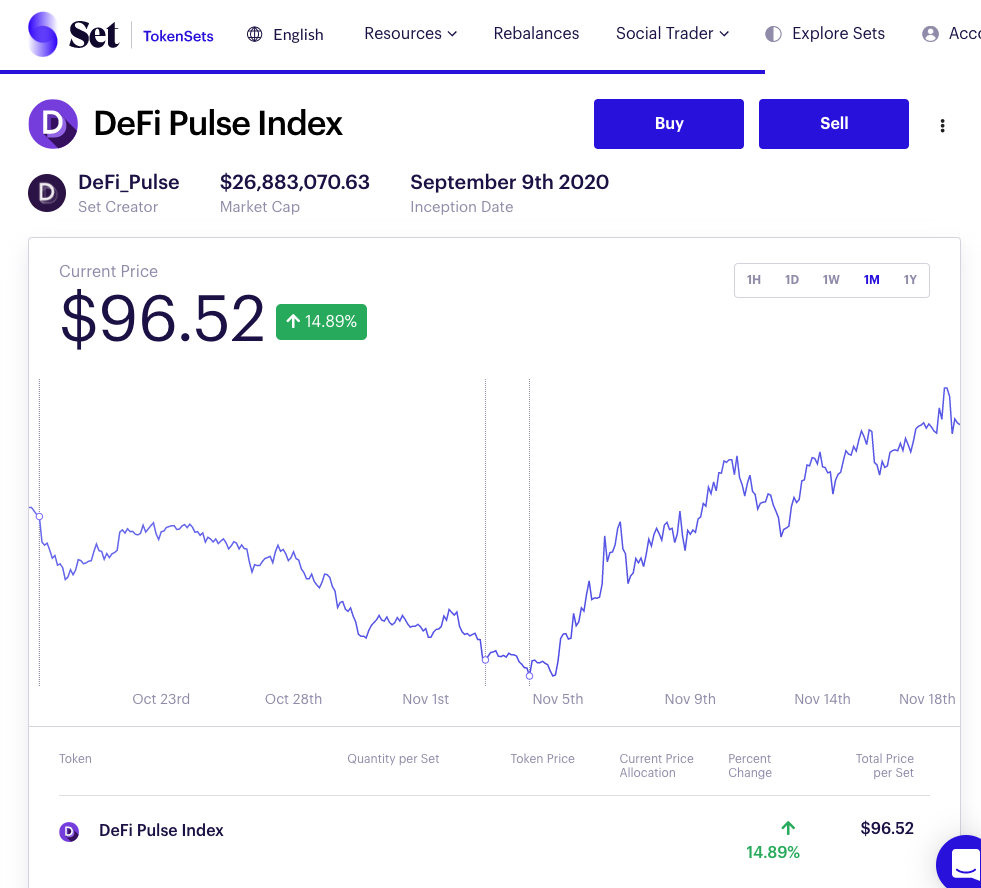

DeFi Pulseインデックスは、DeFiの合計ロック資産価値(TVL : Total Locked Value)データを提供するサイトDeFi Pulseが、Set Protocol上で発行したDeFiインデックスです。DeFi Pulse Index は略してDPIと呼ばれます。

ローンチからわずか2ヶ月程度で既に約20億円の時価総額をつけている、最も人気のDeFiインデックスです。DPIは、組み入れ資産となる複数のDeFiトークンを、各トークンのウェイトに応じてスマートコントラクトにデポジットすることで発行されます。

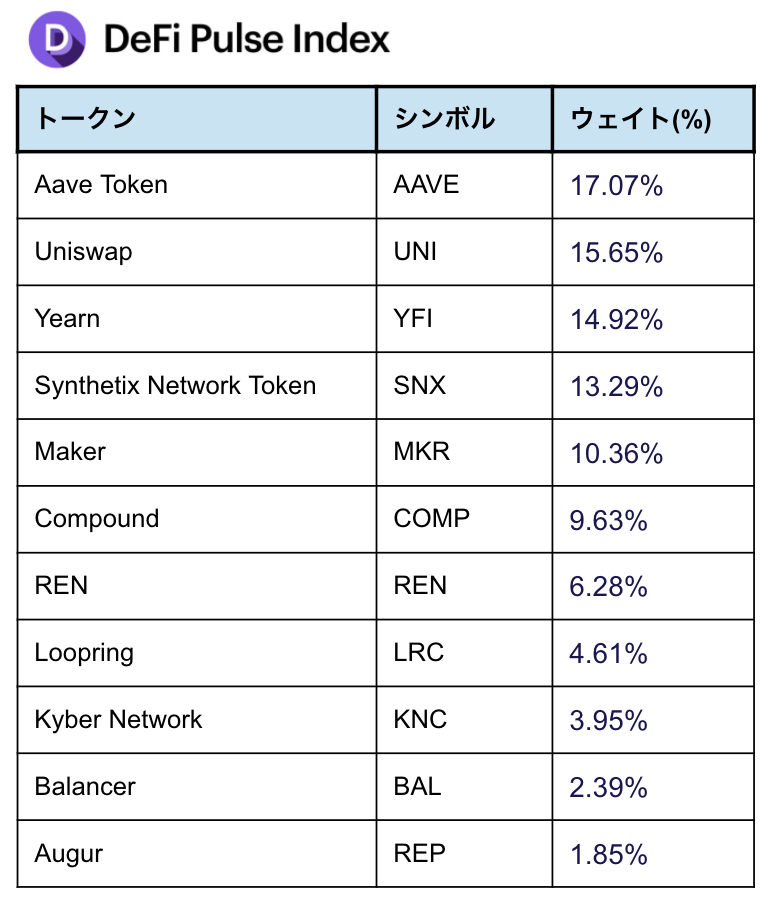

DPIの価格は、Set Protocolのスマートコントラクトが組み入れ銘柄を定期的かつ自動で入れ替える(リバランスする)ことで、インデックスに連動するよう設計されています。現在のDPI組み入れ銘柄のウェイトとその詳細は、こちらから確認することができます。

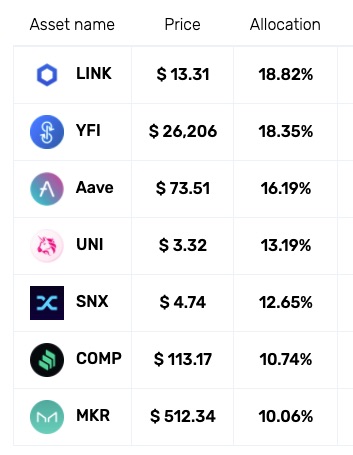

DPI組み入れ銘柄、現在のウェイト

Setのスマートコントラクトに保管されている組み入れ銘柄は、基本的に時価総額上位のトークンで構成されています。しかしTVLの有無や、その他いくつかの条件に応じて省かれているトークンもいくつか存在します。

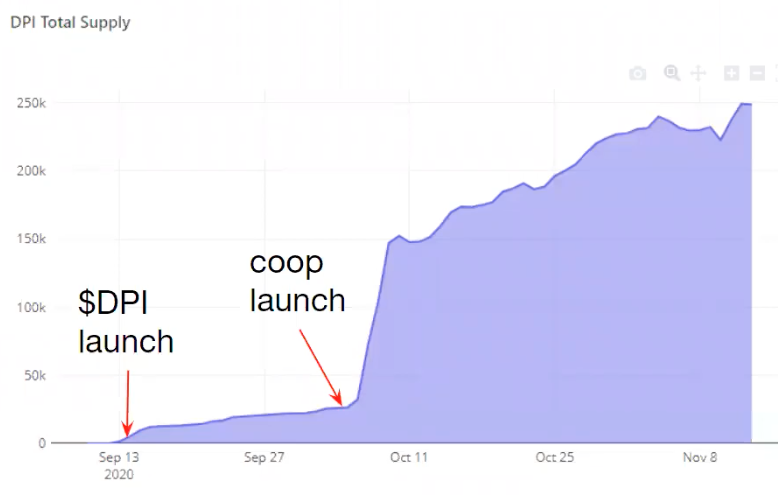

現在Set ProtocolとDeFi Pulseが共同で設立したIndexcoopは、Uniswap上でDPI/ETHペアの流動性提供者に対しINDEXトークンを配布する流動性マイニングキャンペーンを実施しており、その影響でDPIの供給量が急増しています。

その他にも、MakerDAOが発行するDAIの担保資産にDPIを追加する提案・議論がなされていたり、DeFiオプションマーケットのopynでも取引可能になっていたりと、着々と普及促進が行われています。

「DeFi+L & DeFi+S」 by PieDAO

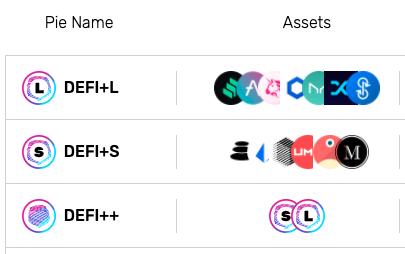

PieDAOは、Set Protocolと同様にスマートコントラクトのリバランス機能を用いたDeFiインデックスを複数提供しています。PieDAOは、以下3種類のDeFiインデックスを提供しています。

DeFi+Lは、比較的時価総額が大きいDeFiトークンのバスケット、DeFi+Sは比較的マイナーなDeFiトークンのバスケット、そしてDeFi++は、+Lと+Sの組み入れ銘柄全てを含めたバスケットです。

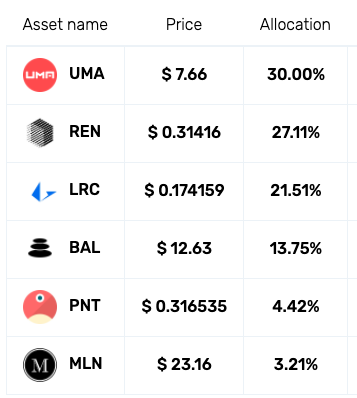

DeFi+L(左)及びDeFi+S(右)の組み入れ銘柄ウェイト(Allocation, %)

DeFi+LとDPIとの主な違いとしては、Chainlinkの独自トークンであるLINKが最大ウェイトで追加されている点です。

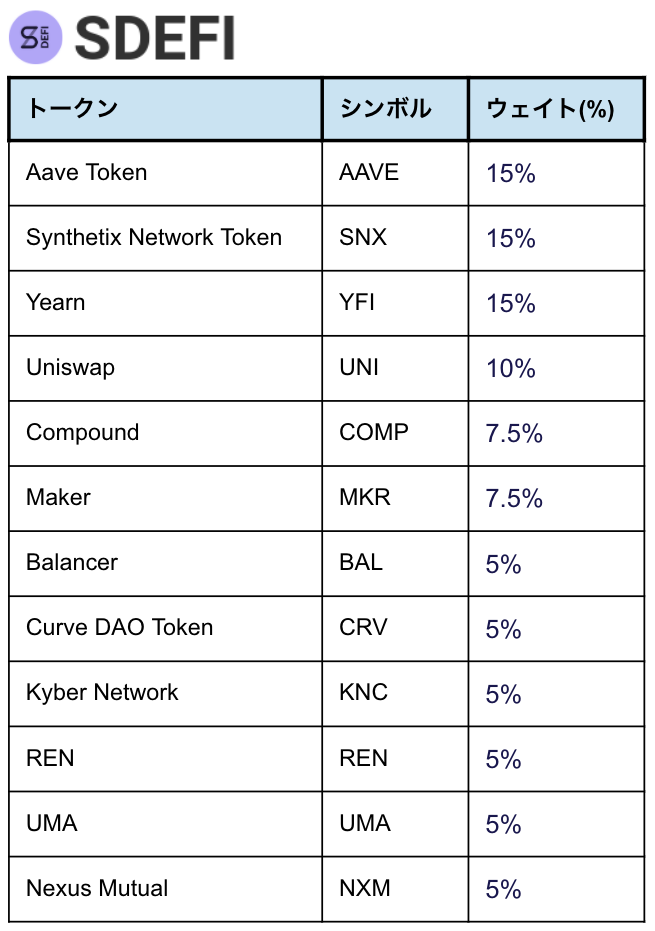

「sDeFi」 by Synthetix

sDeFiは、Synthetixが提供するデリバティブ・インデックスです。先ほど紹介したDPIやDeFi+LなどのDeFiインデックスとは異なり、組み入れ資産に実際のDeFiトークンは使われておらず、代わりに担保としてSynthetixの独自トークンSNXが用いられています。

DeFi+L(左)及びDeFi+S(右)の組み入れ銘柄ウェイト(%)

インデックスの基準となるトークン数は12で、ウェイト(%)は比較的シンプルに設定されています。

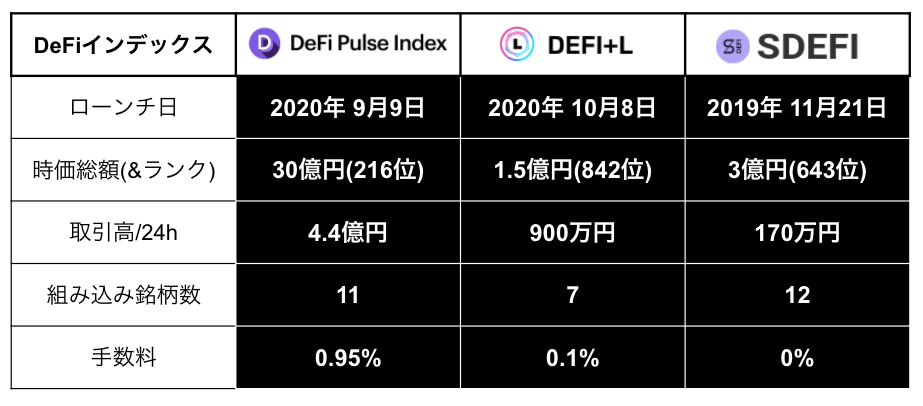

DeFiインデックス比較

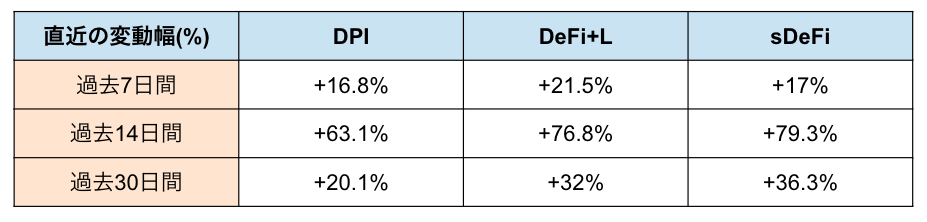

最後に、ここまで紹介したDeFiインデックス(DPI, DeFi+L, sDeFi)の基本データやパフォーマンスの比較になります。

現状、最も時価総額が高いのはDPIで、約30億円規模です。続いてsDeFiが10分の1の時価総額で二番手につけていますが、sDeFiの取引高は3番手のDeFi+Lに劣っており、やや注目度や加熱感が不足していることが分かります。

以下は直近1ヶ月のパフォーマンスを比較した表ですが、現在の上昇相場の中で最もパフォーマンスが高いのは、意外にもDPIではなくsDeFiです。

最もパフォーマンスが低いにも関わらず、DPIの供給がここまで増加している要因は、上述した流動性マイニングキャンペーンによるところが大きいでしょう。配布されるINDEXの収益が、DP保有に対する追加のインセンティブになっている点を忘れてはいけません。

PieDAOも、現在Balancer DeFi+L/ETHプールに対してガバナンストークンであるDOUGHを配布する流動性マイニングを実施しています。その点、最も後発のDeFi+Lも今後成長していく余地は残されているでしょう。

まとめ

投資や暗号資産初心者にとって、特定のDeFiトークンに投資するのは非常に難易度の高い行為です。しかしDPIやsDeFiを初めとするインデックスは、そのハードルを大きく下げてくれます。

ただし、低リスクな投資手法といってもDeFiインデックスには上述したように様々なリスクがあり、それらの点には十分配慮する必要があります。

渡邉草太

最新記事 by 渡邉草太 (全て見る)

- 投資初心者に最適なDeFi投資?DeFiインデックスの概要や事例、利点、今後の展望を解説 - 2020年11月25日

- 【DeFiで資産を守る方法】流行りのDeFi保険とその他リスクヘッジ系DeFiサービスを紹介 - 2020年10月1日

- DeFi&イールドファーミングブームの概要と動向をおさらい!DeFi初心者向けに7つの”リスク”を徹底解説 - 2020年8月26日

- ビットコインは本当にインフレヘッジか?ハイパーインフレ地域におけるビットコインの本当の使い道 - 2020年7月31日

- ビットコインは本当に電力の無駄遣いで環境にも悪いのか?ビットコインのエネルギー問題に関する大きな誤解 - 2020年6月26日