今回は、現状のDeFiエコシステムでアクセス可能な主なリスクヘッジ系サービスについて、渡邉草太氏(@watatata0108)から寄稿していただいたコラムをご紹介します。

目次

- DeFiでリスクヘッジする重要性

- DeFi保険

2-1. Nexus Mutual

2-2. yInsure(Yearn) - DeFiリスクヘッジ系デリバティブ

3-1. Opyn

3-2. Opium

3-3. Synthetix, dYdX, UMA

DeFiでリスクヘッジする重要性

DeFi市場にはイールドファーミングと呼ばれるような、非常に高い収益率を実現する運用機会が多数存在しています。しかし、それらの運用機会には、スマートコントラクトのハッキングリスクや、サービス同士の複雑な相互互換性に付随するリスクなど、様々な種類のリスクが潜んでいることも事実です。

DeFiの初期参入者はリスク許容範囲が大きく、これまでこれらのリスクにはさほど注目は集まっていなかったように思えます。しかし市場規模が拡大したことで、DeFi特有の様々なリスクをカバーすることを目的とするサービスが徐々に登場し始めています。

DeFiでリスクヘッジをする方法は、大きく分けてDeFi保険とデリバティブ(金融派生商品)の2種類があります。DeFiに興味はあるがまだよく分かっていないという方は、これらのサービスを併用することで、恐怖心や潜在的な資産損失リスクを排除することができるかもしれません。

DeFi保険

分散型保険組合「Nexus Mutual」

DeFi保険の中で最もメジャーなプロダクトは、相互扶助の分散型保険組合を提供するNexus Mutualです。ユーザーはNexus Mutualの保険組合に参加することで、特定のDeFiサービスのスマートコントラクト保険に加入することができます。

スマートコントラクト保険とは、スマートコントラクトのハッキングやバグに付随する保有資産の損失をカバーしてくれる保険です。下図のようにユーザーは保険に加入したいサービスを自由に選択でき、もし選択したサービスのハッキング被害やバグで資産を失った場合は、保険金を請求することができます。

Nexus Mutualの保険組合は、NXMという独自のガバナンストークンを触媒にメンバー内で分散的に運営されています。組合メンバーは保険金を供託して保険に加入でき、また投票に参加し組合全体の意思決定を行います。

ただしNexus Mutualの大きな問題点は、KYC(顧客の身元確認)が必須で誰でもメンバーになれる訳ではないという点です。残念ですが今現在、日本国籍ユーザーはNexus Mutualのメンバーになることはできません。

NFT版スマートコントラクト保険「yInsure Fiancne (Yearn Finance)」

Nexus MutualはDeFi保険ではあるものの、誰しもが利用できるモデルではなかったため、これまでDeFi保険の認知度及び認知度はやや限定的なものでした。そんな課題を背景に誕生したのが、Yearn Financeが提供するyInsureです。

yInsureは、Nexus Mutualの引き受けによってスマートコントラクト保険をKYC不要で代わりに販売するサービスです。具体的には、Nexusの保険をNFT(代替不可能性のあるトークン)化し、yNFTとして複数種販売しています。

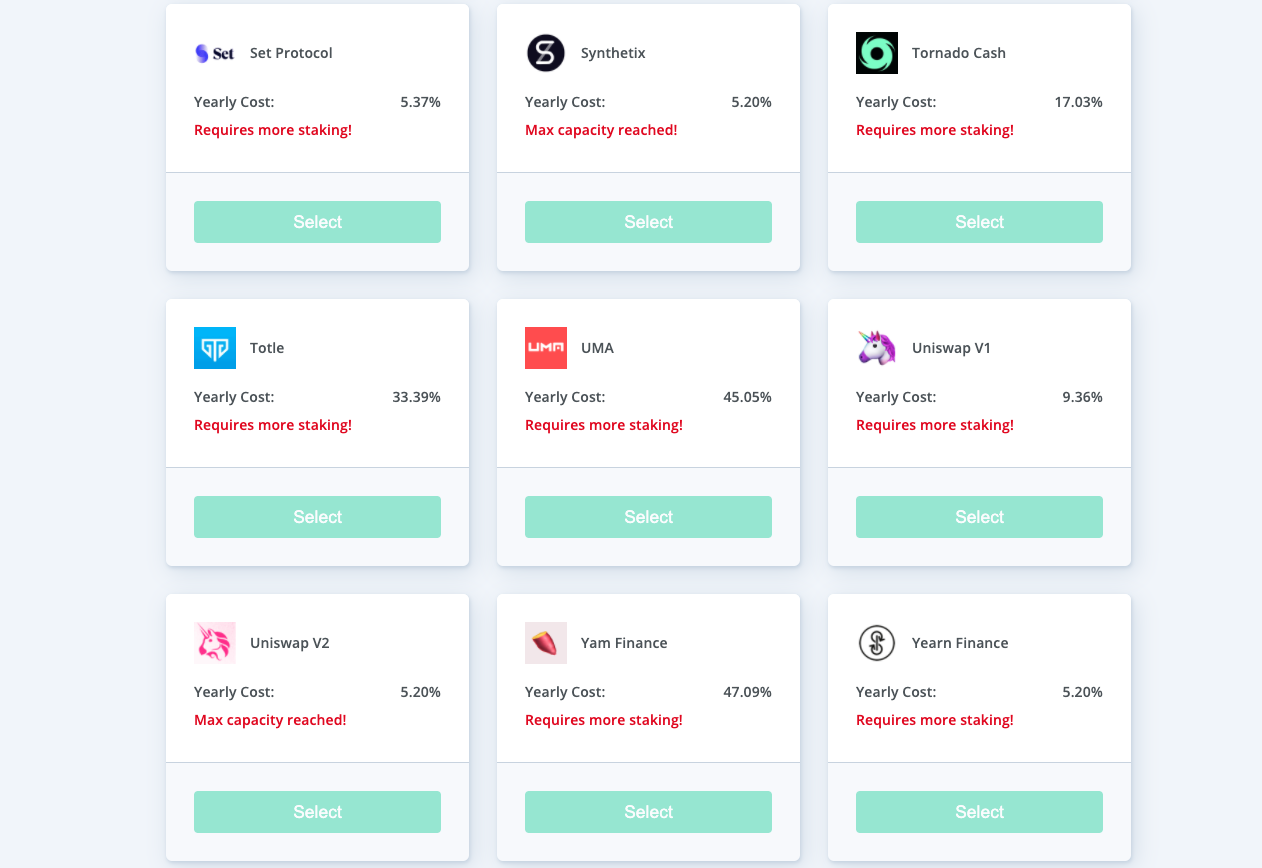

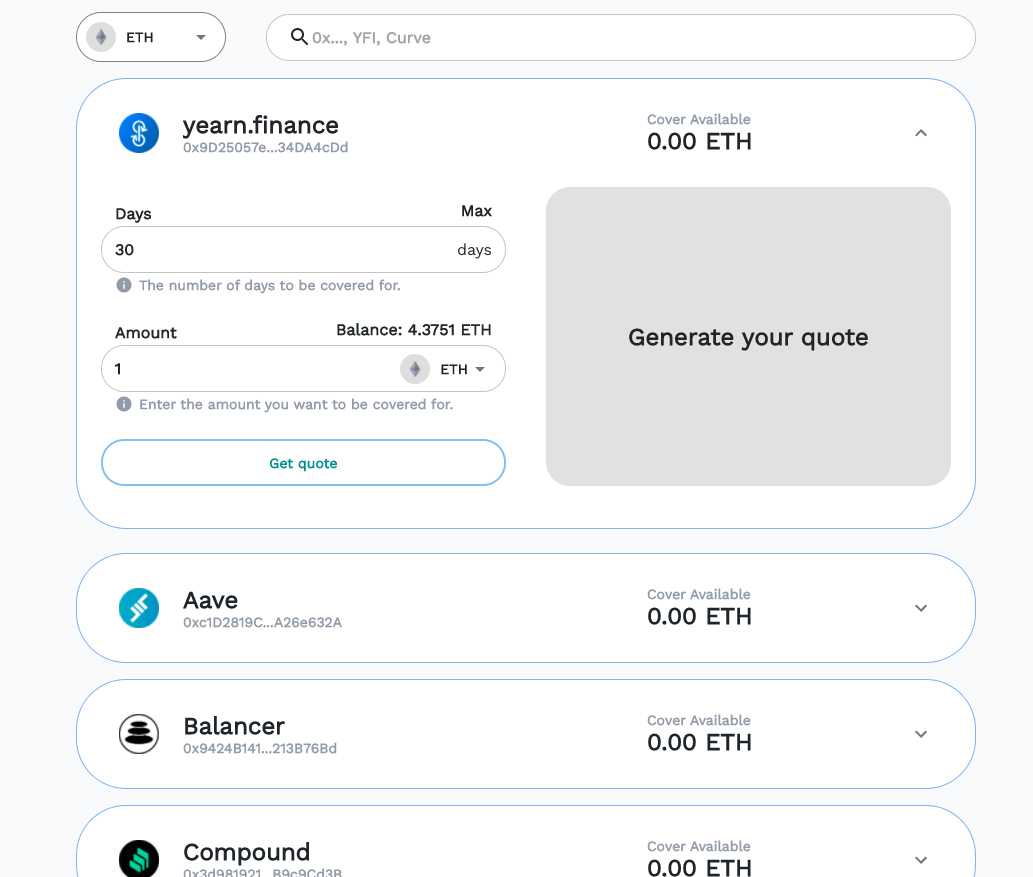

言い換えれば、yInsureはNexus Mutualの保険加入をパーミッションレス化したサービスです。以下はそのUI画面ですが非常にシンプルです。11種類の中から特定のサービスを選択し、保険期間と金額(ETH又はDAI建)だけを設定するだけで、yNFTの購入が完了します。

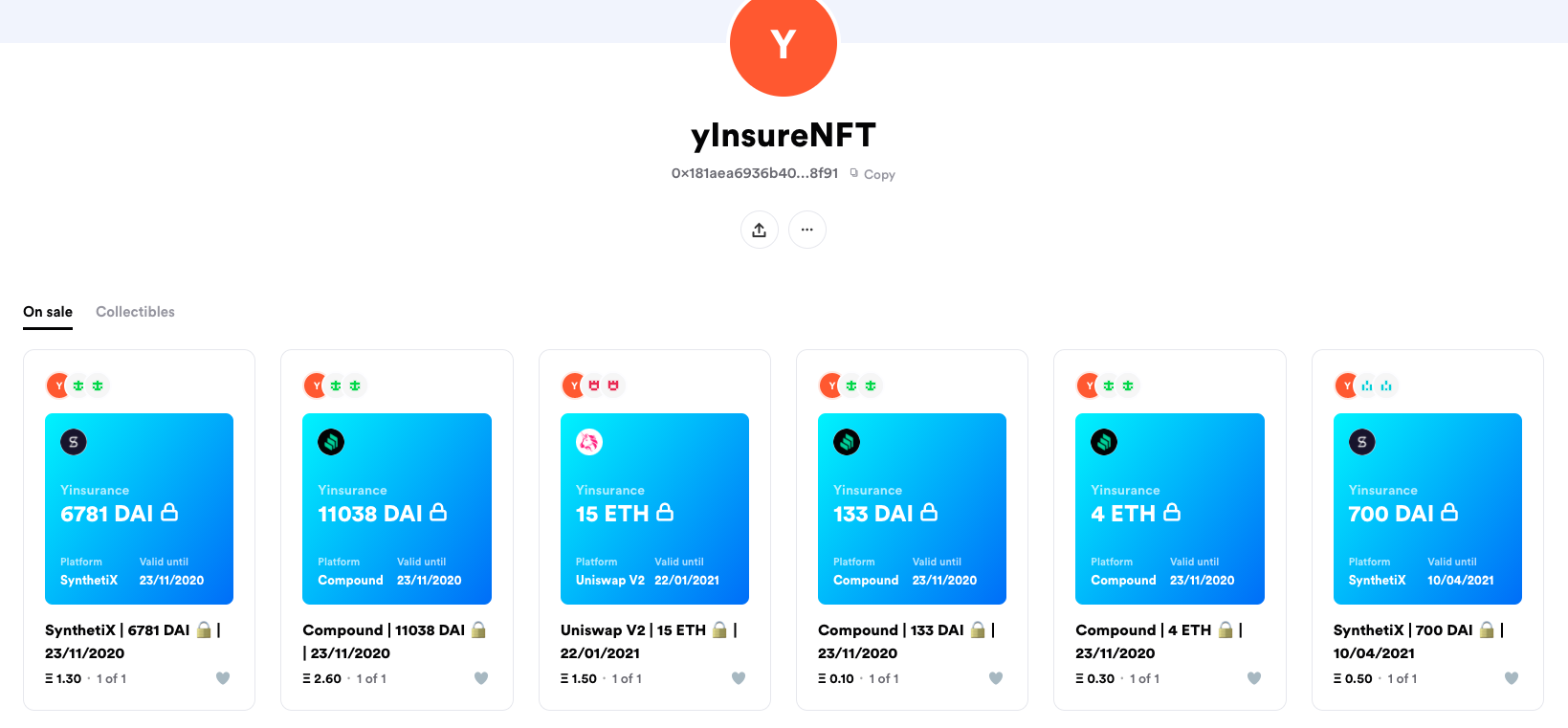

これらのyNFTは、RaribleというNFTの二次流通マーケットでも購入可能です。それぞれのyNFTにはカバー対象のサービス名及びロゴと金額、有効期限などの情報が記されています。

DeFiのリスクヘッジ系デリバティブ

これまでDeFiでは主にステーブルコインやレンディング、DEXの3種類のサービスがエコシステムを牽引し、大きな存在感を放ってきました。しかし最近になって、より複雑な金融商品の作成や取引を可能にするデリバティブサービスが多数登場しています。

以下では、その中でもリスクヘッジに特化したDeFiデリバティブサービスを中心に紹介していきます。

オプションマーケット「Opyn」

Opynは分散型のオプション取引市場です。Opynでは、未来のある時点である資産を「買う権利」であるコールオプションと、その逆の「売る権利」であるプットオプションの売買を行うことができます。

例えば、1ETH = 4万円の際に、行使価格3万8,000円のETHプットオプションを購入していると、例えその後1ETHが3万円まで下落したとしても、権利を行使することで1ETH3万8,000円で売ることが可能になります。

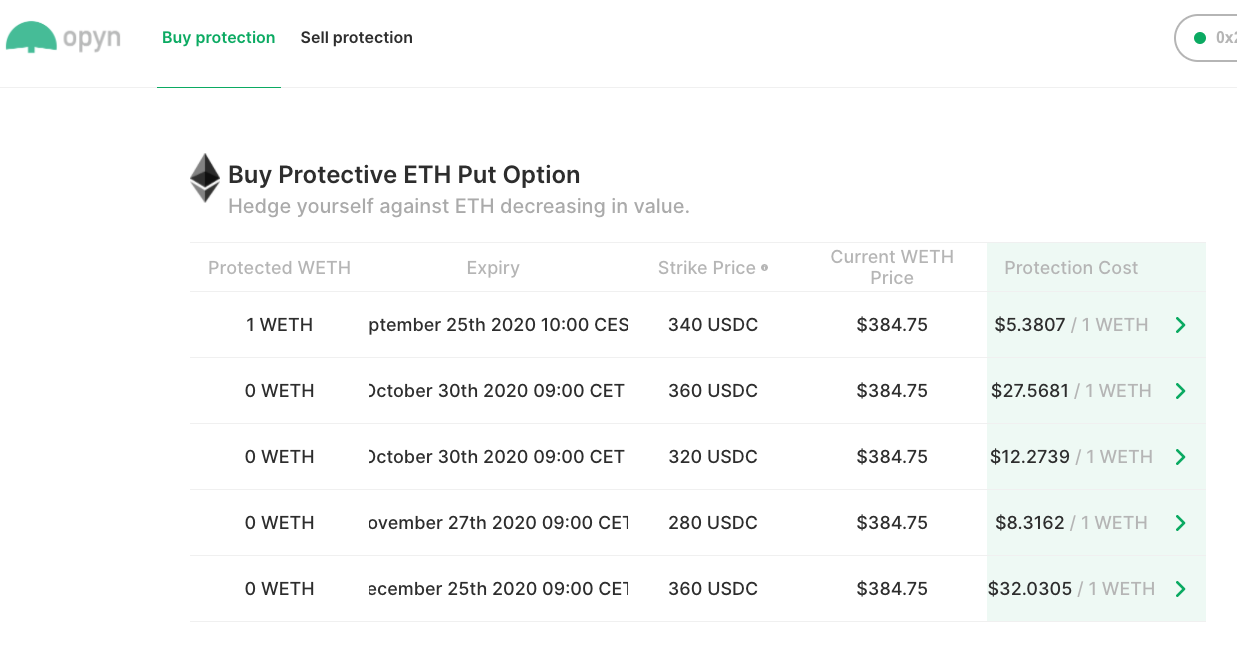

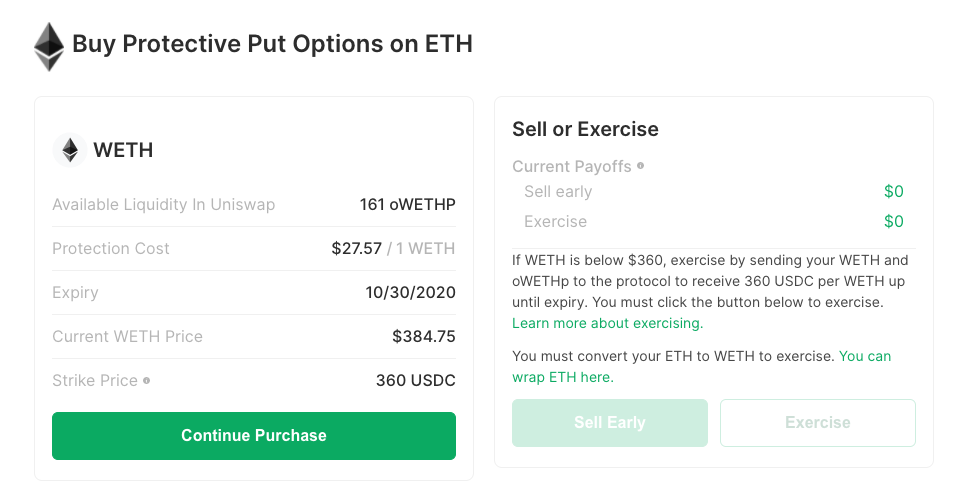

以下2つの画像はそれぞれ、OpynのETHプットオプションの種類と購入画面です。Opynでは、ETHやCOMP、YFIなどのトークンの価格下落リスクをヘッジするプットオプションが多く売買されています。

DeFiユーザーで特にイールドファーミングを行う場合、担保資産や流動性として資産を一定期間外部サービスに預ける必要があります。その際に問題となるのが、担保資産の下落リスクです。しかし、Opynでプットオプションを購入しておくだけで、下落分の損失をある程度カバーすることができます。

CDS(クレジットデフォルトスワップ)「Opium」

CDSとは、ある企業の倒産などのデフォルトイベントが起こった際に、CDSの売り手から買い手に対して決められた金額の支払いが行われるデリバティブ契約です。デフォルト保険とも捉えることができるでしょう。一方でOpiumは、ステーブルコインの担保割れに伴うデフォルトを対象とするCDSを提案しています。

仮想通貨担保型で通常1ドルにペッグするDAIのようなステーブルコインは、ETHやその他担保資産の急激な大暴落などによって担保の維持に失敗し、突然価値が1ドルを割る可能性があります。法定通貨担保型のUSDTも、過去に担保資産の偽造疑惑が疑われ、価格が0.85ドルを下回ったことがあります。

OpiumでこれらのステーブルコインのCDSを購入しておけば、デフォルト(担保割れ)が起こった際に売り手から保険金を受け取ることができます。

その他デリバティブ(Synthetix, dYdX, UMAなど)

SynthetixやdYdX、UMAなどのプロトコルでは、仮想通貨の先物やレバレッジ、そしてインデックスや株、貴金属などの非仮想通貨の金融資産の価値にペッグした合成資産トークンの売買など、多種多様なデリバティブ取引を行うことができます。

これらの取引はハイリスクかつハイリターンな傾向が高く、実際には以上3つのサービスはリスクヘッジ系DeFiと言うことは難しいでしょう。しかし、多種類のショート機会を一般ユーザーにKYC不要で提供しているのは事実であり、DeFiならではの長所です。

例えばSynthetixでは、iDEFIというDeFiトークンのインデックスや、iXRPやiBNBなど非DeFi関連銘柄などをショートできます。UI/UXの点で一般的な仮想通貨取引所に劣る点は多いですが、DeFiで頻繁にトレードを行っている方は、一つのヘッジ手段としてこれらのサービスをマークしておくといいかもしれません。

最後に

以上が、現状のDeFiエコシステムでアクセス可能な主なリスクヘッジ系サービスです。まだまだ数は少なく、個別のプロダクトのUI/UXや流動性は、BinaceやFTXなどのDeFi市場で影響力の高い中央集権型取引所には到底及びません。

しかし、以上のようなリスクヘッジ機会が、誰もがアクセス可能で、中央集権的な第三者機関への依存リスクを排した状態で存在している事実は、大きなポテンシャルを感じさせます。以上のうちでもし気になったサービスがあれば、ぜひ少額で一度試してみるといいかもしれません。

渡邉草太

最新記事 by 渡邉草太 (全て見る)

- 投資初心者に最適なDeFi投資?DeFiインデックスの概要や事例、利点、今後の展望を解説 - 2020年11月25日

- 【DeFiで資産を守る方法】流行りのDeFi保険とその他リスクヘッジ系DeFiサービスを紹介 - 2020年10月1日

- DeFi&イールドファーミングブームの概要と動向をおさらい!DeFi初心者向けに7つの”リスク”を徹底解説 - 2020年8月26日

- ビットコインは本当にインフレヘッジか?ハイパーインフレ地域におけるビットコインの本当の使い道 - 2020年7月31日

- ビットコインは本当に電力の無駄遣いで環境にも悪いのか?ビットコインのエネルギー問題に関する大きな誤解 - 2020年6月26日