証券会社を経て、仮想通貨取引所でトレーディング業務に従事した後、現在は独立して仮想通貨取引プラットフォームのアドバイザリーや、コンテンツ提供事業を運営する中島翔氏のコラムを公開します。

目次

「資産運用が必須の時代」、「貯蓄から投資へ」という言葉が広まる中、実際には貯蓄から資産運用を行おうという動きは限定的となっています。これは現役世代の親世代が貯蓄のみで資産形成をしてきた習慣の名残とも言われています。資産運用の重要性について自身で気づくことも大切ですが、資産運用に対する根本的な意識を変化させる事は簡単ではありません。

そこで、本稿では初心者でも少額から実践できる3つの資産運用方法をわかりやすく説明していきます。

NYダウでのドルコスト平均法

まず最初に「NYダウに特化したドルコスト平均法」をおすすめします。ドルコスト平均法という言葉を耳にする機会は多いと思いますが、その仕組みについて解説していきます。

ドルコスト平均法は、毎月一定の投資額を同じ金融商品に投資して、平均購入単価を調整しながら、利益が出やすくする手法を指します。あくまで中長期的な投資戦略であり、短期売買の手法ではありません。

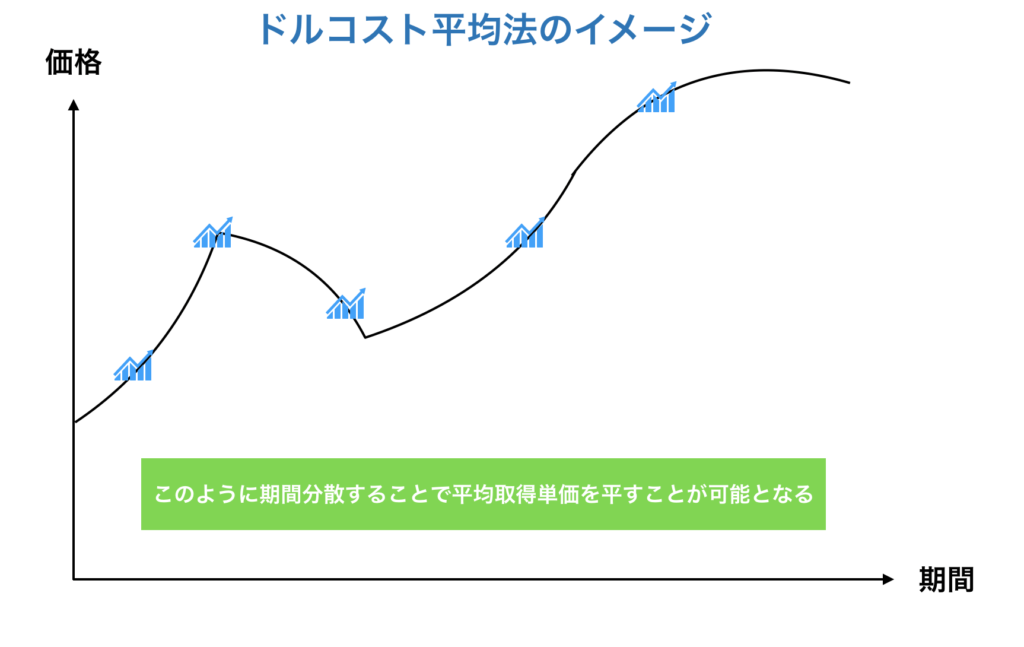

ドルコスト平均法のイメージは下記のような図で表すとイメージしやすいでしょう。

この投資手法は、価格変動にかかわらず一定金額を投資するため、価値が上昇したときは少ない数量を購入し、価値が下落した際は多くの数量を購入できます。つまり、平均購入単価を平準化することが可能となります。

ドルコスト平均法は資産運用の世界で一般的に勧められている資産運用方法ですが、注意点もあります。それは「その商品が上昇トレンドを維持すること」もしくは「レンジの範囲内で推移することを前提としていること」です。

ドルコスト平均法の運用自体は、日本株や仮想通貨、FX、投資信託などあらゆる商品でやろうと思えばできます。しかし、もしも資産価値が下落し続けて戻ってこなかった場合、数十年経っても利益を上げることはできません。つまり、ドルコスト平均法は「どの商品で行うか」ということがとても重要です。商品選びによっては、せっかくの資産運用もマイナスのまま終わる可能性もあります。注意して商品を選別するようにしましょう。

個人的におすすめするのは「NYダウ」でのドルコスト平均法です。この理由は、下記のNYダウのチャートをご覧いただくと視覚的に理解して頂けると思います。

20年間という長いスパンのチャートを表示していますが、右肩上がりの上昇トレンドを継続しているのが一目瞭然です。2008年には有名なリーマンショックにより大きく価格を下落させましたが、景気刺激策の効果もあり、その後も大きく上昇させています。現在ではリーマンショック時のほぼ2倍の位置まで上昇しています。NYダウは、ドルコスト平均法に向いているインデックスと言えるでしょう。

それではNYダウがなぜこのような動きになるのか、私が考える理由を解説します。NYダウは、毎年インデックスに組み入れる銘柄を頻繁に入れ替えています。インデックスでありながら、その時代に沿った銘柄に対してアクティブ運用をしているも同然になっています。そのため、なかなか下落しづらいのです。銘柄の入れ替えにより構成銘柄の株価の強さが維持され、数十年にも渡るインデックスの上昇エネルギーとなっています。

それでは、実際にどの程度強いのか、日経平均株価と比較してみましょう。下図は1995年を起点としたNYダウと日経平均株価の推移を表したものです。

こうしてみるとパフォーマンスは一目瞭然ですね。私は個人的にNYダウをドルコスト平均法で購入することがベターと考えています。

NYダウをドルコスト平均法で購入する時に、初心者にとって最も取り組みやすい手段が投資信託です。「NYダウインデックス連動型投信」は色々な証券会社が取り扱っているため、より手数料の低い投資信託を選んでドルコスト平均法を行えばいいと思います。

FXのドルコスト平均法で安定的な資産運用

次にご紹介するのは外国為替証拠金取引(FX)を利用した運用手法です。FXと聞くと「危ない」とか「投資資金が全部なくなる」など、悪いイメージをお持ちではないでしょうか?

しかし、投資商品の活かし方は人によって千差万別です。一般的に連想されるFXのトラブルは、個人の予算に見合わないほどのリスクを取った挙句、負けてしまうケースがほとんどです。ここでは、長期的な資産運用のための慎重なFXの利用方法について解説したいと思います。

FXで資産運用するといっても、ご紹介する方法でレバレッジをほとんどかける必要はありません。せいぜい2倍程度で十分です。投資先の条件としては、メジャーな通貨ペアであること、また、過去に遡って値動きがある程度のレンジで留まっていることとします。

一つの投資対象として、ドル円の通貨ペアをおすすめします。ドル円の過去のチャートは下図のようになっています。

紫のラインはレンジとして判断できる上下の範囲です。つまりこの範囲内で推移することを前提に、ドルコスト平均法で購入することで、資産運用の結果が出やすいことになります。

先ほどドルコスト平均法について、「上昇トレンドになることを前提として行う方法」と説明しました。しかし、ドル円を見る限り、上昇トレンドとは言えないことに気づかれた方もいるのではないでしょうか?

FXには「スワップポイント」という通貨の金利差を利用した利益を狙う戦略があります。政策金利によって発生する通貨金利は、日本円は現在マイナスの0.10%、アメリカはプラスの1.75%です。つまり、「マイナス金利の円を売り、ドルを購入する」ことで金利差1.85%が享受できることになります。また、FXは毎日スワップ金利が入ってくるためこれが長期トレードの投資家からすると大きな武器となります。

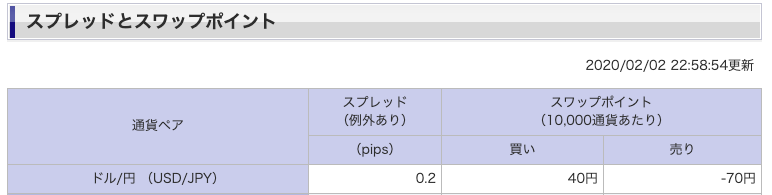

スワップポイントとは下記のようなものです。

【引用元】:楽天証券 – スプレッドとスワップポイント

上記は一日1Lotドル円を保有して得られるスワップ金利が40円ということを意味しています。1Lotは1万ドルなので、40円×365日=14,600円となります。1万ドル=100万円と想定すると1.46%の金利が享受できることになります。

簡単な例として、現行レート1ドル=108円から76円まで5年間ドルコスト平均法で購入し続け、その後5年かけて105円まで為替レートが反発したとします。

108円から76円にかけて淡々と購入すると平均約定単価は92円となります。ドル円の金利差を仮に1.00%と低めに見積もったとしても、10年で10%の金利を享受できることになります。つまり、損益分岐点のレートは92円(平均約定単価)-10円(金利差で享受できる部分)の82円となります。

105円まで反発したとすると105円-92円の13円が為替差益で利益が出ます。加えて、金利部分で10%を享受することになります。つまり10年で年利2.00%以上のリターンを出していることになりますね。これは安定した資産運用の一つとして、FXのプロトレーダーも利用しているドルコスト平均法の手法になります。

計算はかなり簡易にしているため、複利やスワップ金利等が大まかである点はご了承ください。あくまで考え方の一つとしてご説明しています。

FXトレードと聞くと頻繁な短期売買をイメージするかもしれませんが、資産全体のポートフォリオを考える上で、このように淡々と積み立てるような手法が重要になります。

FXの証券口座は様々ありますので、中長期の資産運用に利用する場合はスワップ金利の高いところで行うといいでしょう。比較サイト等で確認しながら、この手法を実践して頂けると幸いです。

また、ドルコスト平均法を仮想通貨で行おうとするケースも見られますが、正直なところ個人的にはあまりお勧めできません。そこで、私がお勧めする「仮想通貨で少額から資産運用を行う方法」について解説したいと思います。

仮想通貨で少額から資産運用を行う方法

まずここで認識しないといけない大きなポイントがあります。FXの場合は長い歴史の中で値動きが蓄積され、その中でレンジが形成されてきました。市場参加者の間で意識されるラインが浸透しているため、特別大きなことがない限りは大きなレンジの範囲内で収まる傾向があります。

一方で、仮想通貨相場はまだ数年程度です。価格の最高値や最安値に信頼感がある訳でもありません。勢いが増せば、あっという間に新たな最高値や最安値を構築することになるでしょう。仮想通貨は、価値が100分の1になってもおかしくない商品であるため、価格がどちらに向かっても淡々と毎月購入するドルコスト平均法を用いる事はリスキーと言えます。ドルコスト平均法は、あくまで「レンジがある程度形成されている」、あるいは「今後上昇しやすいトレンドがある」商品を選ぶことがとても重要です。

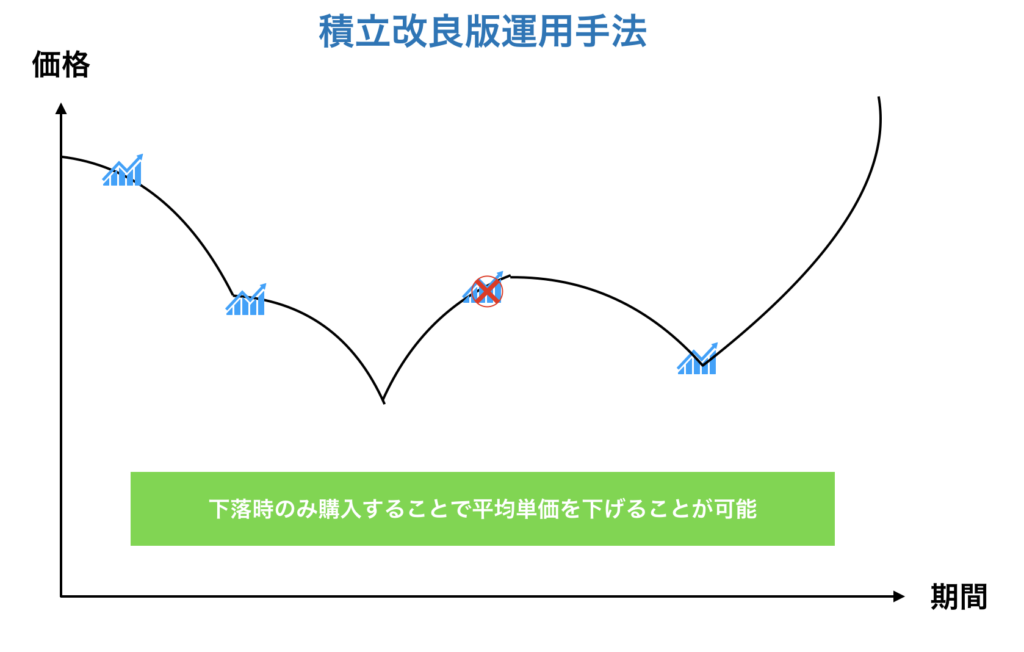

しかし、仮想通貨でドルコスト平均法のような資産運用が完全に適用できない訳ではありません。その方法は「下落した際に積み立てる」手法です。これには少しコツが入ります。

ドルコスト平均法は、主に給料日等に「あらかじめ定めた金額を淡々と購入し続ける」手法でした。仮想通貨の場合、「●%下がった場合に一定金額を購入する」方法がベターです。下図が仮想通貨投資法のイメージ図です。積み立て投資をしていますが、前回から下がった位置でしか追加購入していないことがわかると思います。

常に平均購入単価を下げ続けることでリスクを低減させ、負ける確率を下げることに特化した手法です。仮想通貨はボラティリティが高いので、このようにある程度余裕を持った手法を用いると、案外利益が出やすいプロダクトでもあります。

今回ご案内したFXやNYダウのドルコスト平均法、そして仮想通貨の投資法を利用するだけでも、資産形成に向けた大きな武器になるでしょう。実際には、ドルコスト平均法だけでなく、他にも様々な手法があります。他の手法についても、別の記事で解説していきたいと思います。

これらを行うことで、仮想通貨とFX、そして日経平均株価等株価のインデックスを利用することだけでも資産形成でかなり大きな力となるでしょう。

HEDGE GUIDE編集部後記

Coincheckでは「Coincheckつみたて」という積立投資サービスを提供しており、利用者は毎日・決まった日に定期的に仮想通貨を購入することができます。相場に左右されることなく機械的に仮想通貨の購入を進めてくれるため、長期に渡って仮想通貨の積立をしたいと考える方であればおすすめのサービスです。

Coincheckでは5分ほどでアカウントを開き、最短即日~2・3営業日で本人確認を完了できますし、マネックスポイントを活用すれば仮想通貨を購入するための現金を用意する必要もないなど仮想通貨初心者の取り組みにも努めています。今はビットコイン半減期後ということで価格の変動も大きいため、あらかじめ口座開設を済ませておき、価格下落時などに「仮想通貨で少額から資産運用を行う方法」を実行してみることもおすすめです。

- 高機能取引ツールが利用できる仮想通貨取引所・販売所

- レバレッジ取引の取り扱いがある取引所・販売所

- 取引手数料が安価な仮想通貨取引所

- 少額投資に適した仮想通貨取引所・販売所

- 投資初心者がビットコインをかんたんに購入できる仮想通貨取引所・販売所

- レバレッジ取引の手数料が安い仮想通貨取引所・販売所

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日