今回は、Web3.0とDAOをテーマに事業を行うFracton Ventures株式会社の太田航志 氏から寄稿いただいたコラムをご紹介します。

目次

NFT レンディングとは、その名の通りNFTを担保としてプロトコルにデポジットすることにより、資産を借入することができるサービスです。

これまでNFTは、例えばゲーム分野、アイデンティティの分野などさまざまな領域において活用されてきた一方、DeFi(分散型金融)の分野においては明確なユースケースを生み出せずにいました。特にNFTの流動性の低さは、たびたび問題として挙げられており、その解決策が議論、渇望されていました。

今回はその流動性の低さを改善することが期待されるNFTレンディングの概要や具体的な仕組みをJPEG’dやBendDAOなど、さまざまなプロジェクトを参考にしながらその理解を深めていきたいと思います。

NFTレンディングの萌芽

NFTは、BitcoinやEtherなどのFT(Fungible Token;代替性トークン)と異なり、一般的に流動化が難しい金融資産と認識されています。

これはNFTを売却する場合、誰かがあなたが保有しているNFTにオファーを出さない限り、売却することが不可能である点に起因します。というのもFTの場合、私が保有しているBitcoinも読者の皆様が保有されているBitcoinも区別なく同等に売買することが出来ますが、NFTはその唯一性から、売却できない状況が発生するかもれません。つまりFTと異なり即時に換金することが難しいのです。

また、NFTを売却する際には、NFT全体を売却しなければなりません。FTであれば保有している10ETHのうち5ETHを売却し、残りの5ETHを保有し続けるということが可能ですが、10ETHの価値がついたNFTの場合、ある種10ETH分をそのまま売りに出すと解釈することができます。

こうした問題は、NFTレンディングが一大ユースケースとして台頭するに至った理由を十二分に説明します。NFTレンディングはNFTの流動性が低いという問題を解決すると同時に、ユーザーの参入コストを下げることで、より多くの人がNFTへ投資をする機会をもたらします。

NFTレンディングの概要

ここからは具体的なNFTレンディングプロトコルを例に、その仕組みや進展などを概観していきたいと思います。

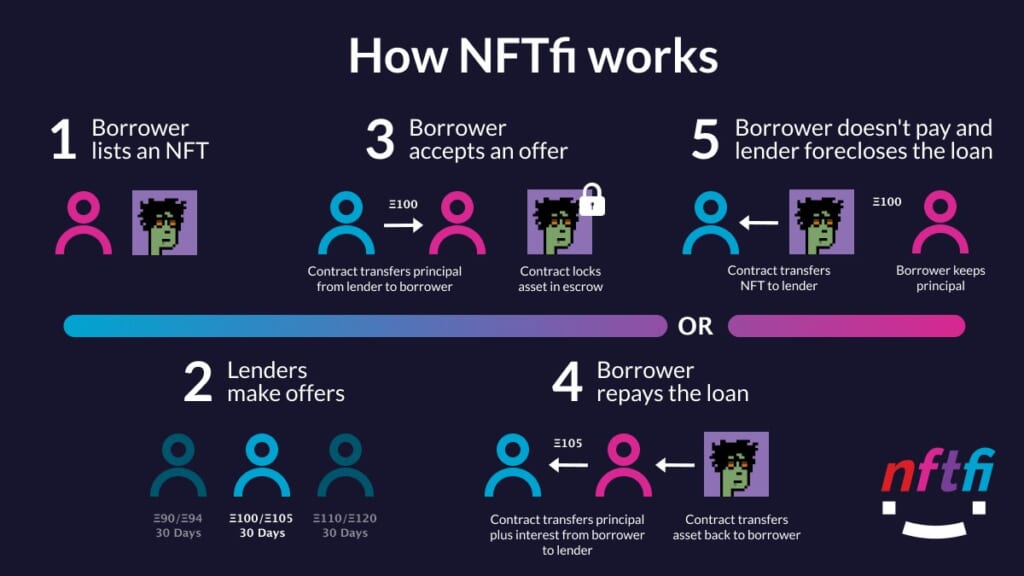

まずNFTレンディングの最も基本的な仕組みを採用するのは、NFTfiやStrip FinanceなどのP2P型のNFTレンディングプロトコルです。これらのサービスでは、はじめに借り手が借入額や金利、期間などを設定します。そしてそれに対して貸し手は条件に合うオファーがあれば、承認し、借り手からの利息収入を得るという貸し手と借り手のマッチングをおこないます。

NFTfiでは1つのNFTを担保に他の資産を借りることになりますが、Arcadeというプロトコルでは複数のNFTを「ラップ」し一つの担保資産として取り扱い、借入を行うこともできます。実際にNFTfiでは、Larva LabのAutoglyph#488を担保とした取引において約140万ドルのレンディングが行われた例がある他、Arcadeにおいても盛んにレンディング取引が行われてきました。

しかしながらこのP2P型レンディングにも、NFTの流動化に関する課題が残されているのです。というのも上述した通り、P2Pレンディングは条件にマッチングする借り手が見つかることを前提にしたモデルとなっているのです。

もちろんブルーチップNFTと呼ばれるようなBAYCやCryptoPunks、Azukiなどの人気NFTプロジェクトであれば借り手は比較的に早くマッチングされることが予想されるほか、上記のプロジェクトへの参入障壁を圧倒的に押し下げていることは間違いありません。しかしながら即時に流動化することができるという視点に立つと未だ不十分という感が否めません。

そしてこの問題を解決したのがBendDAOに代表されるようなPeer to Pool型のNFTレンディングプロトコルです。BendDAOは、上記のようなブルーチップNFTをデポジットすることで即時にフロア価格の最大30%から40%の資産を借り入れることが出来ます。P2P型との大きな違いは直接貸し手と取引を行うのではなく、プールに対してデポジットすることで即時の流動化を可能としているのです。

またPeer to Pool型のNFTレンディングとは仕組みが異なりますが、JPEG’dも即時の流動化を可能にしているプロトコル一つです。具体的な違いとしてはBendDAOがDeFiプロトコルのAaveとするのならJPEG’dはMakerDAOのようなプロトコルになります。MakerDAOがETHやUDSCなど資産を担保に分散型ステーブルコインDAIをミントするように、JPEG’dはCryptoPunksを担保にステーブルコインPUSdをミントすることができるプロトコルです。

Peer to Pool型NFTレンディングプロトコルの課題

ここまで各種NFTレンディングプロトコルの仕組みとその発展を概観してきました。NFTの流動性が問題となっていた当初の時点と比較すればBendDAOやJPEG’dの登場は目覚ましい進展といってよいでしょう。しかしながらこのPeer to Pool型レンディングにおいても問題が発生しています。

具体的には清算機能に関する懸念、NFTの不良債権化が非常に大きな懸念材料となりました。というのもNFTレンディングもAaveやCompoundと同様に清算機能が備わっています。しかしながらこのBendDAOの清算基準が当初の想定よりもずっと甘かったため、こうした懸念が発生しました。

そもそもNFTはFTと比較して流動性が低いため適当な評価額を定めることが非常に難しいほか、多くのNFTがETHやSOLなどの暗号資産建で計算されるため、暗号資産価格とフロア価格の変動という二重の変動を考慮する必要があります。これに加えてこの懸念を引き起こした最大の要因は大きく以下の2点に分けて考えることができます。

まず1点目はBendDAOが清算閾値を高く設定していた点です。BendDAOではその清算閾値を90%に設定しており、これは例えば、10ETHを借り入れていた場合に、最低資産担保価格はおよそ11ETHとなります。TerraショックやThree arrows capitalの破綻以降、NFT市況は大変厳しくなっており担保資産である11ETHのために10ETHと利息を返還するという判断は、全ての借り手にとって合理的とはいえないかもしれません。

2点目は清算オークションにおいて入札を行いづらい状況が醸成されていたということです。具体的にはフロアプライスの95%以上の価格で入札を行う必要があるにもかかわらず、入札ロックアップの期間が48時間と非常に長いことです。これではフロアプライスの下落等々の懸念から入札することが難しいことは想像に難くありません。

今後の進展

まだまだ課題が山積なNFTレンディングプロトコルですが、NFTを担保に資産を借入出来たり、利息収入を得ることができるという点は非常に有用であると考えます。またレンディングとは、若干文脈が異なりますが、最近ではNFTレンタルの分野もその進展を見せており注目度と重要度が上がっていく分野であることは間違いありません。

その一方、未だ顕在化していないリスクとして、Peer to Pool型のNFTレンディングでは流動性のリスクを抱えることやブリッジと同様にハッキングのリスクが非常に大きいことなどは今後注視すべき観点と考えられます。

ディスクレーマー:なお、NFTと呼ばれる属性の内、発行種類や発行形式によって法令上の扱いが異なる場合がございます。詳しくはブロックチェーン・暗号資産分野にお詳しい弁護士などにご確認ください。

【関連記事】イーサリアムとは?特徴・仕組み・購入方法

Fracton Ventures株式会社

最新記事 by Fracton Ventures株式会社 (全て見る)

- Nouns DAOの分裂とは?フォークの経緯とこれからを解説 - 2023年10月11日

- 環境債をオンチェーンで実現するプロジェクトとは? - 2023年10月6日

- 環境に悪いとは言わせない、ビットコインマイニングの現状 - 2023年10月4日

- ReFiを支えるインフラについて - 2023年9月13日

- NFTとAIのシナジーとは?最新技術の共演が拓く可能性と事例の紹介 - 2023年9月11日