筆者は前職で仮想通貨取引所でトレーディングに携わりました。以前は3メガ系証券会社で外国為替のスポット、フォワードトレーディング、そしてEM通貨建(トルコリラ、南アフリカランド、インドルピー、ブラジルレアル等々)クレジットトレーディングを行っており、世界経済の分析をしながら日々マーケットと対峙していました。

ファイナンシャルプランナーの資格も保有しており、仮想通貨トレードで稼ぐ個人投資家から相談を受けることが多いのが税金の問題です。特に、海外の仮想通貨取引所を利用している場合に、個別の取引まで細かく確定申告しなくても大丈夫なのでは?と考える方は一定数いらっしゃいます。ここでは、仮想通貨の税金について簡単に解説したいと思います。

目次

- 日本の税制の基礎知識

1-1. 仮想通貨の税金区分

1-2. 移動平均法と総平均法

1-3. 仮想通貨で取引・決済した場合にかかる税金

1-4. ビットコイン/アルトコインの交換時の課税 - 海外仮想通貨取引所を使うと税金を払わなくて良い?

2-1. 海外の仮想通貨取引所を利用すると税金はどうなるのか

2-2. FATF(金融活動作業部会)主導の規制体制

①日本の税制の基礎知識

2017年にビットコインに大きな注目が集まり、バブルの様相を呈したことは皆様の記憶にも新しいかと思います。しかし、2018年1月頃から雲行きが怪しくなり、夏場にかけて一気に大幅下落を見せました。2017年に上げた利益をそのまま2018年に投じていたために、資産価値の下落によって税金が払えなくなった投資家も多かったようです。

2017年12月に国税庁は、仮想通貨で得た利益は「雑所得」に分類されるという見解を発表し、計算方法や課税対象となる行動を指定しました。仮想通貨は保有しているだけでは税金が発生しませんが、売買や交換、商品決済など、一定の条件を満たした時に税金が発生します。それでは、仮想通貨の税金発生地点に関して詳しく説明していきます。

1-1. 仮想通貨の税金区分

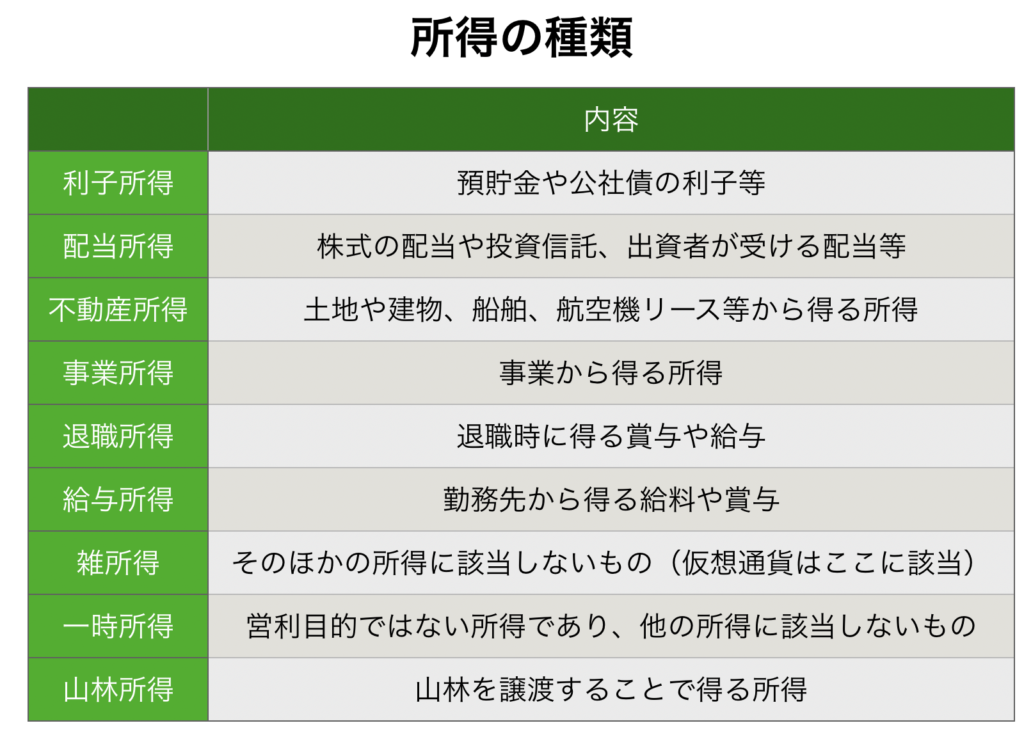

まずは所得税の基礎知識を簡単に解説しましょう。所得税はその性質に応じて以下の10種に分類されます。

【引用元】:国税庁 「No.1300 所得の区分のあらまし」

仮想通貨の取引などで得た利益は「雑所得」に分類されています。仮想通貨の売買で20万円以上の利益が発生した場合、この利益分が雑所得として課税対象となります。学生や主婦などで被扶養者の方は33万円以上の利益が発生すると課税対象となります。

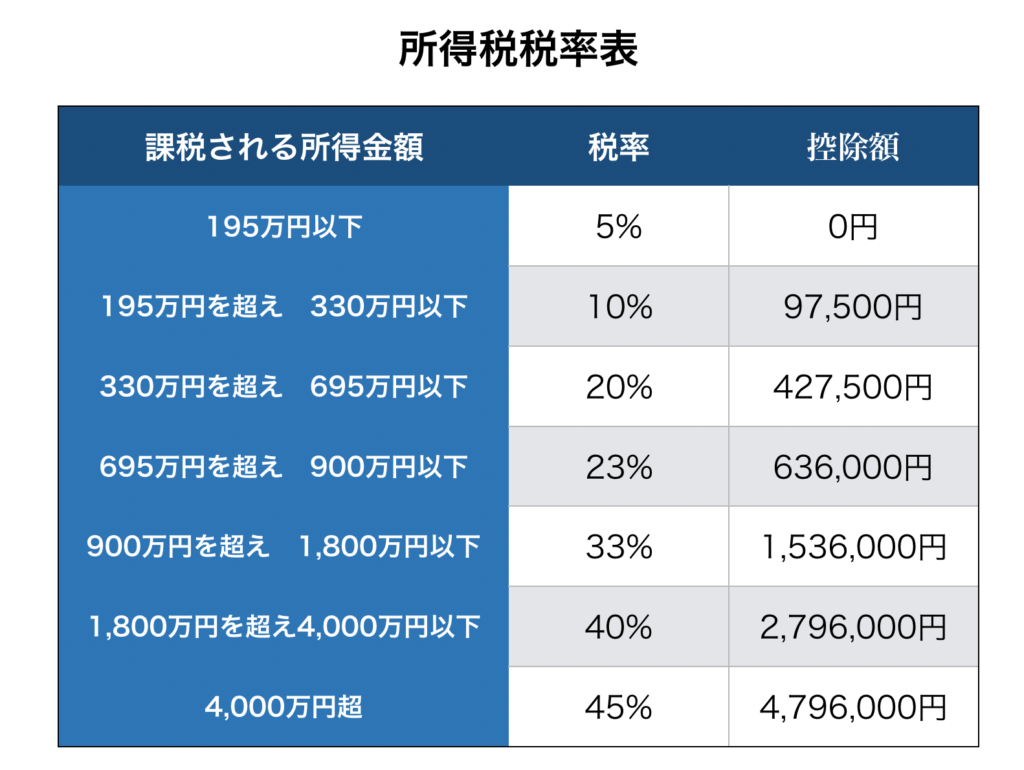

仮想通貨が該当する雑所得は「総合課税」の対象となっており、給与所得などほかの収入と合算した額に応じて税率が決まります。つまり、先ほどの表にある様々な所得と合算して課税所得額を算出し、税率をかけ合わせて計算することになります。

所得税は、収入が増えれば増えるほど支払う税金も多くなる「累進課税制度」となっています。つまり、仮想通貨の利益が大きくなるほど所得税は大きく増加し、最高税率最高で45%(住民税・復興特別所得税を含めると約55%)の所得税が課されます。

一方、株式投資は譲渡所得であり、外国為替証拠金取引(FX)は雑所得に分類されます。この2つは「申告分離課税」と呼ばれ、他の所得と分離して一律20.315%の税率で税額が算出されます。

雑所得であり総合課税に分類される仮想通貨の方が、大きな利益を出した場合に圧倒的に多額の税金を支払うことになります。

【引用元】:国税庁 「No.2260 所得税の税率」

1-2. 移動平均法と総平均法

それでは、仮想通貨の損益にかかる計算方法を解説します。計算方法には「移動平均法」と「総平均法」の2つがあり、利益申告にはこの2つのどちらかで計算することになります。

まず移動平均法とは仮想通貨を購入する度に、取得価額を算出する方法です。売却時において、直前までの取得価額との差額が所得金額となります。

一方、総平均法は一年間の取引金額から取得単価をまとめて計算する方法です。まず、一年間の総購入金額を購入数量で割って取得単価を計算します。そして、期間内の売却金額から(取得単価×売却数量)を差し引くことで、所得金額を計算します。

一般的には総平均法の方が簡単で利用しやすいので、総平均法を利用する方がベターでしょう。

1-3. 仮想通貨で取引・決済した場合にかかる税金

ビットコインは2017年4月の資金決済法の改正により決済手段の1つとして認められました。ビットコインで何かの商品を購入した場合、その間における値上がり部分は利益確定されたものとして課税対象となります。

1年前に1BTC=100万円として、商品購入時の1BTCの価格が150万円だったとすると、50万円部分は利益確定して商品を購入することになるためその部分に対して課税されることになります。

1-4. ビットコイン/アルトコインの交換時の課税

海外の仮想通貨取引所を利用する際に、日本の仮想通貨取引所でBTCを購入⇒BTCを海外取引所に送金⇒BTCでアルトコインを購入する、といったケースはとても多くあります。

ここで注意すべきは、ビットコイン/アルトコイン間のトレードが課税となる場合です。仮想通貨同士で取引した時、「保有している仮想通貨を売却して日本円で他の仮想通貨を購入した」のと同じ扱いになります。特定の方法に言及することは避けますが、計算方法は多岐にわたるため、ある程度利益が出ている場合は仮想通貨に強い税理士に相談した方がベターといえます。

②海外仮想通貨取引所を使うと税金を払わなくて良い?

2-1. 海外の仮想通貨取引所を利用すると税金はどうなるのか

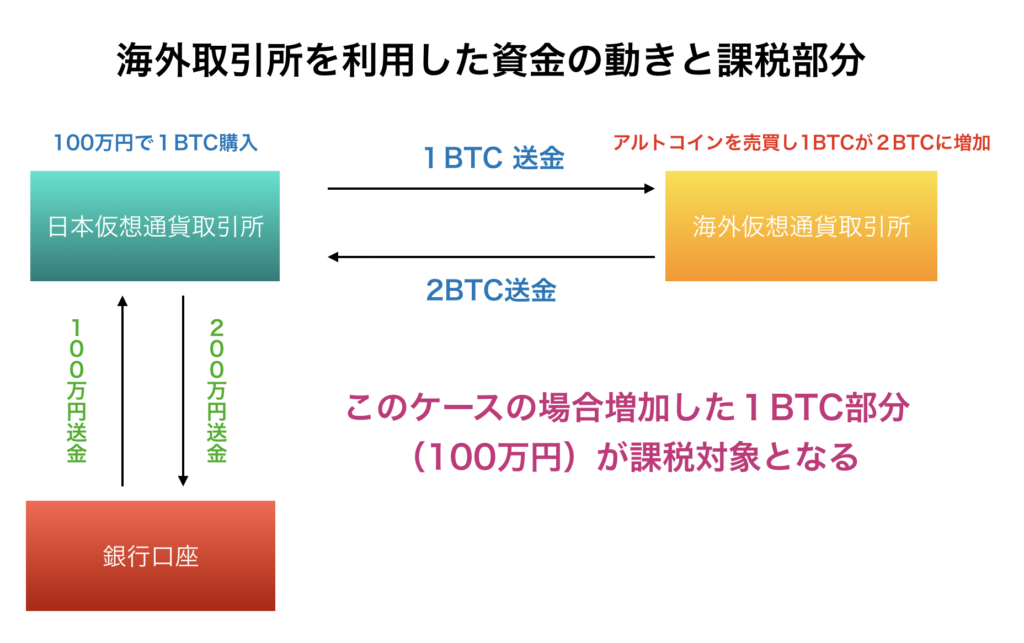

日本の税制を簡単にご説明したところで、本題である「海外の仮想通貨取引所を利用すると税金はどうなるのか?」という点について説明したいと思います。率直に申し上げると「課税対象となる」というのが結論です。

まず海外仮想通貨取引所に1 BTCを送金し、アルトコインのトレードでBTCの保有枚数を倍増し、2 BTCを日本の仮想通貨取引所へ送金し、日本円に換金したとします。資金の動きは下記の図のようになります。

当初、仮想通貨取引所に入金をした時点と、増えたBTCを日本円に換金した時点では、保有資金が増加していることになります。ここで上乗せされた利益部分に対して課税されることになります。

仮想通貨取引所は国税庁等の調査に協力する義務があり、個別の取引明細も日々提出しています。特に1000万円以上の送金に関して、外国為替(ドルや日本円等法定通貨)のルールと同じ義務が定められており、必ず毎日報告しなければなりません。大口の入出金に関して常にトレースされているため、逃れることは出来なくなっています。

しかし、仮想通貨の特性のために、税務署や国税庁にとって調査が困難となる部分があります。例えば海外にはメールアドレスだけで利用できる仮想通貨取引所があります。そこへBTCを送り、そこからEコマースに決済代金として送金される等のケースです。

メールアドレスだけで取引が可能なBTCウォレットを経由して送金されると、資金の行方がつかめなくなります。海外の仮想通貨取引所でトレードで資金を失ったのかもしれないし、決済代金として送金されたかもしれません。そもそも、海外の仮想通貨取引所は日本の税務署や国税庁の管轄外、明細を提出する義務はありません。あくまで協力ベースで、ケースバイケースで調査に対応しています。

2-2. FATF(金融活動作業部会)主導の規制体制

こうした課題は近い将来解決されるかもしれません。2019年10月28日から東京で開催予定の「FATF第4次対日相互審査」のために来日するFATF(金融活動作業部会)は、「トラベルルール」というウォレット口座に個人情報を紐づけて管理する規制を勧告しており、個人情報が紐づいたウォレット口座にしか送金できない仕組みを作ろうとしてます。従来の金融機関と同等のAML/KYCによって、仮想通貨の秘匿性が失われ、一部では利用者減少につながるとも指摘されています。

仮想通貨取引所で行った取引は全て課税対象となるのが結論です。しかし、まだ規制に穴があるのが現状で、国税庁や税務署は「きっちりと税金申請を行っている投資家はあまりいない」と考えています。現在は規制管轄が異なるため調査権限がない部分がありますが、FATFがグローバルな規制環境を構築しようとしています。この期に及んで、税金を逃れようとするのは賢明ではありません。「節税」は問題ありませんが、脱税」は犯罪です。

税金も重要ですが、税金のために利益を出すということ自体が難しいマーケットです。別の記事では利益をあげるために様々な取引方法や考え方をご紹介しています。まずは取引方法を身に着けて、稼ぎ、適切な方法で税金を支払いましょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日