今回は、Liquidity Miningが暗号資産界隈に与えた影響について、信玄氏(@shingen_crypto)から寄稿していただいたコラムをご紹介します。

目次

2020年の夏は暗号資産、ブロックチェーン界隈にとってDeFiブームの夏だったといっても過言ではありませんでした。非常に多くのプロジェクトや取引所がDeFiを謳って顧客の奪い合いをしており、そこで最も扱われた手法がLiquidity Miningという手法です。

Liquidity Miningとは、DeFiのサービスやトークンに対して交換やレンディングの為の流動性を提供する事を指しており、以前の記事でCompoudを例としてその仕組みを説明しています。そしてLiquidity Miningと、前回の記事でも解説したUniswapの様なAMM型DEXの組み合わせによりここ数ヶ月でDEXの取引量は凄まじい上昇を見せており、Uniswap単体でも米国最大の取引所であるCoinbaseに匹敵する出来高で推移しています。

更に出来高の増加だけでなく、取引所側の新規銘柄上場アクションについても大きな変化が見られており、特にその傾向はBinanceやFTXを始めとした無国籍取引所では非常に顕著です。

DEXの出来高上昇とその影響

Uniswapの様なDEX自体は2年近く前からあったのに何故こんな状況になったのでしょうか?きっかけはCompoundのLiquidity Miningで配布されたCOMPトークンである事は間違いありません。

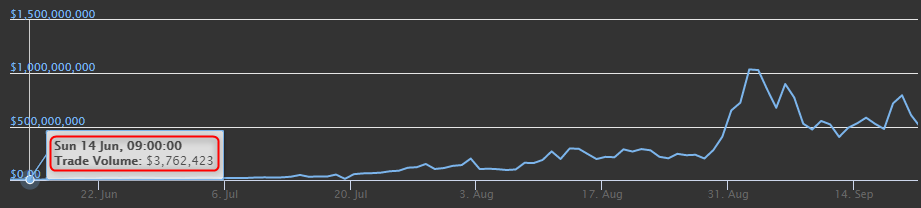

上のチャートはUniswapの出来高を表していますが、左端はCOMPトークン配布が開始された2020/6/15直前となっています。この翌日からCOMPトークンの配布とUniswapへの放流が始まり一気に出来高が増加しました。そしてその後、8月末にYAM(芋)とSushiswap(寿司)を代表とした食べ物系のLiquidity Miningにより一気に投機熱が高まり、COMP以前と比較すれば僅か2ヶ月の間にピークでは300倍近い出来高を達成した事になります。

Compoundが配布するCOMPトークンが起こした潮流は、2017年のICOブーム、2019年のIEOブームとは異なる新しいものでした。Compoundは当時既に1年半以上という稼働実績と十分な実需があり、a16zをはじめとした有名VC達のバックアップも有る様な有望プロジェクトだったのですがが、そこがトークンを”配布”しはじめた事で、それを入手するにはCompoundの利用者として貢献するか、Uniswapで売買するしかないという状況もあってDEXでの売買が非常に活発になりました。

つまり、今までは人気トークンを売買するにはICOやIEOに参加し、取引所で売買するのが通常だったのに、誰でも自由にトークンを上場出来るUniswap等のDEXでは取引所の上場を待つ必要が無いのです。

こうなると取引所側も黙ってはおらず、BinanceやCoinbaseも含め殆どの取引所が次々にCOMPトークンを上場させました。そしてCOMP登場以後は有名取引所への上場ハードルが非常に下がり、むしろ先を争って流行りの新トークンを上場させる様になりました。最も顕著なのはUniswapが配布したUNIトークンで、凄まじい数の取引所がUNIトークン発表と配布直後から数時間で上場をさせました。無国籍取引所のみでなくCoinbaseまでもが上場させた事が非常に印象的です。

Curveの成長と取引所側のステーブルコイン取り扱いの変化

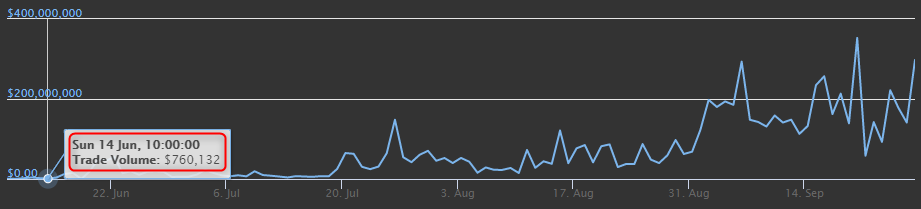

上記はステーブルコイン同士やBTCペッグトークン同士の交換を低い手数料で行うDEXであるCurveの出来高推移です。やはりこちらもCOMPトークン配布を皮切りに出来高推移が一気に増えています。

しかし何故ステーブルコイン同士の交換やWBTCとRenBTCの様な、ほぼ同価値のトークンを交換する需要がこんなに出ているのでしょうか?

理由はDeFiのプラットフォームによって使えるステーブルコインの種類が異なったりする為だったり、同じステーブルコインでも価値が上下する為です。特に合成資産として他のトークンを担保に生成されるDAIは、DeFi上では色々なところで利用されるシーンが多い事に対して発行上限が設けられている為に供給を需要が上回る=価格が上乖離する事も頻繁にある為、Curveはそれらを利用したアービトラージ場としても使われています。

そして取引所側でも以前はUSDTのみ、というところが多かった頃と現在では状況が大きく異なりUSDCやDAIをはじめとして様々なステーブルコインを取り扱い、またステーブルコイン同士の取引ペアを用意するところが増えてきました。ステーブルコインにおいてもDeFi側の影響が取引所側にも波及した結果と言えるのではないでしょうか。

Liquidity Miningが全体に与える影響

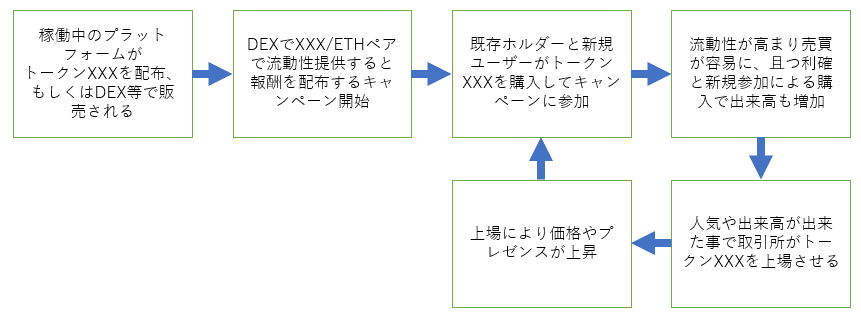

上記で挙げた様に2020年のDeFiブーム以降では新規トークンがまずDEXに上場されて、有望銘柄であれば後追いで取引所側が先を争い上場させる状況になっており、DEX側が何故これだけの勢いを持っているかと言えばLiquidity Miningという仕組みが非常に大きな役割を持っています。

上記はそういった流れを表した一例です。ここではプラットフォームとはUniswapやCompound、Curveの要はものを指していますが、中には稼働中の人気サービスをそのままコピーして少し改変した様なものも溢れており、それでもトークンには価格がついてそれなりの人気が出るケースもあります。

更にこうしたLiquidity MiningではDeFi系トークンを互いにLiquidity Mining用トークンとして利用できるケースがあります。これは何故かと言えば新興プラットフォームが他の類似プラットフォームから顧客を奪う為に色々なトークンを使ったLiquidity Miningキャンペーンを行う為です。

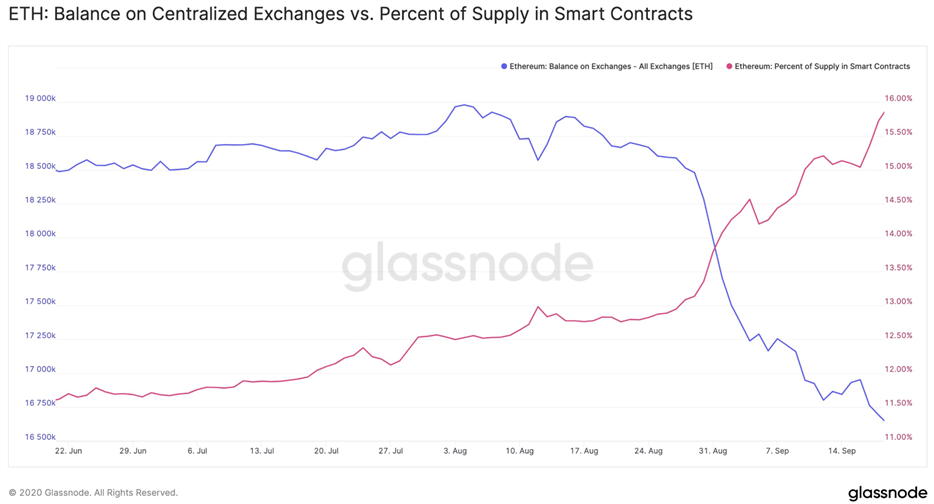

こうしてDeFi系トークンの需要が取引所ではなくDeFi上で増していく様な状況が産まれ、ユーザー達は様々なDeFi系トークンを金利や流行に応じて売買し、流動性提供しながら運用する様になりました。そういった意味で最も利用されるのはETHとUSD系ステーブルコインです。上記のチャートを見ると取引所に置かれていたETHがDeFi上のスマートコントラクトへ移動している様子、つまりDeFiに対するユーザーの関心の高さが伺えます。

取引所が行うCeDeFi戦略

上記の図はICOブームの2017年から2020年までのトークン配布と販売、そして取引所上場や売買の変化を描いたものです。2017年から2019年までは常に取引所の上場があってこそ、流動性を伴う売買が出来た為に取引所が常に中心的存在でしたが、2020年ではDEX上でIDO(Initial DEX Offering)やLiquidity Miningによる配布が行われると、既にそこで流動性を伴う売買可能な状態である為に取引所は後追いになる様な状況が伺えます。

こうして取引所は新興銘柄の上場先や売買の場としての価値を毀損され、更にLiquidity Miningによる収益機会という強みをDeFi側が持った為、特に法定通貨入出金(Fiat Gateway)を持たない無国籍取引所は将来的に立場が危うくなる事が考えられます。

そんな状況に対して取引所側も手を拱いて見ている訳はなく、直接DeFiを使えないユーザーや高騰したネットワーク手数料が厳しい小口ユーザーや取引所トークンホルダーに向けた囲い込みを開始しました。

こうした戦略はCeDeFiと呼ばれ、これを率先して行っているのがBinanceやOKExです。彼等は取引所内で預かるユーザー資産を更にLockさせて取引所がLiquidity Miningを代行したり、他にも取引所内部でCurveの様なユーザーが預けたステーブルコイン同士をスワップするサービスを出したり、取引所トークンを取引所内部で保有する事に対して報酬トークンを配布したりと様々な対策を講じています。

更にBinanceはEthereumをコピーしてBinanceが管理するチェーンのBinance Smart Chain(BSC)を作り出しました。Ethereumの汎用WalletであるMetamaskを使ってBinance経由でBSC上に様々なトークン(BTC,ETH,XRP,BCH,LTC等)を持ち込む事が可能でそこにはEthereum DeFiからコピーした運用先を用意するという手法です。ガス代(ネットワーク手数料)が高騰するEthereumに対抗して、小口ユーザーやEthereum DeFiでは取り扱いの無いXRPやBCH,LTCホルダー達を取り込むという狙いでしょうか。

まとめ

DeFiの与えた影響はその中のみに留まらず、多くの取引所も含む暗号資産界隈全体に影響を与えています。特に2017年頃のICOプロジェクトと取引所の関係を知っている方であれば、たった数年でこれだけ力関係が変化した事の凄まじさが感じられるのではないでしょうか。

他にもDeFiのプラットフォーム自体が収益を産み出し、更にそれを貢献者に配布する構造が産まれた事から、ICOも無くVCからの出資も無く、コミュニティドリブンなプロジェクトも産まれて来ています。これらはフェアローンチ系プロジェクトとして種別されており、代表例としてはYFIトークンを持つYearn Financeが顕著です。

勿論こうした好例のみでなく、バブル相場に便乗した詐欺プロジェクトやセキュリティ的な問題からの事故も発生したり、異常な金利とリスクの見えにくい構造に釣られて相場に振り回されるユーザーも沢山出ており、良い面だけという訳ではありません。

それでも長い目で見れば選択肢が増える事や、VCや取引所に偏っていた力関係が分散する事は望ましく、それらに依存せずとも様々なサービスが成立するというのは素晴らしい進化なのではないでしょうか。中期的に見れば過熱した相場が落ち着く事で異常な金利も下がり、乱立したコピー製品も淘汰されて本物が生き残るというタイミングはそう遠くないかもしれません。

信玄

最新記事 by 信玄 (全て見る)

- 【特集コラム】多彩なNFTの種類や用途についての紹介 - 2021年11月25日

- 被害が相次ぐBSCで今何が起きているのか?DeFiプロジェクトの脆弱性を考察 - 2021年6月2日

- 暗号資産におけるカウンターパーティリスクの紹介 - 2021年3月4日

- 【特集コラム】ブロックチェーンのオラクルとは - 2020年12月3日

- 【特集コラム】ブロックチェーンゲームとNFT資産の現況 - 2020年11月2日