証券会社を経て、暗号資産(仮想通貨)取引所でトレーディング業務に従事した後、現在は独立して仮想通貨取引プラットフォームのアドバイザリーや、コンテンツ提供事業を運営する中島翔氏のコラムを公開します。

目次

暗号資産の市場に、徐々に機関投資家が参入してきた中で、現物(スポット)に加えてデリバティブ市場の取引量が増加しています。先物やオプション取引を行うデリバティブ市場では、取引量やポジション量が拡大しており、現物資産に対する影響力の面で無視できない規模となってきました。

ここでは投資初心者が理解しやすいように、オプション取引について簡潔に説明していきたいと思います。オプション取引の用語や詳しい解説は割愛しますので、気になる方はご自身で勉強して頂くようお願い申し上げます。

①オプション取引とは

オプション取引とは将来の期日で決まった価格を売る権利や買う権利を売買する市場です。

例えば、「2020年12月31日の時点に12,000ドルでビットコイン1 BTCを買う権利」を購入したとします。そして、期日にビットコイン価格が13,000ドルまで上昇した場合、12,000ドルで買う権利を行使することで、1,000ドルの利益を享受することができます。このオプションの売り手は1,000ドル分損をすることになります。これがオプション市場の仕組みです。

オプション市場のポジション動向をチェックすると、市場参加者がビットコインの将来価格をどのように見ているか把握できます。投資家が重要な水準と考えている価格帯で取引量が増えるので、ポジション量をチェックするだけでも大局観やトレンドを把握することができるのです。それでは実際にチェックしてみましょう。

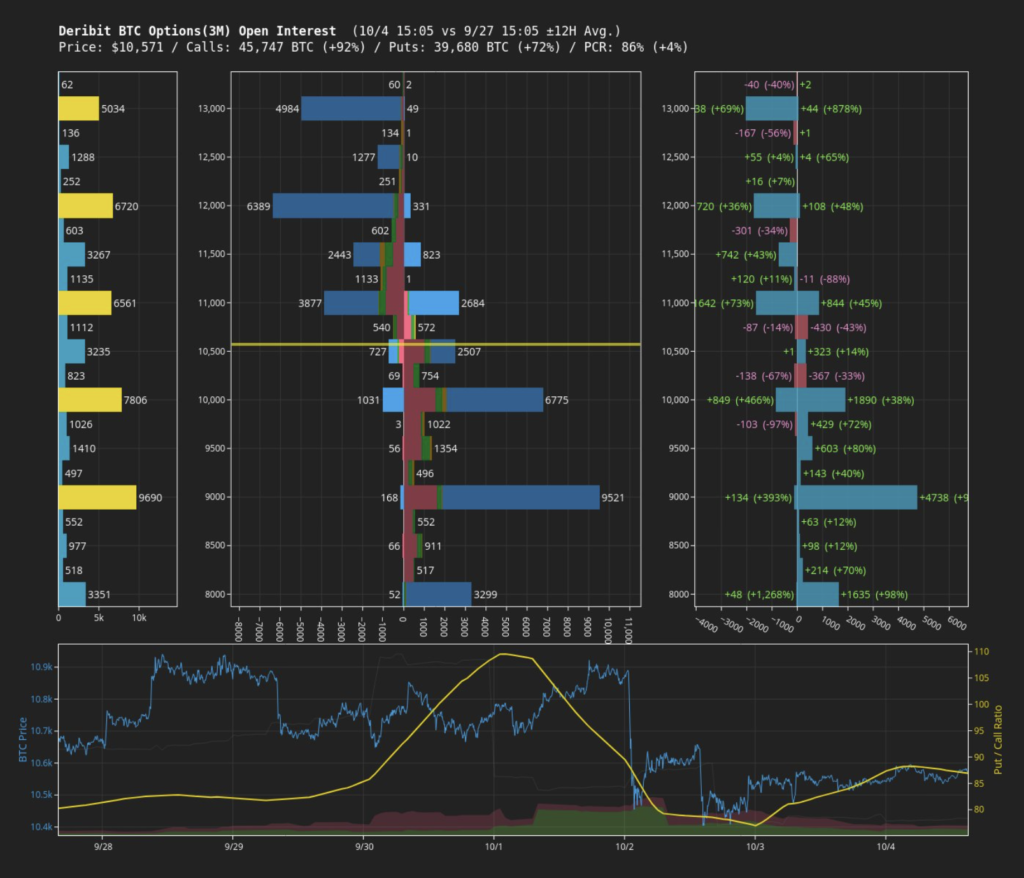

下記はTwitter上で「BTC情報アラート」と呼ばれるアカウントが配信している情報です。

真ん中の両サイドに伸びている棒グラフをご覧ください。これはオプション市場におけるポジション量の積み上がり方を表しています。

真ん中の両サイドに伸びている棒グラフをご覧ください。これはオプション市場におけるポジション量の積み上がり方を表しています。

価格別のポジション量を見ると、節目と思われる価格帯にポジション量が積み上がっているのがわかるでしょう。上記では12,000ドル、10,000ドル、9,000ドルあたりが重要なポイントとなっています。

それでは、オプション市場のデータからどのような予想を立てられるかを解説します。

②オプション市場で重要な「マグネット効果」とは

オプション市場では「マグネット効果」と呼ばれるものがあります。これは権利行使価格(「ストライクプライス」と呼ばれる)に近づくに連れて、巨大ピンのある価格帯に価格が推移しやすい現象です。

例えば、12,000ドルの行使価格にポジションが積み上がっている時、現物価格が11,500ドルを超えていると仮定しましょう。

オプションを12,000ドルで売っていた場合、価格が上昇して12,000ドルを超えてくると買い手が権利を行使し、オプションの売り手に損失が生じます。そのため、オプションの売り手は現物市場でロングポジションを作り、オプションのポジション分のリスクヘッジをすることになります。

12,000ドルまで価格が到達した時に、リスクヘッジのために現物市場で1BTC分ロングしたとしましょう。価格が13,000ドルまで上昇すると、オプション市場では−1,000ドルの損失が発生しますが、現物で1,000ドルのプラスが発生するため、収支は0に相殺できます。

つまり、オプションの期日に近づくと、オプションの売り手が「リスクヘッジの買い」を入れてくるため、価格が行使価格に近づきやすいのです。

また、行使価格を超えて12,300ドルになった場合、今度はオプションの買い手が「現物の売りポジション」で動き始めます。

オプションの種類は2つあり、権利行使期間の満期時だけに権利行使できるものを「ヨーロピアンタイプ」と呼び、権利行使期間のいつでも権利を行使できるものを「アメリカンタイプ」と呼びます。アメリカンオプションは自由な分、オプション購入コスト(プレミアム)は割高になります。そのためヨーロピアンタイプを取引しているプレイヤーがほとんどです。

先ほどのケースで、一時的に12,300ドルまで上昇したとしても、行使日に価格が12,000ドル以下に戻っていた場合、オプションの買い手の利益は0です。そのため、オプションの買い手は12,300ドルに到達した時点で、利益確定のためにショートポジションを構築します。

例えば、「1BTCを12,000ドルで買う権利」を保有し、価格が12,300ドルまで上昇した場合、0.5BTCのショートポジションを作ることで、価格が12,000ドル以下に下落したとしても、0.5BTC×300ドル分の利益を確保できます。

また、期日前にこのショートポジションを買い戻し、再度上昇したらショートポジションを作り直す、という具合に、オプションのポジションを軸とした複数回の取引が可能となります。

つまり、行使価格からある程度乖離すると「買い・売りのフロー」が出てくるため、結局は行使価格に吸い寄せられるということです。これがオプション市場のポジション量をチェックする理由であり、機関投資家や大口投資家が注目しています。

③行使価格の手前で発生するフロー

オプション市場では「マグネット効果」の他に、「バリア」と呼ばれるフローが存在します。

例えば12,000ドルのポジションが積み上がっている場合、手前の11,990ドル付近で大口が売りフローを入れてくる場合があります。12,000ドルに到達すると損失が出る投資家が、無理やりにでも価格を下落させようとショート(空売り)をしているのです。

これがバリアと呼ばれる動きです。しかし、バリアは諸刃の剣です。元々オプションで売っているにもかかわらず、先物や現物でショートを構築するため、リスクを高めます。バリア目的の防戦売りが失敗すると、買い戻しを余儀なくされます。12,000ドルを超えると損切りの買い戻しが一気に出てくるため、価格が大きく上昇しやすくなります。

こうした損失確定の買い戻しが終わると、オプションの買い手による利益確定の売りが入り、結局は巨大ピンへと収束する傾向があります。

マグネット効果とバリアの2つの動きを抑えるだけでも、オプション市場の理解に役立つでしょう。

④オプション市場は参考としてチェックすること

筆者はオプション市場のマグネット効果を利用して短期トレードをすることが多いです。

その他にも、トレンドや節目が視覚的に理解できるため、現在のマーケットのセンチメントや、トレンド等を理解するための一つの材料としてオプション市場を日頃からチェックしています。

現物や先物市場と比較すると暗号資産のオプション市場はまだ取引量が小さいため、現物価格にどのくらい影響するのか未知数な部分もあります。しかし、オプション市場は堅調に伸びているので、今のうちから慣れておくことで将来的にトレードの有用な判断材料になると考えています。

オプション市場は奥が深いものでまだまだ色々な見方ができると思います。気になる方は是非勉強してみて下さい。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日