昨日のマーケットは今夜のFOMCを前に0.75%の利上げを可能性を織り込む動きが強まったことから、米国債金利が再度上昇し、米ドル高が進行。株式市場は短期的な買い戻しが入っている場面もあったが、総じて上値は重い展開。前日の下げ幅も全く回復することができず、この水準でFOMCを迎えるだろう。

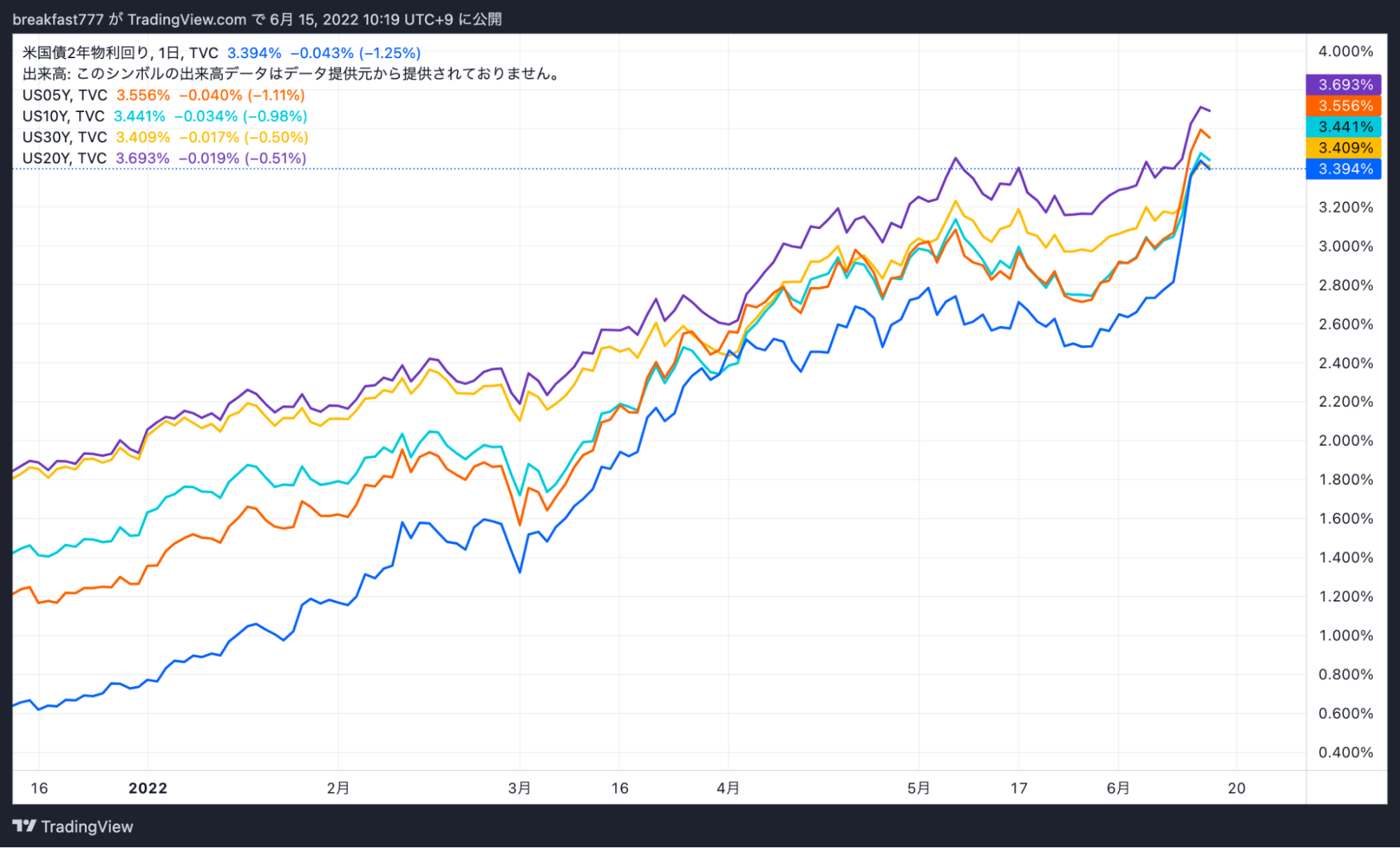

足元の金利の動きを見ると、2年債金利を中心に大幅上昇しており、昨日発生した2年10年の逆イールドは一旦解消されているが、これが再度逆イールドになる可能性はあるような水準。

また20年債金利が30年債金利を上回っており、長期債が金利上昇しているものの当然金利の上昇幅というのは限定的な推移が続いている。

トピックとしては昨日、日銀が指値オペを増額して5,000億から8,000億と増額で買い入れオペを行っており、一旦は緩和姿勢を維持した格好となっているが、足元のドル円の水準には警戒感が広がっている。ヘッジファンド勢は日本国債をショートで大量に攻めてきており、現在の日銀が行っているイールドカーブコントロールは維持不可能と見ている向きが多い様子。

イールドカーブコントロールを諦めた場合は一旦円高圧力が加わる可能性があるだろう。また政府高官からは様々に円安警戒発言が出てきているため、口先介入をさらに強める場合は単独介入の可能性も出てくるため、ドル円をロングにしている人たちは注意しておきたいか。ここを突破してくると1998年につけた147円台が次の上値となってくるため、真空地帯に入っていることから、FOMC後の動きには注意したい。

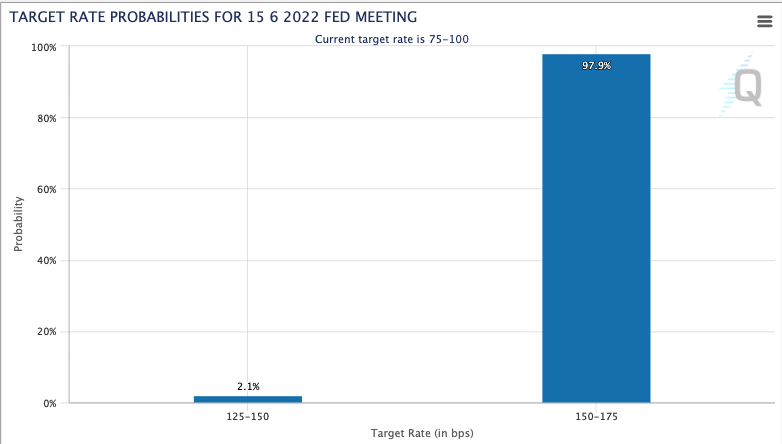

本日のFOMCは0.75%の利上げを完全に織り込んでいるため、0.5%の場合は織り込み度合いからすると米国債金利は低下となり、米ドルは一旦売られる展開を予想している。(現在0.75%-1.00%だが画像では既に1.50%-1.75%の確率が高いことがわかる)

長期的に見れば来年末の政策金利の予想は足元利下げを行っているという予想の数値となっているため、足元は完全に景気がいい利上げではないことをしっかりと金利で表しているような予想となった。

仮想通貨市場は一昨日のセルシウスショックからの急落が継続しビットコインは一時20,000ドル台へ、アルトコイン市場も下落基調が継続。

一方でNFT市場はフロア価格が上昇してきており、NFT市場の売買高は増加している様子。その他、ステーブルコインのUSDDが1.00から乖離していたりとステーブルコインに対しての信用不安が高まっていることも動きとしてはチェックしておきたいところ。

ビットコインはまだ下落するとの予想が増加してきているが、材料を見る限り上昇するような材料が全く出てこないため、買うに買えない状態が続いている。マイクロストラテジーのCEOは財務面で問題がないことを強調するコメントを出しており、またNexoはセルシウスのように心配はないというような内容を出していたりと足元説明を求められている企業が増えてきている状況。

ポジションはドル円のショートは引き続き保有しており、NASDAQとS&P500指数は昨日利益確定済となっており、中国A50ロングは保有している。

【関連記事】ビットコインとは?特徴・仕組み・購入方法

仮想通貨取引を始めるなら

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日