一般社団法人カーボンニュートラル機構理事を務め、カーボンニュートラル関連のコンサルティングを行う中島 翔 氏(Twitter : @sweetstrader3 / @fukuokasho12))に解説していただきました。

目次

- ESG債とは

1-1.ESG債の基本概要

1-2.ESG債が注目されるわけ - ESG債の市場動向

2-1.世界のESG債発行状況

2-2.日本国内のESG債発行状況 - ESG債発行のトレンド

3-1.ESG債発行の区分別動向

3-2.ESG債の発行金額と使用用途の詳細分析 - グリーンボンド(環境債)の発行事例

- まとめ

最近、社会的に「SDGs(持続可能な開発目標)」という概念を日常生活で目に触れる機会も増えてきています。この流れを受けて、ESG債への注目が高まっています。

ESG債とは、環境改善や社会貢献を目指す「グリーンプロジェクト」に資金を供給するための債券を指します。投資を通じて、環境や社会問題の解決に貢献することができるため、その発行量は年々増加傾向にあります。

この記事では、ESG債の発行トレンド、その動きや具体的な発行例を詳細に解説します。

1. ESG債とは

1-1. ESG債の基本概要

ESG債は、環境の改善や社会貢献を目的とするプロジェクトに資金を提供する債券です。一般の債券とは異なり、資金の使い道、プロジェクトの選定と評価のプロセス、資金の管理方法などを投資家に公開することが推奨されています。また、これらはしばしば外部の評価機関によって認証されます。

資金の目的によって、「グリーンボンド(環境債)」、「ソーシャルボンド(社会貢献債)」、「サステナビリティボンド(環境および社会貢献債)」などに分けられます。それぞれの債券の特徴は以下の通りです。

・グリーンボンド(環境債)

これは、太陽光発電などの再生可能エネルギー導入、廃棄物管理、水資源の保全、生物多様性の維持など、環境に関わるプロジェクトへの資金調達を目的とした債券です。

・ソーシャルボンド(社会貢献債)

貧困対策、人材育成、インフラ整備など、特に開発途上国の社会問題解決に向けた資金調達を目的としています。

・サステナビリティボンド(環境および社会貢献債)

環境問題と社会問題の両方に取り組むプロジェクトへの資金を供給する債券です。

・サステナビリティ・リンク・ボンド

2020年に登場した比較的新しいタイプの債券で、発行企業が設定したサステナビリティやESG目標の達成度によって、財務的または構造的な変更が生じる可能性のある債券です。

・トランジション・ボンド

2021年に発行が始まった新しい形式の債券で、二酸化炭素排出量の削減など、低炭素社会へ移行(トランジション)するためのプロジェクトを資金使途とする債券のこと。

1-2. ESG債が注目されるわけ

これまでは、投資先の価値を測る材料として、主にキャッシュフローや利益率などといった定量的な財務情報が参考にされてきました。

しかし、最近では投資家の投資に対する姿勢が大きく変わってきています。具体的には、環境問題や社会問題に対して会社がどのような取り組みを行い、どのような事業を展開していくのかということに注目が集まっているのです。つまり、非財務情報である「環境(Environment)」、「社会(Social)」、「ガバナンス(Governance)」=「ESG」の要素を考慮する「ESG投資」がますます盛り上がりを見せており、これを投資基準とする投資家が増加しているというわけです。

近年は「SDGs(持続可能な開発目標)」の考え方などが広く普及しており、環境や社会に配慮された事業やサービスが消費者から非常に選ばれやすくなっています。そのため、こうした取り組みを行っている企業には消費者が集まりやすく、より高い成長性が期待できると考えられているのです。

こうした流れから、企業はESG債を発行することによって、未来を見据えたサスティナブルな会社経営を行っているとアピールできるほか、投資家はこのような企業に投資することで、資産形成を行いつつ間接的な社会貢献ができることから、より意義のある投資ができると注目を集めています。

2. ESG債の市場動向

2-1. 世界のESG債発行状況

世界におけるESG債の累積発行額は、2023年6月の時点ですでに4兆ドル(約560兆円)台を突破したことが報告されています。3兆ドル台となったのが2022年7月のため、およそ11カ月ほどで1兆ドル分を積み上げたことになるということです。その内訳としては、グリーンボンドが2.5兆ドルで過半数となるおよそ60%を占めており、次いでソーシャルボンドとサステナビリティボンドがそれぞれ17%、16%となっています。

ESG債市場は、2022年はアメリカを中心とした金利引き締めが継続する中、債券市場全体の発行減の影響などを受け、2011年以来、初となる前年比2割近い減少となりました。しかし、2023年に入ってからはグリーンボンドを筆頭に再び発行が増加傾向となっており、年間を通しても過去最高の発行額を達成する可能性があると言われています。イギリスの「Field Gibson Media」によって運営されているメディア「Environmental Finance」の公表によると、ESG債市場が累計で1兆ドルに到達したのは2019年末のことで、2007年に最初のグリーンボンドが発行されてからおよそ12年以上の年月を費やしたにも関わらず、その後は発行のペースが急速に上昇し、1年半で2兆ドル、1年で3兆ドルを達成するなど、急激な成長を遂げているということです。そして、今回は1年未満での4兆ドル台に乗せるなど、増加のピッチがますます高まっている状況だと説明されています。

このように、今年は特にグリーンボンドの発行が目立っており、その発行状況から目が離せなくなっています。

2-2. 日本国内のESG債発行状況

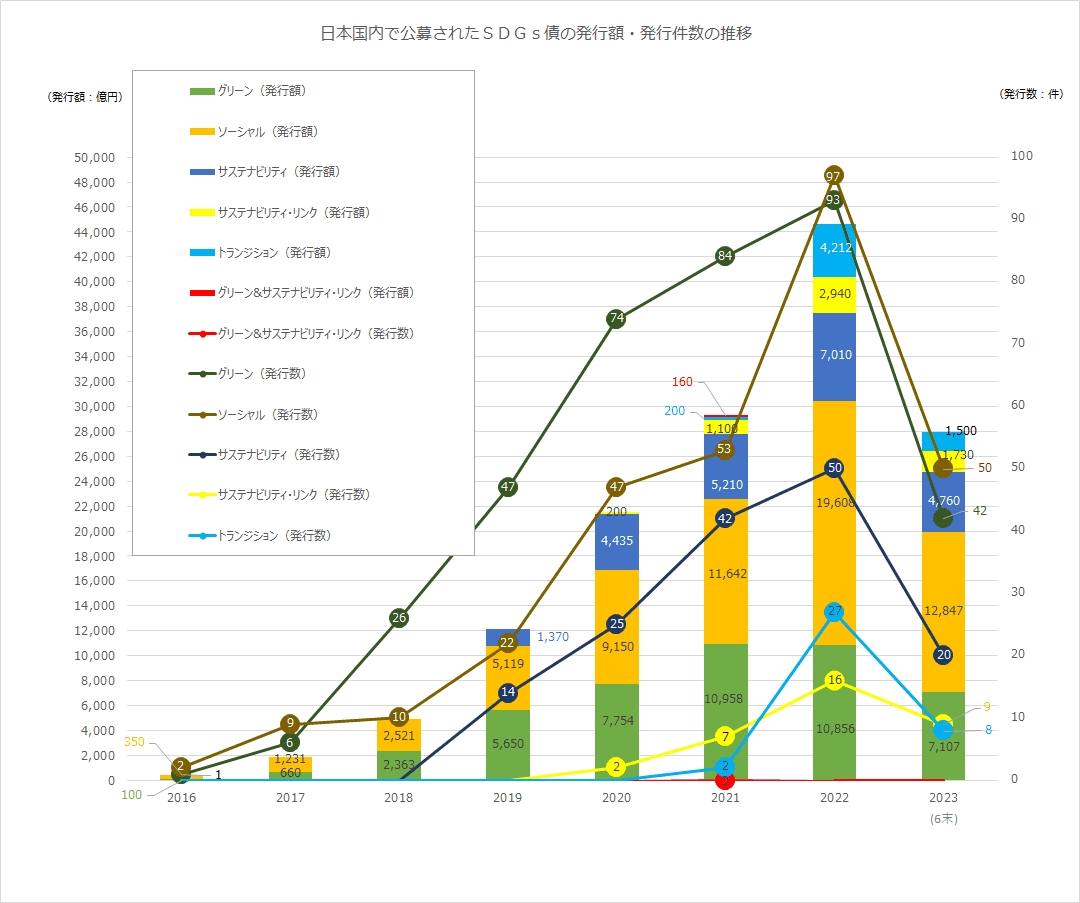

前述した通り、世界では、2023年のESG債発行が過去最高となる勢いだと言われていますが、日本国内の発行状況を確認します。

6月末時点で発表されたデータによると、ESG債の2023年上期発行額は約2兆7944億円に達していることが明らかになっており、通年では前年の約4兆4626億円を大きく上回る見通しだと言われています。その内訳としては、グリーンボンドが7107億円(42件)、ソーシャルボンドが1兆2847億円(50件)、サステナビリティボンドが4760億円(20件)だと報告されています。また、2020年に発行が始まったサステナビリティ・リンク・ボンドは1730億円(9件)、2021年に発行が始まったトランジション・ボンドは1500億円(8件)となっています。

さらに、最近では、温室効果ガス排出量の多い企業だけでなく、自治体にもESG債の発行が広がっており、自治体の2023年度発行計画額(個別発行、4月時点)は計2270億円超であることが明らかになっています。自治体分の内訳としては、グリーンボンドが1470億円(14団体分。その他7団体が予定)、ソーシャルボンドが600億円(東京都)、サステナビリティボンドが150億円(2団体分、その他3団体が予定)、サステナビリティ・リンク・ボンドが50億円(滋賀県)であると報告されています。このほか、年度後半には、42道府県・政令市による1000億円程度のグリーンボンドの共同発行も予定されているなど、ESG債は国内でも大きな盛り上がりを見せています。

では、次の項からは国内における区分別の発行状況をさらに詳しく分析し、現在のトレンドについて探っていきたいと思います。

3. ESG債発行のトレンド

3-1. ESG債発行の区分別動向

東京証券取引所プライム市場に上場する企業の約3割が、自社の取り組みをアピールする目的でESG債を発行しています。この中で、「日経ESG」のアンケートによると、322社のうち最も多く発行されているのは「グリーンボンド」で、全体の59.4%を占めています。

また、最近特に注目されているのは「サステナビリティ・リンク・ボンド」と「トランジションボンド」です。これらの発行企業は、2022年の調査から5~6ポイント増加し、それぞれ18.8%、10.4%に達しています。

サステナビリティ・リンク・ボンドの人気の理由としては、「自社の包括的な方針や取り組みをアピールできる」という点(88.9%)や「資金使途に柔軟性がある」という点(83.3%)が挙げられています。これは、脱炭素社会への移行を目指す企業が増えていることが背景にあります。脱炭素化の目標達成には多角的な取り組みが求められるため、用途の柔軟なサステナビリティ・リンク・ボンドが好まれる傾向にあります。

トランジションボンドに関しては、「自社の成長性をアピールできる」という点(80%)や「日本政府の後押しを受けている」という点(70%)が挙げられています。世界的には、化石燃料を使用する企業への資金流入に対する否定的な見方も存在しますが、日本の状況は異なります。

日本政府は、脱炭素社会の実現には移行プロジェクトを行う企業への支援が不可欠と考え、トランジション金融の指針策定や技術ロードマップの作成に取り組んでいます。その結果、温室効果ガス排出量が多い産業、例えばエネルギーや鉄鋼業界でトランジションボンドの発行が増加していると考えられます。

3-2. ESG債の発行金額と使用用途の詳細分析

「日経ESG」のアンケート結果に基づき、企業が発行したESG債の具体的な金額、利率、そして資金の使途について詳しく見てみましょう。

1. 発行金額の分布

発行金額の面では、100億円以上200億円未満の発行が最も多く、全体の42.5%を占めています。一方で、500億円以上の発行が9.9%、1000億円以上の発行が2.1%となっており、これらの数字からESG債が多額の資金調達に一定の役割を果たしていることが読み取れます。

2. 利率の動向

利率に関しては、年0.1~0.499%が最も多く、約6割の発行がこの範囲に集中しています。比較すると、2022年の調査ではこの範囲が約7割を占めていたことから、ESG債の利率は上昇傾向にあると言えます。また、年0.5%以上の発行が約3割を占め、前年の1割強から増加しています。

3. 資金使途の傾向

資金の使用用途については、「再生可能エネルギーや省エネ」が53.9%と最も多く、これには大きな差をつけて「クリーンな運輸」(23.8%)、「グリーンビルディング」(22.3%)、「環境に配慮した製品や技術」(20.2%)が続いています。この傾向は、再生可能エネルギーの導入や省エネルギー対策が企業にとってますます重要な取り組みとなっていることを示しており、これらの分野への資金ニーズは今後も高いまま続くと予想されます。

4. グリーンボンド(環境債)の発行事例

グリーンボンドの発行事例を紹介するにあたり、以下の三つの事例を取り上げてみましょう。

1. 成田国際空港の事例

成田国際空港は、2023年9月1日に「成田国際空港株式会社第57回社債(一般担保付)」というグリーンボンドを発行しました。環境への配慮を経営ビジョンに掲げ、環境負荷低減策を推進しています。中でも「気候変動への取り組み」を重視し、「サステナブル NRT2050」という中長期目標を設定。国土交通省の「航空脱炭素化推進基本方針」に沿った取り組みを強化しています。調達された資金は、太陽光発電パネル設置や次世代脱炭素技術の導入、廃材の再資源化に充てられる予定です。

- 発行額:170億円

- 年限:10年

- 募集形態:公募(ホールセール)

- 評価機関:R&I

2. 静岡県の事例

静岡県は、2023年8月4日に「静岡県第2回公募公債」というグリーンボンドを発行しました。この発行は、環境投資への関心の高い投資家層をターゲットにした資金調達と県内グリーン投資の促進が目的です。調達資金は、カーボンニュートラルポート形成、県有建築物の木造化・木質化推進、公用車の電動化、水害対策の河川改修などに使用されます。

- 発行額:100億円

- 年限:5年

- 募集形態:公募(ホールセール)

- 評価機関:R&I

3. 九州旅客鉄道の事例

九州旅客鉄道は、2023年7月14日に「九州旅客鉄道株式会社第14回無担保社債(社債間限定同順位特約付)」というグリーンボンドを発行しました。「環境問題への対応」をマテリアリティの一つと捉え、鉄道事業の環境負荷低減を目指しています。調達資金は、長崎駅周辺開発やJR鹿児島中央ビルへの投資に使用される予定です。

- 発行額:100億円

- 年限:10年

- 募集形態:公募(ホールセール)

- 評価機関:Sustainalytics、R&I

これらの事例は、グリーンボンドがいかに多様な環境問題への取り組みに資金を供給しているかを示しています。企業や自治体がそれぞれの環境ビジョンに沿っ

5. まとめ

最近では、投資家の投資に対する姿勢が大きく変わってきており、環境問題や社会問題に対して会社がどのような取り組みを行い、どのような事業を展開していくのかということに注目が集まっています。

そして、それに伴って、企業や自治体におけるESG債を用いた資金調達が年々増加しており、特に「グリーンボンド」の発行がその大半を占めています。

今回紹介したように、ESG債は投資を行いながら、間接的に環境問題や社会問題の解決に寄与することができるため、ESG投資を考えている方は、現在のトレンドを参考に、一度関連するプロジェクトを探してみてはいかがでしょうか。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日