近年、ESG投資やグリーンボンドの発行が増え、金融機関や投資家はサステナブルファイナンスの推進に注力しています。サステナブルファイナンスは、持続可能な社会実現を目指す金融メカニズムです。

2020年12月、金融庁は「サステナブルファイナンス有識者会議」を設置し、2021年1月から18回のヒアリングを経て、様々な施策を検討しています。今回は、この会議の概要や背景、内容について解説します。

目次

- サステナブルファイナンスの基本

1-1.サステナブルファイナンスとは

1-2.「ESG」との違い

1-3.サステナブルファイナンスの国内施策 - サステナブルファイナンス有識者会議について

2-1.有識者会議の概要

2-2.会議設置の背景

2-3.サステナブルファイナンス有識者会議の参加メンバー - サステナブルファイナンス有識者会議の論点

3-1.企業開示の充実

3-2.市場機能の発揮

3-3.金融機関の投融資先支援とリスク管理

3-4.横断的課題

3-5.人材育成 - まとめ

1. サステナブルファイナンスの基本

1-1. サステナブルファイナンスとは

サステナブルファイナンスは、持続可能な社会を支える金融メカニズムです。これには資金の調達、管理、運用のシステムを持続可能に変革する取り組みが含まれます。日本では金融庁や経済産業省がこの分野を推進しています。

金融庁は、サステナブルファイナンスを以下のように定義しています。

- ESG要素を金融の意思決定に統合すること

- 持続可能な経済・社会・環境開発を促進する金融

- 長期的な社会問題に対処する安定した金融システム

金融庁は、サステナブルファイナンスを将来の社会を支える基盤と位置付け、社会問題解決に貢献する事業者への資金提供の重要性を強調しています。

1-2. 「ESG」との違い

サステナブルファイナンスとよく引き合いに出されるものに「ESG」があります。

ESGとは、「Environment(環境)」、「Social(社会)」、「Governance(ガバナンス、企業の統治・管理)」という3つの概念を表す略称で、これらを意識した持続可能な社会の実現のための取り組みを指すこともあります。

では、サステナブルファイナンスと何が違うのでしょうか。

一般的に、サステナブルファイナンスは、持続可能な社会を実現するための金融システム全体を指すのに対して、ESGは環境問題や社会問題、企業統治などといった分野への企業の取り組みのことを指します。

つまり、サステナブルファイナンスで資金の流れを生み出すためには、企業のESGを評価することが必要不可欠であるということです。

さらに、投資や融資を行う側が、企業のESGへの取り組みを意識して判断することを「ESG投資」と呼びますが、サステナブルファイナンスにおいて行われる投資や融資は、全てESG投資であるべきだと言えるでしょう。

1-3. サステナブルファイナンスの国内施策

金融庁はサステナブルファイナンスの推進に向けて、以下のような施策を進めています。

- サステナブルファイナンス有識者会議

- 企業開示の充実

- 市場機能の発揮を通じたクオリティ向上

- 金融機関の機能発揮

- 横断的なその他の取り組み

2. サステナブルファイナンス有識者会議について

2-1. 有識者会議の概要

サステナブルファイナンス有識者会議は、2020年12月に設置され、サステナブルファイナンスの方向性について議論しています。2023年10月現在、18回の会議が開催され、SDGsやパリ協定などを背景に持続可能な社会への転換を促しています。

会議では、以下の点について深堀りしています。

- 基本的視座の深堀り、特に受託者責任との整合性

- 金融手法とプレーヤー、例えばインパクト投資、トランジションファイナンス、ブレンデッドファイナンス

- 投資の基盤となるインフラ整備、ESGデータの集約と提供

これらの議論をベースに、金融行政ではサステナブルファイナンスの推進に向けた環境整備が進められています。

2-2. 会議設置の背景

近年、民間金融機関や機関投資家はサステナブルファイナンスの拡大に積極的です。2015年のSDGsとパリ協定採択により、持続可能な社会実現への取り組みが加速しています。

持続可能な社会への移行には、民間資金の更なる拡大が必要です。そのため、各国では政策面からのサステナブルファイナンス推進が注目されています。

日本では「2050年カーボンニュートラル」の目標が掲げられ、2030年の温室効果ガス削減目標も引き上げられました。これに伴い、政府は「経済と環境の好循環」を最重要課題と位置づけ、金融セクターにおいても新たな成長分野への対応が求められています。

日本企業は脱炭素社会への貢献に必要な高い技術力を有しているため、世界のESG投資資金を日本に呼び込み、国内外の成長資金を有効活用することが重要とされています。そのため、金融機関や市場が適切に機能することが求められています。

この背景を受け、金融庁は2020年12月に「サステナブルファイナンス有識者会議」を設置しました。この会議では、環境および社会課題に幅広く取り組む中、特に気候変動を重要な議論の焦点としています。

2-3. サステナブルファイナンス有識者会議の参加メンバー

サステナブルファイナンス有識者会議には、金融業界における重要人物が多く参加しています。

座長を務めるのは、高崎経済大学学長の水口剛氏で、主に責任投資(ESG投資)や非財務情報開示の分野についての専門的な知識を有しています。

また、メンバーとしては株式会社日本総合研究所で常務理事を務める足達英一郎氏、ニッセイアセットマネジメント株式会社で執行役員、運用本部副本部長、チーフ ・コーポレートガバナンス・オフィサーを務める井口譲二氏、また、一般社団法人科学と金融による未来創造イニシアティブで代表理事を務める小野塚惠美氏などが参加しています。

このように、有識者会議には日本の金融業界を担っていると言っても過言ではないメンバーが揃っており、ESG投資やSDGsなどの分野におけるエキスパートたちが、持続可能な未来に向けた議論を行っています。

3. サステナブルファイナンス有識者会議の論点

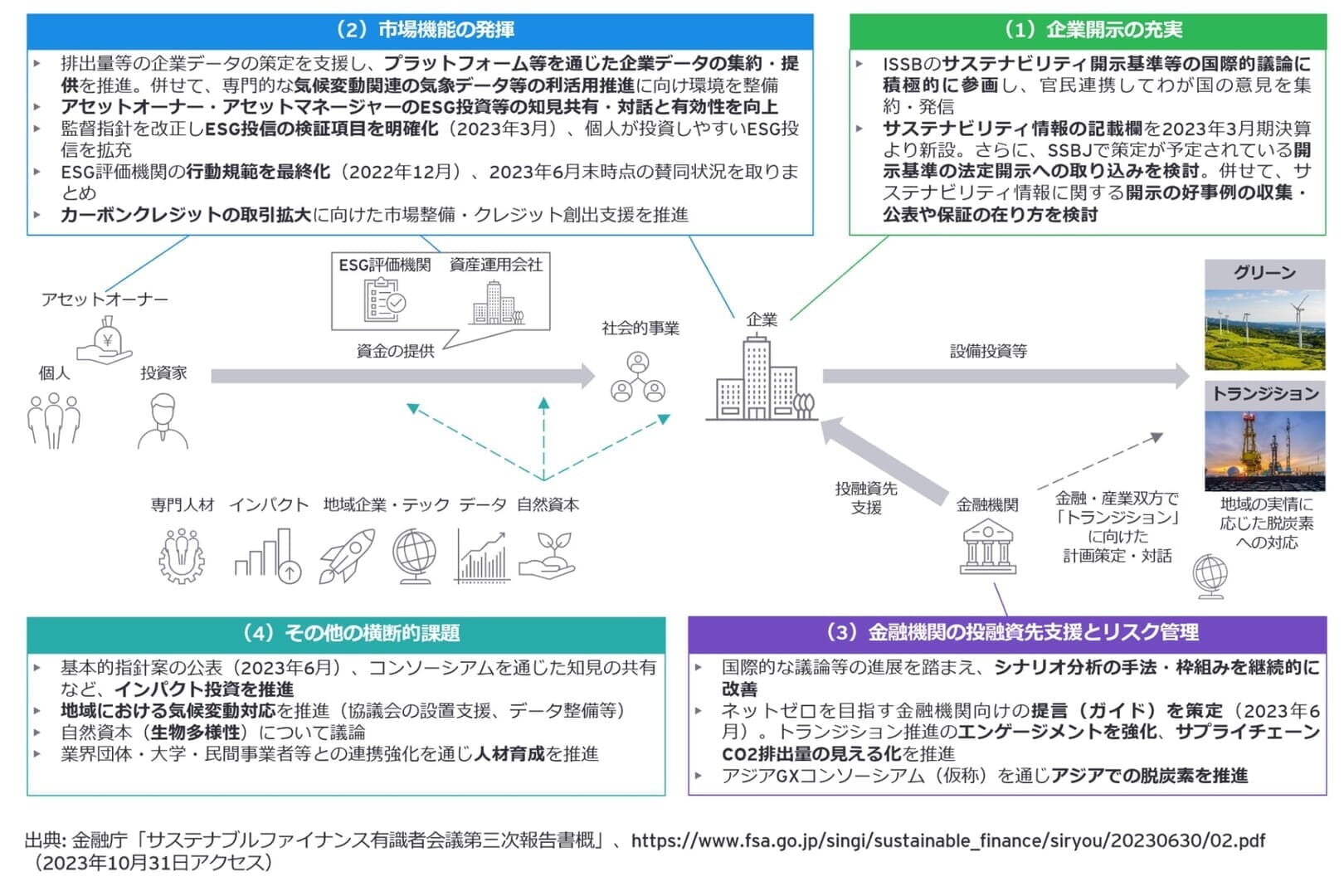

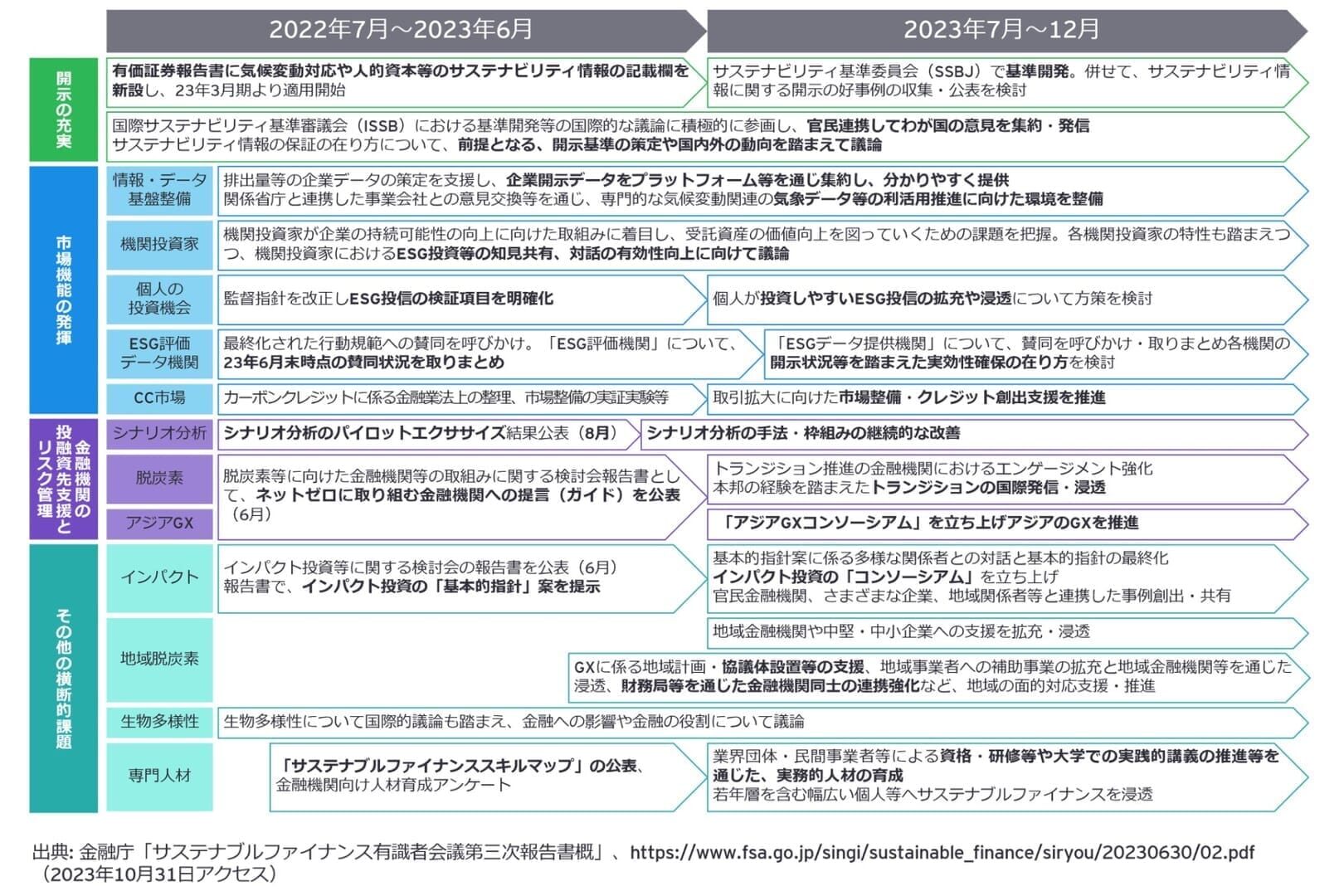

最新の「サステナブルファイナンス有識者会議 第三次報告書」では、「サステナブルファイナンスの深化」というテーマのもとで行われた有識者会議についてまとめられています。

ここでは、この報告書を参考に、有識者会議で焦点が当てられた論点について解説していきます。

3-1. 企業開示の充実

企業開示の充実に関しては、「国際基準の策定に積極的に参加し、開示の充実に向けた取り組みを進める」ことを目指しています。

具体的には、「ISSB(国際サステナビリティ基準審議会)」 のサステナビリティ開示基準などの国際的議論に積極的に参画し、官民が連携して我が国の意見を集約および発信することが重要だとされています。

また、サステナビリティ情報の記載欄を2023年3月期決算より新設したほか、「SSBJ(サステナビリティ基準委員会)」において策定が予定されている開示基準の法定開示への取り込みの検討が行われました。

さらに、サステナビリティ情報に関する開示の好事例の収集、公表や保証のあり方の検討も実施されたということです。

なお、今後の課題および対応の方向性としては、国際的なサステナビリティ開示基準の策定について、ISSB による開示基準の策定が急速に進展しつつあることを受けて、日本としても、すでに行っている「IFRS(国際会計基準)財団」の東京オフィスへの支援を含む、関係者への人材面および資金面での積極的な貢献を引き続き継続し、官民を挙げて積極的に意見発信を行っていく必要があるとしています。

また、保証基準や保証業務に携わる方々の独立性などについても、国際動向を注視しながら、国内での対応方針や主体を明らかにし、保証業務提供者や企業、投資家など、オールジャパン体制での議論を進めていく必要があるとまとめられています。

3-2. 市場機能の発揮

サステナブルファイナンスの市場機能に関する議論は、以下の5つのテーマに分かれています。

- 情報・データ基盤の整備:ESGデータの集約と質の確保に国際連携が必要。

- 機関投資家:持続可能なインベストメントチェーン構築への対話が重要。

- 個人投資機会の提供:ESG投信の説明責任強化と商品多様化が必要。

- ESG評価・データ提供機関:「行動規範」の浸透と内外連携によるサービス改善が重要。

- カーボンクレジット市場:市場の早期開設と金融機関の参画に関する議論。

3-3. 金融機関の投融資先支援とリスク管理

金融機関のサポートとリスク管理に関しては、以下の3つのテーマで議論されています。

– リスク管理の状況:シナリオ分析の充実・活用が重要。

– 脱炭素への取り組み:ネットゼロ達成へのエンゲージメントと適格性の確保が必要。

– アジアのGXファイナンス拡大:アジアでのGX実現への日本の貢献とGXハブとしての役割。

3-4. 横断的課題

横断的な課題に関しては、以下の3つのテーマで議論されました。

- インパクト投資の推進:社会的・環境的リターンを目指すインパクト投資の強化。

- 地域における気候変動対応:地域レベルでの気候変動対策の加速。

- 自然資本や生物多様性の議論:リスクと機会についての国際動向を踏まえた考察。

これらのテーマは、サステナブルファイナンスの推進における多面的なアプローチを反映しています。

3-5. 人材育成

サステナブルファイナンスの分野における人材育成は、以下の重要な点を中心に議論されています。

– スキルマップの策定:金融庁が提案する「スキルマップ」には、実務推進に必要な3つの要素が含まれています。①サステナビリティの課題と意義、②サステナブルファイナンスの知識と実践、③多様な関係者との協働・対話などソフトスキル。このマップは、金融業界の人材が専門性を深め、学際的なアプローチと実務経験を積むことの重要性を示しています。

– アンケート調査の実施:金融庁は業界団体を通じて、金融事業者の人材状況に関するアンケートを実施しました。これにより、気候変動、生物多様性、インパクト投資などの分野で人材ニーズが高まっていること、社内育成が中心であること、業界団体による研修やネットワーキングの期待、さらには学生層へのアプローチが行われていることが明らかになりました。

– 課題と方向性:短期的には即戦力となる社内人材の確保が急務であり、長期的な視点からも人材育成が欠かせないことが指摘されています。これにより、金融業界は、サステナブルファイナンスを推進するために必要な人材育成の方向性を模索しています。

4. まとめ

現在、日本では、持続可能な社会を実現するための金融メカニズムである「サステナブルファイナンス」がますます拡大を見せており、この流れの中、金融庁は2020年12月に「サステナブルファイナンス有識者会議」を設置し、サステナブルファイナンスの推進に向けたあらゆる施策について議論および検討を行っています。

この有識者会議には日本の金融業界を担うエキスパートたちが集結しており、これからの金融の在り方について、今回紹介したようなさまざまな面から議論を重ねています。

SDGsやパリ協定などからも、今後はこうした動きがさらに活発化していくと見られているため、引き続き有識者会議の動向に注目し、日本におけるサステナブルファイナンスの在り方について理解を深めてみても面白いでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日