一般社団法人カーボンニュートラル機構理事を務め、カーボンニュートラル関連のコンサルティングを行う中島 翔 氏(Twitter : @sweetstrader3 / @fukuokasho12))に解説していただきました。

目次

- サステナブル投資とは

1-1.サステナブル投資の概要

1-2.サステナブル投資が注目される背景 - サステナブル投資の手法

2-1.ネガティブ・スクリーニング

2-2.規範に基づくスクリーニング

2-3.ポジティブ/ベストインクラス・スクリーニング

2-4.ESGインテグレーション

2-5.サステナビリティ・テーマ投資

2-6.インパクト投資

2-7.議決権・エンゲージメント - サステナブル投資の誤解とパフォーマンス

3-1.選択肢が非常に限られている

3-2.リターンを低下させる

3-3.株式でのみ有効

3-4.一時的なブームに過ぎない - まとめ

近年、「ESG」というワードが世界で広く浸透してきており、財務情報だけでなく、非財務情報にも注目して投資先を決定するサステナブル投資がますますその規模を拡大しています。

しかしその一方で、サステナブル投資に対していくつかの誤解が生じていることも確かで、その本質をしっかりと理解できていないがために、誤った認識を持っているというケースも少なくありません。

そこで今回は、サステナブル投資にフォーカスして、概要や生じている誤解、また、実際の投資パフォーマンスなどについて詳しく解説していきます。

1. サステナブル投資とは

1-1. サステナブル投資の概要

サステナブル投資とは、ESG(環境・社会・ガバナンス)にかかわる目標、テーマ、検討課題などを、投資選定の際の重要な要素として活用する投資手法のことを言います。

これまでの投資では、損益計算書やキャッシュ・フロー計算書などの財務諸表によって提供される財務情報が主な投資判断材料として利用されてきましたが、サステナブル投資では、こうした財務情報だけでなく、ESGに配慮した経営や事業活動などといった非財務情報にも注目した投資が行われています。

そのため、サステナブル投資は、財務情報のみを重視する短期的な利益を追求した投資ではなく、環境や社会に貢献しながら、リスク管理や長期的な収益性の向上にも寄与することができると期待されており、近年、多くの投資家が、このような投資を通じてサステナブルな未来の実現を目指しています。

なお、ESGの観点からサステナブル投資の具体例を挙げるとすると、「環境(E:Environment)」については「スマートグリッド技術」といったエネルギーの効率的な管理と供給を実現するためのインフラへの投資や、エネルギー消費を削減する省エネ家電の開発・販売を行う企業への投資などが挙げられます。

また、「社会(S:Social)」については、公衆衛生プロジェクトなど、発展途上国での医療アクセス向上を目指すプロジェクトへの投資や、教育の機会を広げるためのオンライン学習プラットフォームへの投資などがこれにあたります。

さらに、「ガバナンス(G:Governance)」については、労働者の権利を尊重し、公正なビジネス慣行を採用する企業への投資や、企業の財務および非財務情報の透明性を向上させる報告システムを導入する企業への投資などが挙げられます。

このように、サステナブル投資は、定量的な財務分析に加えて非財務情報を踏まえた定性面の評価を行うことによって、中長期的に安定したパフォーマンスを目指しつつ、社会便益の向上にも寄与しています。

1-2. サステナブル投資が注目される背景

これまで、世界では環境や社会への影響を考慮すると企業の利益が減少するため、無視すべきだという「オールド資本主義」の考え方がありました。多くの企業がこの概念に基づいて経営を行ってきたのです。

しかし、この考え方が過度に利益を優先する経済活動を生み出し、世界中で環境破壊や労働者の搾取、企業の不正といった深刻な問題を引き起こしました。こうした状況を受け、利益だけを追求するのではなく、たとえ利益が削減されることがあっても、環境や社会への影響を考慮するのが企業の義務であるという考え方が広まりました。実際、2015年9月には国連総会で「SDGs(持続可能な開発目標)」が採択されました。これは、「誰一人取り残さない」という理念のもと、「世界の貧困をなくす」や「持続可能な世界を実現する」ことを目指しています。この目標は2030年を達成期限とし、17のゴール、169のターゲット、およびその進展を評価するための指針が定められました。

また、2015年にはフランスのパリで「国連気候変動枠組条約第21回締約国会議(COP21)」が開催されました。その中で、2020年以降の温室効果ガス削減に関する世界的な取り決めである「パリ協定」が採択されました。パリ協定では、温室効果ガス排出削減(緩和)の長期目標として、気温上昇を2℃より十分下方に抑える(2℃目標)とともに、1.5℃に抑える努力を継続すること、そして今世紀後半には人為的な温室効果ガス排出量を実質ゼロ(排出量と吸収量を均衡させること)にすることが盛り込まれました。

このように、環境問題や社会問題の深刻化を背景に、世界がサステナブルな社会を作るために動き出しており、企業が社会的模範となって経済活動の在り方を見直すことが求められているのです。

2. サステナブル投資の手法

一言でサステナブル投資と言っても、そこには多岐にわたる投資手法が存在します。そこで、この項では、主な手法をいくつか紹介していきます。

2-1. ネガティブ・スクリーニング

ネガティブ・スクリーニングとは、ESG の観点をベースとして、問題のある業種や銘柄を投資対象から除外するという方法です。具体的な例としては、タバコやギャンブルといった事業にかかわる銘柄の除外や、カジノやオンライン賭博にかかわる銘柄の除外などが挙げられます。

ネガティブスクリーニングは、ESG投資における投資銘柄選定のための代表的な手法の一つとして知られており、世界中で広く利用されています。その歴史は古く、1920年代からスクリーニングの手法として取り入れられている、ESG投資において最古の手法と言われています。

2-2. 規範に基づくスクリーニング

これは、世界最大のサステナビリティ・イニシアチブである「国連グローバル・コンパクト(UN Global Compact)」や、「経済協力開発機構(OECD)」のガイドラインのような国際的な規範に則って、最低限の基準を満たさない企業を投資対象から除外する方法です。

具体的には、規制が議論されている兵器の製造企業や、児童労働に加担する企業の除外などがあげられます。

一見、前述したネガティブ・スクリーニングに似ていますが、世の中で一般に認められる基準を用いるという点で異なっています。

2-3. ポジティブ/ベストインクラス・スクリーニング

ポジティブ/ベストインクラス・スクリーニングは、銘柄選定において、あらかじめ決めた判定項目で評価が高い(ポジティブな)銘柄を積極的に保有する投資手法を言います。ESG投資の場合は、環境、社会、ガバナンスへの取り組みが優れた企業がポジティブに評価されることとなります。

2-4. ESGインテグレーション

ESGインテグレーションとは、財務情報と非財務情報を掛け合わせて企業価値を分析し、投資先を選定することを言います。ファンドマネジャーはこれまでも財務情報と非財務情報を投資判断に活用してきましたが、これにESG 要素を加えることは、これまでのプロセスを大きく変えることなく実現可能だという観点から、ESGインテグレーションは既存のアクティブ投資プロセスとの親和性が高いと言われています。

2-5. サステナビリティ・テーマ投資

社会や環境に関するテーマを設定し、それに関連する企業の株式や債券に限定した投資を行う手法のことを指します。具体的な例としては、太陽光発電事業への投資ファンド、グリーンボンドファンドなどがサステナビリティテーマ投資として挙げられます。

2-6. インパクト投資

インパクト投資とは、財務的リターンと並行して、ポジティブで測定可能な社会的および環境的インパクトを同時に生み出すことを意図する投資行動を言います。これまで、投資は「リスク」と「リターン」という2つの軸により価値判断が下されてきましたが、これに「インパクト」という第3の軸を取り入れた投資がインパクト投資となっています。

ここで言う「インパクト」とは、事業や活動の結果として生じた、社会的・環境的な変化や効果(短期、長期問わない)のことを指し、インパクト投資では、事業や活動の成果として生じる社会的・環境的な変化や効果を把握し、社会的なリターンと財務的なリターンの双方を両立させることを意図した投資が行われています。

2-7. 議決権・エンゲージメント

これは、議決権行使やエンゲージメントを介して企業のESGへの取り組みを促す投資家行動のことを指します。パッシブ投資家にとって、ESG課題に焦点を当てた企業とのエンゲージメントや議決権行使を行うことが、負の外部性を抑制し、市場全体のパフォーマンスを底上げする意味で大切になってくると考えられています。

3. サステナブル投資の誤解とパフォーマンス

冒頭でも触れた通り、サステナブル投資にはいくつかの誤解が生じているため、ここでは、そのうち特に代表的なものについて、実際のパフォーマンスも合わせて解説していきます。

3-1. 選択肢が非常に限られている

多くの方が、サステナブル投資では、投資先の選択肢が非常に限られていると誤解しているようです。確かに、前述したように、サステナブル投資ではESGにかかわる目標やテーマなどにフォーカスして投資先を選定するため、これまでの投資よりも選択範囲が狭まると思うかもしれません。

しかし、実際には、新型コロナ危機が発生したことなどをきっかけとして市場がサステナブル投資のメリットを認識し始め、近年ではサステナブル投資が主流と言われるほど、投資家が利用できる商品の種類も大幅に増加しています。2023年12月に金融庁が公表したデータによると、日本のサステナブル投資残高は一貫して増加傾向にあり、総運用資産に占めるサステナブル投資の割合は、2022年時点で34%となっています。さらに、サステナブル投資を日本で普及・発展させることを目指すNPO「日本サステナブル投資フォーラム(JSIF)」が公表した資料によると、2023年3月末時点におけるサステナブル投資合計額は537兆5908億1700万円(前年比+8.9%)、総運用資産残高に占める割合は65.3%(前年比+3.4ポイント)だったということです。

このように、サステナブル投資の市場はますます拡大しており、投資家の価値観や目的に合わせてさまざまな選択肢が誕生しているため、自身のニーズやスタイルにマッチした投資方法および投資先を選択することによって、サステナブルな社会の実現と、長期的な投資リターンの獲得を目指すことができるでしょう。

3-2. リターンを低下させる

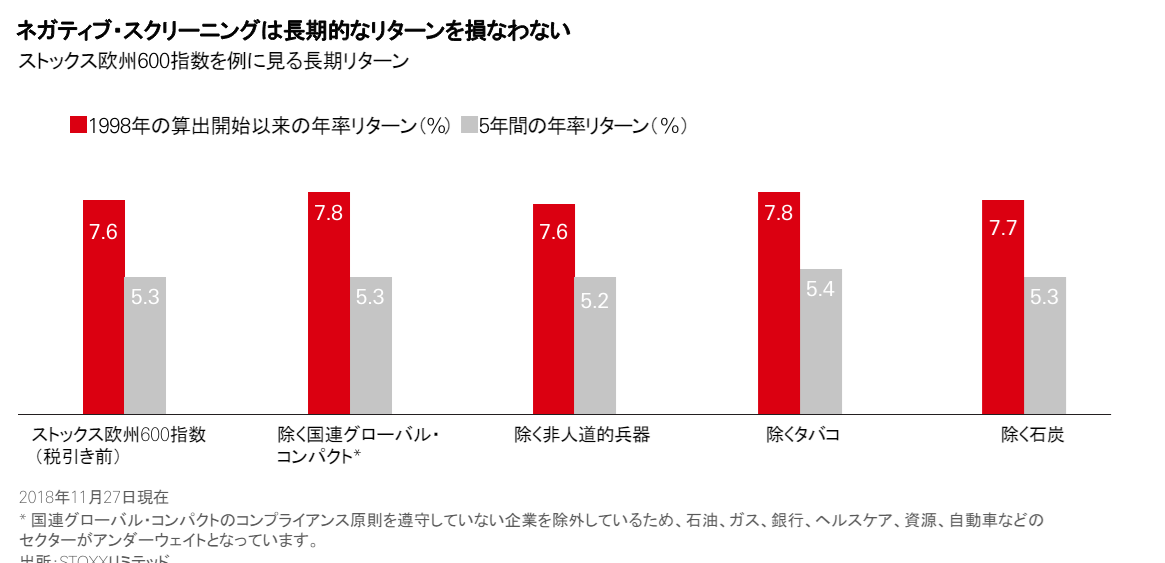

前述した通り、一般的なサステナブル投資のアプローチの一つに、投資先の選定において、ESGの観点から適さないと考えられる要件をあらかじめ定め、該当する投資対象を除外するネガティブ・スクリーニングがあります。このネガティブ・スクリーニングでは、タバコや核兵器など、特定のセクターを避けて投資先を検討するため、選択肢が狭まり、リターンを低下させると考えている方も少なくないようです。もちろん、ネガティブ・スクリーニングによって投資対象が限定されることは避けられないものの、過去の分析によると、特定の産業を除外しても長期的なリターンに大きな影響がないことが示されています。

実際、「HSBCアセットマネジメント」がまとめた資料によると、「STOXX(ストックス)」が算出する、ヨーロッパ先進国における証券取引所上場の上位600銘柄により構成される株価指数「ストックス欧州600指数」を例にして見た場合でも、ネガティブ・スクリーニングによる長期的リターンへの影響はないと言っていいレベルとなっています。さらに、2020年2月から3月にかけてのコロナ禍では、ESG評価の高い企業が低い企業よりも相対的に高いリターンとなったことが報告されています。

3-3. 株式でのみ有効

サステナブル投資が株式投資において非常に有効であるという認識が広がっている中、反対に、株式だけでしか有効に作用しないという誤解も生じているようです。

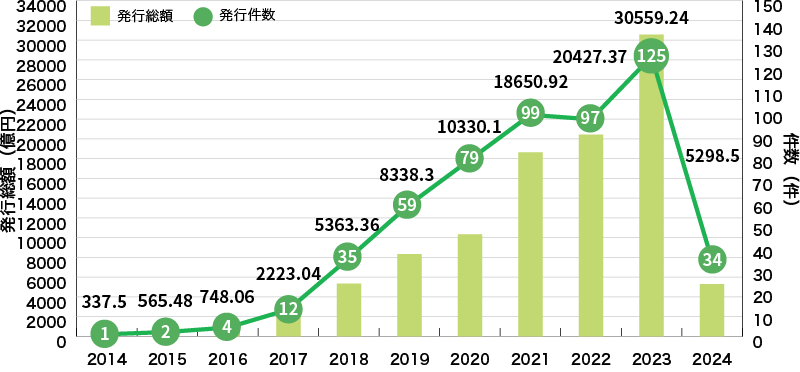

しかし、実際には、債券市場においてもサステナブル投資が盛り上がりを見せています。企業や地方自治体などが、国内外のグリーンプロジェクトに要する資金を調達するために発行する債券「グリーンボンド」を例に挙げると、世界のグリーンボンドの発行額は、2013年の116億米ドルから2021年には4,105億米ドルと飛躍的に増加しているほか、国内においても、2020年に発行額が1兆円を超えるなど、その市場は大きく成長を遂げています。

また、環境省が運営している、グリーンファイナンスに関連する政策や、国内外の動向分析・情報発信等を行う「グリーンファイナンスポータル」によると、2024年5月20日時点における発行実績の推移は下記のようになっており、投資家からの需要が大きいと言えるでしょう。

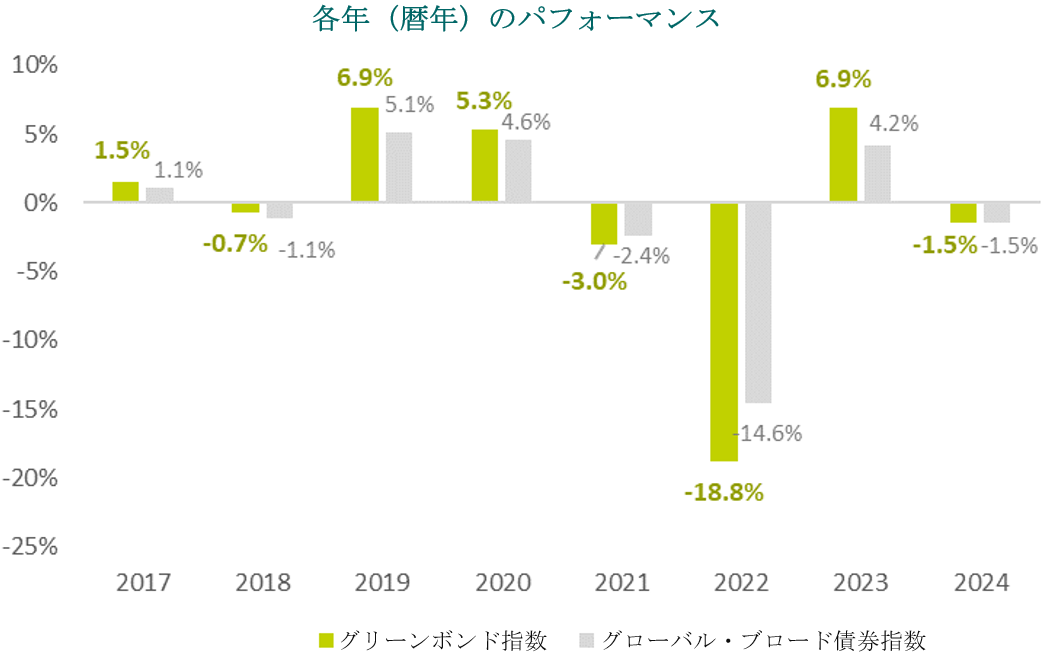

さらに、「アクサIMグループ」がまとめた資料によると、グリーンボンド市場は現在、従来の債券市場と比較しても魅力的な利回りを提供しており、過去7か年のうち、5か年で従来の債券市場の利回りを上回っているということです。

このように、グリーンボンド市場のパフォーマンスも良好であるため、サステナブル投資は株式だけでなく、債券市場でも十分に有効だと言えるでしょう。

3-4. 一時的なブームに過ぎない

サステナブル投資が急速に普及したことを受けて、こうした動きは一時的なブームに過ぎないという考えを持つ方も出てきています。しかし、前述したように、サステナブル投資の市場規模は年々拡大を見せており、若い世代の投資家も大きな支持を示していることから、これは一時的なブームではなく、新たな時代のスタンダードになると言えるでしょう。

サステナブル投資の理論は堅実で、長期的なリターンも優れているほか、投資プロセスにおけるステップとしてESGの観点から企業を分析することは、投資リターンを向上させるためにも非常に重要となっています。さらに、近年は日本政府が「2050年カーボンニュートラル」を掲げるなど、気候変動問題や脱炭素社会への移行が着々と進められており、こうした動きもサステナブル投資の拡大を後押しするだけでなく、未来の投資リターンにも大きな影響を及ぼすと考えられます。

4. まとめ

近年、非財務情報にもフォーカスして投資先を決定するサステナブル投資がますます広がりを見せており、投資規模が拡大している一方で、いくつか間違った認識も生じています。今回紹介したように、サステナブル投資は選択肢が少ないと思われがちですが、実際には、投資家が利用できる商品の種類は大幅に増加しているほか、リターンについても良好なパフォーマンスを見せています。

このように、サステナブル投資は社会貢献と長期的な利益の両立を期待できる投資として、今後の投資のスタンダードとなっていくことが予想されるため、その本質を理解し、実際の動向をしっかりとフォローしていくことが、正しい理解を深めることになります。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日