一般社団法人カーボンニュートラル機構理事を務め、カーボンニュートラル関連のコンサルティングを行う中島 翔 氏(Twitter : @sweetstrader3 / @fukuokasho12))に解説していただきました。

目次

- インパクトファイナンスとは

1-1.インパクトファイナンスの概要

1-2.インパクトファイナンスが注目される背景 - インパクトファイナンスの構成要素

- インパクトファイナンスの動向

3-1.世界の動向

3-2.日本の動向 - インパクトファイナンスの実例

4-1.第一生命保険株式会社

4-2.学校法人上智学院 - まとめ

最近、環境問題や社会問題に対する関心が高まり、私たちの知識も次第に深まってきています。このような背景の中で、「インパクトファイナンス」という言葉を耳にしたことはありますか?

インパクトファイナンスは、世界が直面している環境や社会の課題に貢献しようとする投資手法として、近年、特に注目を集めています。

この投資のアプローチは、経済的なリターンとともに社会的なリターンも重視します。企業が脱炭素経営や社会的責任の遂行を求められる中、従来とは異なる「インパクト」を重要視する新しい投資が広がっています。

そこで、今注目されているインパクトファイナンスについて、その概念、構成要素、そして最新の動向についてご紹介します。

①インパクトファイナンスとは

1-1.インパクトファイナンスの概要

インパクトファイナンスは、財務的なリターンを追求すると同時に、環境や社会に対するポジティブな影響をもたらすことを目指す投資・融資の手法です。このようなアプローチは「インパクト投資」とも呼ばれています。

従来の投資判断が「リスク」と「リターン」という二つの要素に基づいていたのに対し、インパクトファイナンスではこれに「インパクト」という第三の要素が加わります。つまり、経済的な利益だけでなく、社会的、環境的な利益も重視するのが特徴です。

インパクトファイナンスとよく比較される「ESG投資」とは異なる点があります。ESG投資は、環境(Environment)、社会(Social)、ガバナンス(Governance)の観点から投資を行うことを意味し、サステナビリティや責任投資の実現を目指しています。しかし、インパクトファイナンスとESG投資の主な違いは、目的の違いと、社会的・環境的影響の測定の有無にあります。

具体的には、インパクトファイナンスは社会的課題の解決に焦点を当て、その成果を測定する「インパクト測定」を必須としています。一方、ESG投資は企業価値の中長期的な向上と投資リターンの改善を目指し、必ずしも具体的な社会的・環境的影響の測定を行わないことがあります。

要するに、ESG投資が長期的なリスク削減と企業価値の最大化に注目するのに対し、インパクトファイナンスは特定の社会課題解決を明確な目的としています。

1-2.インパクトファイナンスが注目される背景

インパクトファイナンスが注目を集めるようになった背景には、環境問題に対する投資家を含めた社会全体の意識の変化があります。

気候変動問題は年々深刻化しており、食料生産への影響、紛争の拡大、自然災害の増加など、その影響はますます顕著になっています。このような状況の中で、2015年9月には国連で持続可能な開発目標(SDGs)が採択されました。SDGsは、人類と地球のために、17の目標と169のターゲットからなる行動計画を設定しています。

また、同年に開催された国連気候変動枠組条約第21回締約国会議(COP21)で「パリ協定」が採択されました。これにより、世界平均気温の上昇を2°C未満に抑え、できれば1.5°Cに限定するという明確な目標が設けられました。

これらの国際的な動きを背景に、脱炭素への意識が世界中で高まっています。投資家を含む多くの人々が、環境問題改善の重要性をより深く認識するようになりました。

日本政府が「2050年カーボンニュートラル」の実現を宣言したこともあり、環境問題に対応が遅れている企業は、サプライチェーンや取引から除外されるリスクに直面しています。気候変動対策の実現には膨大な資金が必要であり、このため金融界からの支援が不可欠です。低炭素化や適応関連事業への投資に対する期待は高まる一方で、このような状況がインパクトファイナンスへの関心を一層強めているのです。

②インパクトファイナンスの構成要素

インパクトファイナンスは、単に利益を追求するだけでなく、社会や環境に対して積極的に良い影響を与えようとする投資手法です。この手法を実践する際の主要な構成要素を以下に紹介します。

1. 意図があること(Intentionality)

インパクトファイナンスでは、ただ漠然と投資を行うのではなく、社会的課題の解決やサステナブルな社会の実現に寄与するという明確な目的が必要です。これには、財務的リターンと社会的インパクトの目標を設定し、それらを達成するための具体的な戦略や方針を持つことが含まれます。

2. 財務的リターンを目指すこと(Financial Returns)

インパクトファイナンスでは、社会的、環境的な価値の創出と同時に、金銭的なリターンの追求も重要です。国連はSDGsの達成に莫大な資金が必要であり、このギャップを埋めるためには民間投資家の役割が極めて重要だと指摘しています。

3. 広域なアセットクラスを含むこと(Range of Asset Classes)

インパクトファイナンスは、株式や債権だけでなく、不動産や原油、金などのオルタナティブな投資対象やファンドにも及びます。この多様性によって、投資家は経済的リターンと社会的インパクトのバランスを取りながら、広範な分野にわたる投資を行うことができます。

4. 社会的インパクト評価を行うこと(Impact Measurement)

インパクトファイナンスでは、投資によって生じた社会的、環境的な利益を測定し、評価することが不可欠です。この評価を通じて、投資活動がどの程度社会や環境に貢献しているかを明確にすることができ、よりサステナブルなビジネス戦略の構築に役立ちます。また、インパクトの測定は投資家や関係者に対して、投資の社会的価値を見える化し、その貢献度を示す重要な手段となります。

③インパクトファイナンスの動向

3-1.世界の動向

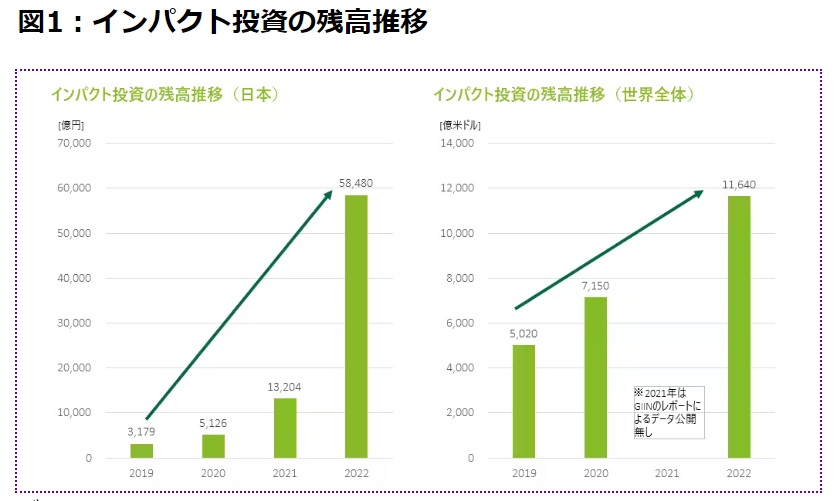

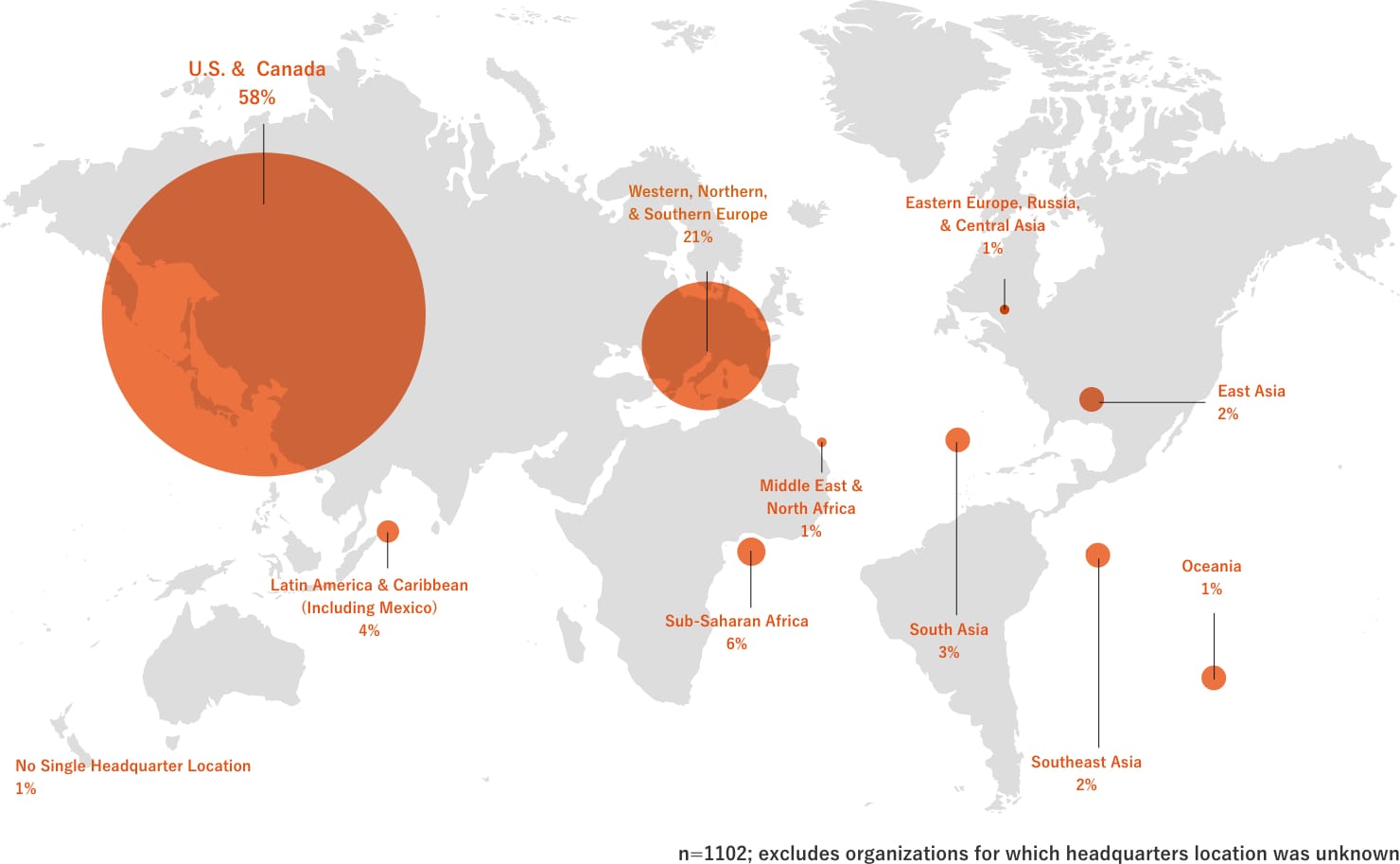

インパクトファイナンスは、世界的に市場規模が拡大しており、その投資残高は大まかに3,000億ドルから1兆ドルの間と推定されています。この成長背景には、社会全体で環境問題や社会問題に対する意識が高まっていることがあります。

2021年、イギリスがG7サミットの議長国として、「インパクト・タスクフォース」を後援しました。このタスクフォースは、新型コロナウイルスのパンデミックからの回復を支援し、インパクト主導の経済や社会の促進を目指しています。目標の一つには、インパクト創出のための義務的な会計基準の策定が含まれています。また、機関投資家がインパクトファイナンスに参入しやすくするための投資ビークルの開発が重要視されています。

「インパクト・マネジメント・プロジェクト(IMP)」は、インパクト測定・管理・報告に関する世界的な統一基準を目指しています。IMPでは、投資や活動のインパクトを、「What(何を)」「Who(誰が)」「How Much(どの程度)」「Contribution(貢献度)」「Risk(リスク)」の五つの側面から評価することを提案しています。このアプローチは、「グローバル・インパクト投資ネットワーク(GIIN)」のオンラインツール「IRIS+」でも採用されています。

国連環境計画金融イニシアティブ(UNEP FI)は、「ポジティブ・インパクト金融原則」を通じて、環境、社会、経済の三つの側面からインパクトを評価し、SDGs達成に向けたポジティブインパクトの投融資を推進しています。

また、「国際金融公社(IFC)」は、「インパクト投資の運用原則」を策定し、投資ライフサイクル全体にインパクトを組み込むことを目的としています。

これらの動きから、世界中でインパクトファイナンスの推進に向けた取り組みが加速しており、今後さらにこの分野が発展し、多様化していくことが予想されます。インパクトファイナンスは、投資を通じて社会や環境に積極的に良い影響を与えることを目指しており、これらの枠組みや基準はその実践を支援するためのものです。

3-2.日本の動向

インパクトファイナンスは、日本国内でも着実にその存在感を高めています。

金融庁は、社会・環境課題の解決や新たな事業の創出に資するインパクトファイナンスの拡大を目的として、「インパクト投資等に関する検討会」を設置しました。産業界、金融界、学識経験者などがメンバーとして参加しており、関係省庁や金融界からのオブザーバーも含まれています。この検討会では、2024年2月までに合計9回の会議が開催されています。

環境省は、ESG金融に関する意識と取り組みを高めるため、「ポジティブインパクトファイナンスタスクフォース」を設置しました。このタスクフォースは、インパクトファイナンスの実践促進を目指し、グリーンを起点とするインパクト評価ガイドの策定を目標としています。

2022年10月には、「インパクトスタートアップ協会(Impact Startup Association)」が設立され、2023年1月に一般社団法人化しました。野村ホールディングスやみずほフィナンシャルグループを含む38社が加盟しており、資金調達やインパクトの可視化に関する活動を行っています。

2023年5月、金融庁は「インパクト投資に関する基本的指針(案)」を公表しました。この指針は、インパクトファイナンスに必要な要件を定めており、投資対象やアセットクラスを限定せず、融資も含む内容となっています。

金融庁とGSG国内諮問委員会の共催による「インパクト投資に関する勉強会」では、「デットにおけるインパクトファイナンスの考え方とインパクト測定・マネジメントガイダンス」が公表されました。この勉強会では、債券・融資におけるインパクトファイナンスの実践的な内容についての解説が行われています。

④インパクトファイナンスの実例

4-1.第一生命保険株式会社

日本の生命保険会社大手「第一生命保険株式会社」では、2017年度からインパクト投資をスタートしており、社会課題解決に向けたビジョンや革新性などの判定基準に沿って案件選定を行いながら、社会的インパクトを定期的にモニタリングしています。

また、2022年度からは、投資商品の特性上社会的インパクトの特定・計測などを行う投資も「インパクト投資」の対象としており、こちらについても定期的なモニタリングを実施しているということです。

さらに、ESGテーマ型投融資においても、社会的インパクトの計測を行い、発行体へのエンゲージメントを通じてインパクト開示を促しています。

4-2.学校法人上智学院

学校法人上智学院は、比較的早い段階からインパクト投資を行っていることで知られています。

具体的には、2015年11月に、国連が支援をしている「責任投資原則(PRI)」へ署名したのをキッカケとして、2017年7月には、「グローバル・グリーンボンド・ファンド」へのインパクト投資を実施しています。

また、2018年10月からは、貧困地域の生活改善を目指すアジア最大級のベンチャーキャピタルファンドであるインドの「Aavishkaar社」に対して、インパクト投資をスタートしています。

Aavishkaar社は、インドでアーリーステージの社会的企業に対し投資を行うファンドとして、2001年に発足し、世界の投資家から投資資金を集め、インドを中心とした南アジアの農村部などで事業を行う社会起業家に対して出資を行っています。

このように、上智学院はこれまでにさまざまなインパクト投資を行ってきた実績を有しており、これらの投資による資産運用収益を、奨学金をはじめとした学生への経済支援や教育研究活動のさらなる向上のために活用しているということです。

⑤まとめ

経済的リターンを享受しながら、同時に環境問題や社会問題の解決にも寄与できるインパクトファイナンスは、サスティナブルな社会の実現に向けて大きな役割を担っています。

実際、パリ協定で提示された世界的な温室効果ガス削減目標や、日本政府が掲げている2050年カーボンニュートラルを達成するためには、関連する取り組みを徹底的に進めていけるだけの資金が必要不可欠です。

そのため、こうした資金を調達するための金融システムは非常に重要であり、中でも今回紹介したインパクトファイナンスは、グリーンな経営が求められる昨今、企業にとっても投資家にとっても重視すべき存在となっています。

日本が削減目標達成に向けて着実に進んでいくためにも、今後、インパクトファイナンスをめぐる環境の整備がさらに進み、より広く活用されていくことが期待されます。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日