一般社団法人カーボンニュートラル機構理事を務め、カーボンニュートラル関連のコンサルティングを行う中島 翔 氏(Twitter : @sweetstrader3 / @fukuokasho12))に解説していただきました。

目次

- トランジションファイナンスとは

1-1. トランジションファイナンスの概要

1-2. トランジションファイナンスが注目される背景

1-3. 日本政府による取り組み - トランジションファイナンスの利点

- トランジションファイナンスの課題

- 実際の事例

4-1. 日本航空株式会社(JAL)

4-2. 住友化学株式会社 - まとめ

世界中で脱炭素化への潮流が強まる中、日本でも「2050年カーボンニュートラル」の目標達成に向けた様々な施策が推進されています。特に、製造業をはじめとする石炭やガスを使用する産業分野では、その過程で発生する温室効果ガスの削減が急務とされ、長期的な対策の重要性が高まっています。

しかしながら、これらの環境配慮型の取り組みを実現するには、相応の資金調達が不可欠です。この背景のもと、脱炭素社会への移行を支援する新たな金融手段として、「トランジションファイナンス」が注目を集めています。

トランジションファイナンスは、脱炭素化を目指す企業やプロジェクトに対して、必要な資金を提供することで、その移行過程を加速させます。この新しい金融メカニズムは、日本のみならず世界各国でその枠組みの構築が進んでおり、経済活動の持続可能性向上に貢献しています。

本稿では、この興味深いトランジションファイナンスに焦点を当て、その基本概念、メリット、課題点、そして実際に適用されている事例について、詳細にわたり掘り下げていきます。

1. トランジションファイナンスとは

1-1. トランジションファイナンスの概要

トランジションファイナンスは、温室効果ガスの排出が多い産業の事業活動を、脱炭素化や低環境負荷へ移行させるための投融資を意味しています。この金融手法は、温室効果ガスの排出量を削減するためのエネルギー転換や省エネルギーへの取り組みに焦点を当て、これらの「移行」を支援する資金供給を促進することを目的としています。

日本の金融庁、経済産業省、環境省によって推進され、石油・ガス開発、鉄道・航空などのインフラ、鉄鋼業、セメント業など、脱炭素社会実現に向けた長期戦略をもつプロジェクトへの資金サポートとして注目されています。

1-2. トランジションファイナンスが注目される背景

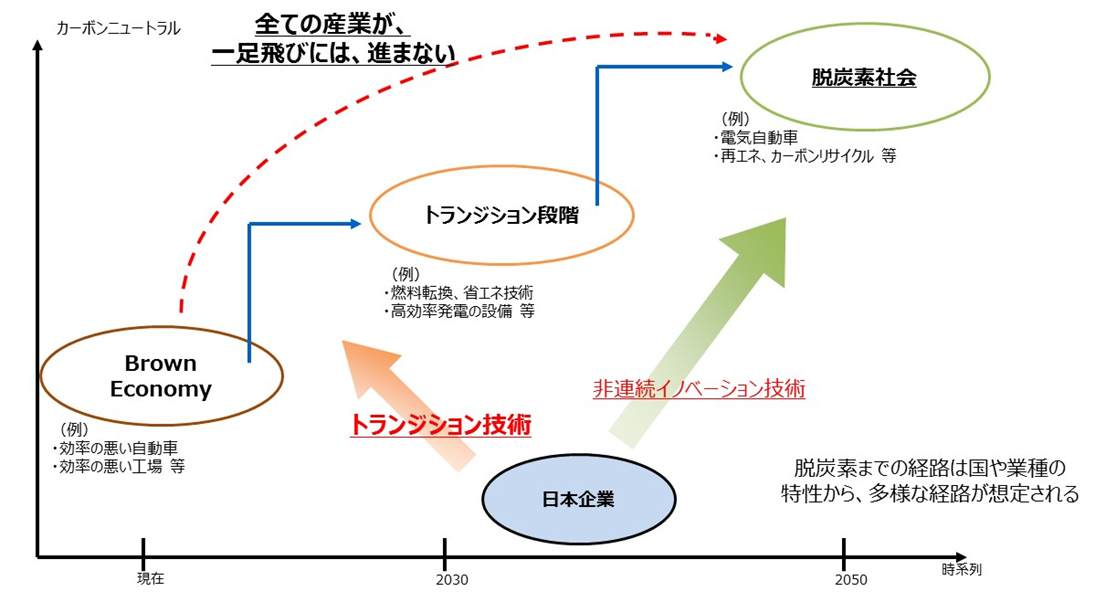

トランジションファイナンスへの関心が高まっている背景には、世界各国や地域で環境負荷が高い事業が経済活動の大部分を占める現状があります。従来の「グリーンプロジェクト」への資金供給だけでは、気候変動問題の抑制には限界が見え始めています。このような状況下で、脱炭素化への移行可能性が高い活動への積極的な資金供給の必要性が認識され、トランジションファイナンスがその役割を果たすようになりました。

脱炭素社会の実現には、鉄鋼、石油・ガス、電力、化学、自動車、航空業界など、現在温室効果ガス排出量が多い産業の根本的な改革が不可欠です。これらの産業が脱炭素化へ向けて進化するには、事業プロセスや基盤の大規模な変革が求められ、そのためには段階的な進行と長期的な資金供給が必要とされます。

トランジションファイナンスは、この長期的な移行期間中に必要な資金を提供することで、日本が目指す「2050年カーボンニュートラル」の目標実現に不可欠な金融メカニズムと位置付けられています。

1-3. 日本政府による取り組み

トランジションファイナンスが世界的に注目される中、日本政府もこの動きを積極的に推進し、その重要性を国際社会に向けて発信しています。2020年9月16日には、経済産業省が「クライメート・イノベーション・ファイナンス戦略2020」を発表しました。

この戦略では、従来の二元的な「グリーンか非グリーンか」という区分にとらわれず、脱炭素化へ移行する企業や温室効果ガス排出抑制に向けた技術イノベーションを進める企業への資金供給の重要性を強調しています。

さらに、「国際資本市場協会(ICMA)」は2020年12月に「クライメート・トランジション・ファイナンス・ハンドブック」を公表し、2021年5月には金融庁と環境省がトランジションファイナンスの基本指針を策定しました。この基本指針では、資金充当の対象だけでなく、企業のトランジション戦略の信頼性や透明性を総合的に評価するアプローチを取り入れています。

気候変動に関連する資金調達のための債券発行に際して、重要な開示要素として以下の4点が挙げられています。

- 債権の発行を行い、資金を調達する側である「発行体」のクライメートトランジション(戦略とガバナンス)

- ビジネスモデルにおける環境面のマテリアリティ(企業や組織にとっての重要課題)

- 科学的根拠のあるクライメートトランジション戦略(目標と経路を含む)

- 実施の透明性

また、トランジション戦略の科学的根拠を示す際には、「国際エネルギー機関(IEA)」のシナリオや、パリ協定と整合的な国のNDC(国が決定する貢献)、分野別ロードマップなど、国際的に認知された基準への言及が可能であるとされています。

2. トランジションファイナンスの利点

1.資金調達が容易になる

トランジションファイナンスは、企業がカーボンニュートラルへ向けた長期的なプロジェクトに対して資金を調達する際の道を拓きます。従来のグリーンファイナンスでは範囲外とされてきた事業でも、明確なトランジション戦略とロードマップを提示することにより、資金獲得が可能となるのです。これにより、即時に結果が出ないプロジェクトであっても、必要な資金を得ることができるようになります。

2.企業の対応力の向上

トランジションファイナンスを活用することで、企業は気候変動に対応するためのプロジェクトを推進し、その過程で対応力を高めることができます。サステナブルな組織基盤を形成し、信頼できる戦略や実践を通じて、気候変動リスクの低減を図ることが可能になります。さらに、これによって新たなビジネスチャンスが生まれることもあり得ますし、企業だけでなく社会全体のレジリエンス向上にも寄与するでしょう。

3.社会貢献の評価の向上

トランジションファイナンスでは、企業が具体的な戦略をもって温室効果ガスの削減に取り組むことが求められます。このプロセスにおいて、一律の評価基準は存在せず、業種や地域の特性を考慮した柔軟な評価が可能です。

これにより、企業は自社の特性に合わせたトランジション戦略を策定し、その戦略が投資家や金融機関によって適格と認められれば、社会的な評価の向上につながります。この点は、グリーンファイナンスや気候関連財務情報開示タスクフォース(TCFD)などの既存枠組みにはない、トランジションファイナンス特有のメリットと言えるでしょう。

3. トランジションファイナンスの課題

1.信頼性の確保が難しい

トランジションファイナンスが抱える大きな課題の一つは、信頼性の確保の難しさです。企業が脱炭素型への移行を進める過程で、その戦略の進捗や実効性を正確に評価することが難しいためです。

この点については、2023年6月に金融機関や投資家向けとして、「トランジション・ファイナンスにかかるフォローアップガイダンス~資金調達者とのより良い対話に向けて~」が策定されました。これにより、資金提供者が投融資先の企業との対話を通して、戦略の着実な実行をサポートし、促していくことを目指しています。

加えて、未来の移行後の成果を予測することも困難です。この問題に対処するため、2023年6月には「トランジション・ファイナンスにかかるフォローアップガイダンス」が策定され、資金提供者と企業間のより良い対話を促すことで、戦略の着実な実行をサポートすることが目指されています。

2.グリーンウォッシュの問題

トランジションファイナンスにおいては、「グリーンウォッシュ」、すなわち環境への配慮が不十分なプロジェクトや事業を、環境に優しいかのように見せかける行為のリスクも懸念されています。この問題は、トランジションファイナンスの信頼性を損ない、投融資の正当性を疑問視させる可能性があります。すでに海外でグリーンウォッシュに対する処罰例があるように、信頼性を確保するための規制整備が求められています。

3.金融機関のルール策定

金融機関と投資家にとっても課題があります。トランジションファイナンスを通じて温室効果ガス排出量が多い産業への投融資を行う場合、金融機関自体が温室効果ガスを間接的に排出していると見なされるリスクがあります。

この矛盾を解消するためには、「ファイナンスド・エミッション」に関する国際的なルール策定が必要であり、脱炭素社会に向けた投融資が適切に評価される仕組みの構築が求められています。

これらの課題に対処することは、トランジションファイナンスの信頼性と効果を高め、脱炭素社会への移行をよりスムーズにするために不可欠です。信頼性の向上、グリーンウォッシュへの対策、そして金融機関のルール策定は、トランジションファイナンスの持続可能な発展において重要な焦点となるでしょう。

4. 実際の事例

ここでは、トランジションファイナンスが実際にどのように機能しているのか、いくつか実例を挙げて解説していきます。

4-1. 日本航空株式会社(JAL)

日本航空株式会社(JAL)は、航空業界における環境への影響を軽減するため、二酸化炭素排出量の少ない省燃費性能の高い航空機への更新や、持続可能な航空燃料(SAF)の使用量を増やすことに注力しています。

この目標達成を支援するために、2022年3月1日には「SDGs債」の起債に際して、「省燃費機材への更新」を資金使途とするトランジションボンドの発行を決定したことを明らかにしています。発行額は100億円、発行年限は5年とされています。

調達資金の使途

| プロジェクトカテゴリ | 適格クライテリア | SDGsとの整合性 |

|---|---|---|

| 調達資金の充当額 グリーンボンド原則 クリーン輸送 (環境目的:気候変動の緩和) |

「2030年度までのCO2削減の目標・取り組み」 に掲げた、省燃費性能の高い最新鋭機材 (A350・787など)への更新 |

7.エネルギーをみんなに そしてクリーンに 9.産業と技術革新の基盤をつくろう 13.気候変動に具体的な対策を |

JALグループのこのトランジションボンド発行は、「国際資本市場協会(ICMA)」の「クライメート・トランジション・ファイナンス・ハンドブック2020」や「グリーンボンド原則2021」、さらには金融庁・経済産業省・環境省の「クライメート・トランジション・ファイナンスに関する基本指針 2021年5月版」、環境省の「グリーンボンドガイドライン2020年版」に則った「トランジションボンド・フレームワーク」のもとで行われました。

これらのガイドラインに従って、JALは自社の脱炭素化に向けた明確な計画を投資家に提示し、資金調達を行うことができました。

4-2. 住友化学株式会社

住友化学株式会社の取り組みは、化学産業におけるトランジションファイナンスの応用例として注目されます。2022年2月7日には、温室効果ガス排出削減を目的とした液化天然ガス(LNG)発電設備の建設費用を資金使途としたトランジション・ローンで、経済産業省の「令和3年度クライメート・トランジション・ファイナンスモデル事業」に選定されたことが公表されました。このローンは、住友化学が100億円、関連会社の住友共同電力が80億円を調達し、それぞれが設定された期間内に返済を行うものです。

| 借入人 | 住友化学株式会社 | 住友共同電力株式会社 |

| 資金使途 | 千葉工場の高効率なガスタービン発電設備の建設 | 新居浜北火力発電所の建設 |

| 借入額 | 100億円 | 80億円 |

| 調達期間 | 10年 | 9年 |

| 調達時期 | 2022年秋 | 2022年3月末 |

| 貸付人 | 今後組成予定のシンジケートローン参加金融機関 | |

| アレンジャー兼ストラクチャリング・エージェント | 株式会社三井住友銀行 | |

この取り組みは、化学産業における技術ロードマップに合致し、住友化学が以前から進めていた「2050年カーボンニュートラル」実現に向けたグランドデザインの一環として位置付けられています。LNG発電設備の建設は、同社の千葉工場および住友共同電力の愛媛工場において進行中であり、このプロジェクトを通じて、温室効果ガスの排出削減に貢献することが期待されています。

また、このローン調達に際しては、「株式会社日本格付研究所」と「DNVビジネス・アシュアランス・ジャパン株式会社」から第三者評価を受け、各原則・指針などの要件に適合していることが認められています。この事例は、化学業界がカーボンニュートラルに向けた取り組みを進める過程で、トランジションファイナンスがどのように役立つかを示すものであり、気候変動対策を含む社会問題の解決に向けた企業の責任と役割の重要性を浮き彫りにしています。

5. まとめ

トランジションファイナンスは、企業が「2050年カーボンニュートラル」の達成とそれを越える持続可能な成長を目指すうえで、重要な資金調達手法として注目されています。比較的新しいこの金融手法は、温室効果ガス排出量が多い産業における脱炭素化の取り組みをサポートすることで、企業の長期的な環境戦略と経済成長の両立を目指しています。

経済産業省は、トランジションファイナンスの普及と推進のため、産業ごとの2050年カーボンニュートラル実現に向けた具体的な移行方向性を示すロードマップの策定を進めています。この取り組みは、金融機関が脱炭素への企業の取り組みを評価し、トランジションファイナンスの対象とする際の指針となることが期待されています。

トランジションファイナンスがまだ初期段階にあるとはいえ、その重要性は日増しに高まっています。産業の脱炭素化推進に不可欠なこの手法は、今後、より多くの企業にとってアクセス可能となり、関連する規制やガイドラインの整備が進むことで、その活用の幅はさらに広がることでしょう。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日