一般社団法人カーボンニュートラル機構理事を務め、カーボンニュートラル関連のコンサルティングを行う中島 翔 氏(Twitter : @sweetstrader3 / @fukuokasho12))に解説していただきました。

目次

- グリーンファイナンスとは

1-1.グリーンファイナンスの概要

1-2.グリーンファイナンスが注目される背景 - グリーンファイナンスの種類

2-1.グリーンボンド

2-2.グリーンローン

2-3.緑の気候基金 - 国内における直近の動きやトレンド

3-1.発行額の推移

3-2.GX実行に向けたグリーンファイナンスの推進

3-3.グリーンボンドガイドライン等の改訂 - 国外における直近の動きやトレンド

4-1.発行額の推移

4-2.新興国への拡大

4-3.緑の気候基金(Green Climate Fund:GCF) - まとめ

近年、世界中で脱炭素経営への関心が高まっており、地球温暖化などの環境問題解決に貢献する「グリーンプロジェクト」への資金支援を行う「グリーンファイナンス」の活用が増加しています。

しかし、グリーンファイナンスという言葉は耳にしたことがあっても、その概要や最新の動向について詳しく知っている方は少ないかもしれません。そこで今回は、話題のグリーンファイナンスについて、その概要や直近の動き、トレンドを詳しく解説します。

1.グリーンファイナンスとは

1-1.グリーンファイナンスの概要

グリーンファイナンス(Green Finance)とは、環境に配慮したプロジェクトや技術に資金を提供する金融の一形態を指します。具体的には、再生可能エネルギーの開発、エネルギー効率の向上、持続可能な農業の支援、汚染防止技術の普及など、環境問題の解決に貢献するさまざまな取り組みに対して、グリーンボンド(債券)やグリーンローン(借入)といった形で資金を提供します。

グリーンファイナンスの主な目的は、環境保護と経済成長を両立させることです。エコフレンドリーな投資を通じて、地球温暖化の抑制や生物多様性の保護を目指します。このように、グリーンファイナンスは環境問題への対策として重要な役割を果たしており、政府、金融機関、投資家などが連携してエコフレンドリーなプロジェクトや企業への投資を促進し、持続可能な開発を支援しています。

1-2.グリーンファイナンスが注目される背景

近年、気候変動問題が深刻化しており、豪雨や台風の巨大化、熱波の増加、長期的な干ばつなどが各地域に影響を及ぼしています。こうした中、2015年12月にフランスのパリ郊外で実施された「国連気候変動枠組条約第21回締約国会議(COP21)」において、「パリ協定」が採択されました。

パリ協定は、気候変動に関する国際的な目標および取り組みを定める国際条約です。長期的な目標として、世界的な平均気温上昇を産業革命以前に比べて2℃より十分低く保ち、1.5℃に抑える努力を追求すること、また、温室効果ガス排出量と吸収量のバランスをとる「カーボンニュートラル」を21世紀後半までに実現することが定められました。

このような動きの中、世界では脱炭素に向けた取り組みが活発化し、低炭素経済への移行を支えるプロジェクトへの資金提供が急務となりました。これにより、グリーンファイナンスが注目されるようになりました。グリーンファイナンスは、環境に配慮したプロジェクトや技術への資金提供に特化しており、今後も多くの事業者が温室効果ガス排出抑制のための資金調達手段として利用し、その規模はさらに拡大していくと予想されています。

2. グリーンファイナンスの種類

グリーンファイナンスは、環境問題に対処し、持続可能な開発を推進するために設計された金融商品を指しますが、その内容に応じてさまざまな種類が存在します。ここでは、代表的なグリーンファイナンスの種類について紹介します。

2-1. グリーンボンド

「グリーンボンド(Green Bond)」は、地球温暖化対策や再生可能エネルギーなど、環境分野への取り組みに特化した資金を調達するために発行される債券です。発行体は、グリーンボンドを発行することで、自らの環境分野への取り組みや貢献をアピールできます。これにより、資金調達を有利に進めることができるほか、企業イメージの向上にもつながります。

グリーンボンドは、2008年に世界銀行グループの「国際復興開発銀行(IBRD)」が初めて発行して以来、環境への関心の高まりとともに次々と発行され、その市場規模は年々拡大しています。現在、グリーンボンドには法規による定義が存在しないため、「国際資本市場協会(ICMA)」が発行する「グリーンボンド原則」が一般的なガイドラインとなっています。

2-2. グリーンローン

「グリーンローン(Green Loan)」は、企業や地方自治体がグリーンプロジェクトに必要な資金を調達するために用いる融資のことです。

グリーンプロジェクトとは、地球温暖化をはじめとする環境問題の解決に貢献する事業を指し、具体的には再生可能エネルギー事業や生物多様性の保全事業、環境負荷の少ない交通、気候変動への対応などが含まれます。

グリーンローンの使途は厳しく限定されており、融資後もレポーティングにより管理されます。管理内容には、グリーンローンが使われたプロジェクトのリスト、各プロジェクトの概要や資金額、期待される効果などの情報が含まれます。

2-3. 緑の気候基金

「緑の気候基金(Green Climate Fund:GCF)」は、「気候変動に関する国際連合枠組条約(UNFCCC)」および「パリ協定」に基づき、開発途上国の温室効果ガス削減(緩和)と気候変動の影響への対処(適応)を支援するために設置された基金です。

GCFは、2010年にメキシコのカンクンで開催された「国連気候変動枠組条約第16回締約国会議(COP16)」で設立が決定され、2015年から支援プロジェクトの承認を開始しました。GCFが資金支援を決定する際には、支援プロジェクトがGCFの目的や成果分野を達成するために貢献する潜在性があるか、支援活動が当該プロジェクトや投資を超えて影響をもたらすか、対象プロジェクトが経済面および資金面で健全であるかなどが考慮されます。

3.国内における直近の動きやトレンド

3-1.発行額の推移

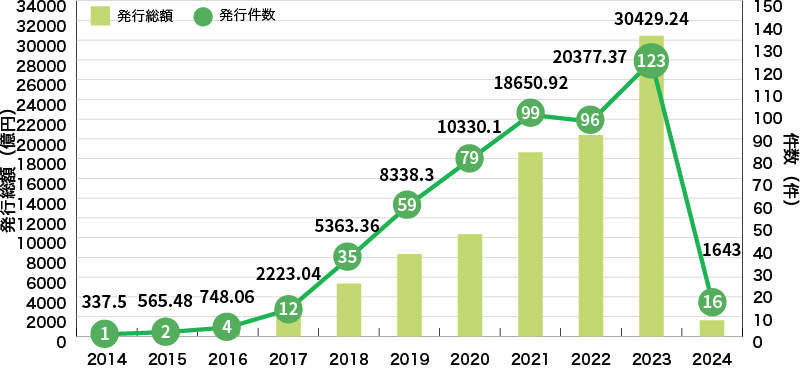

環境省による、グリーンファイナンスに関連する政策や、国内外の動向分析および情報発信などを行うウェブサイト「グリーンファイナンスポータル」が公開している資料によると、国内企業などによるグリーンボンドの発行実績は、下記の通りとなっています。

これは、2024年3月18日時点までのデータとなっており、発行数は2022年で一度減少に転じているものの、2023年には再び大きな伸びを見せました。

なお、2022年に初めて減少となった背景には、ロシアによるウクライナ侵攻を受けて、発行を手控える傾向が続いたこと、また、経済が金利上昇局面に転じたことなどがあると考えられています。

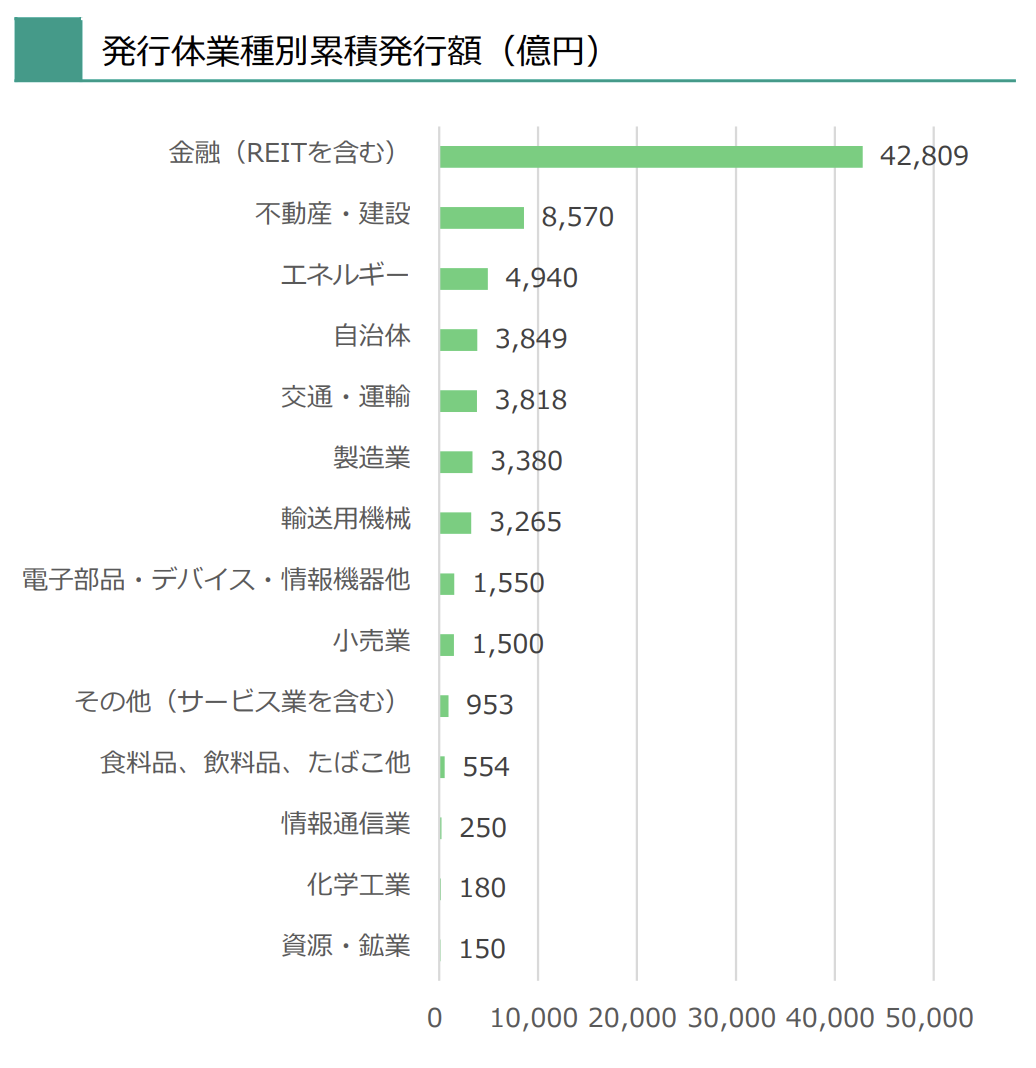

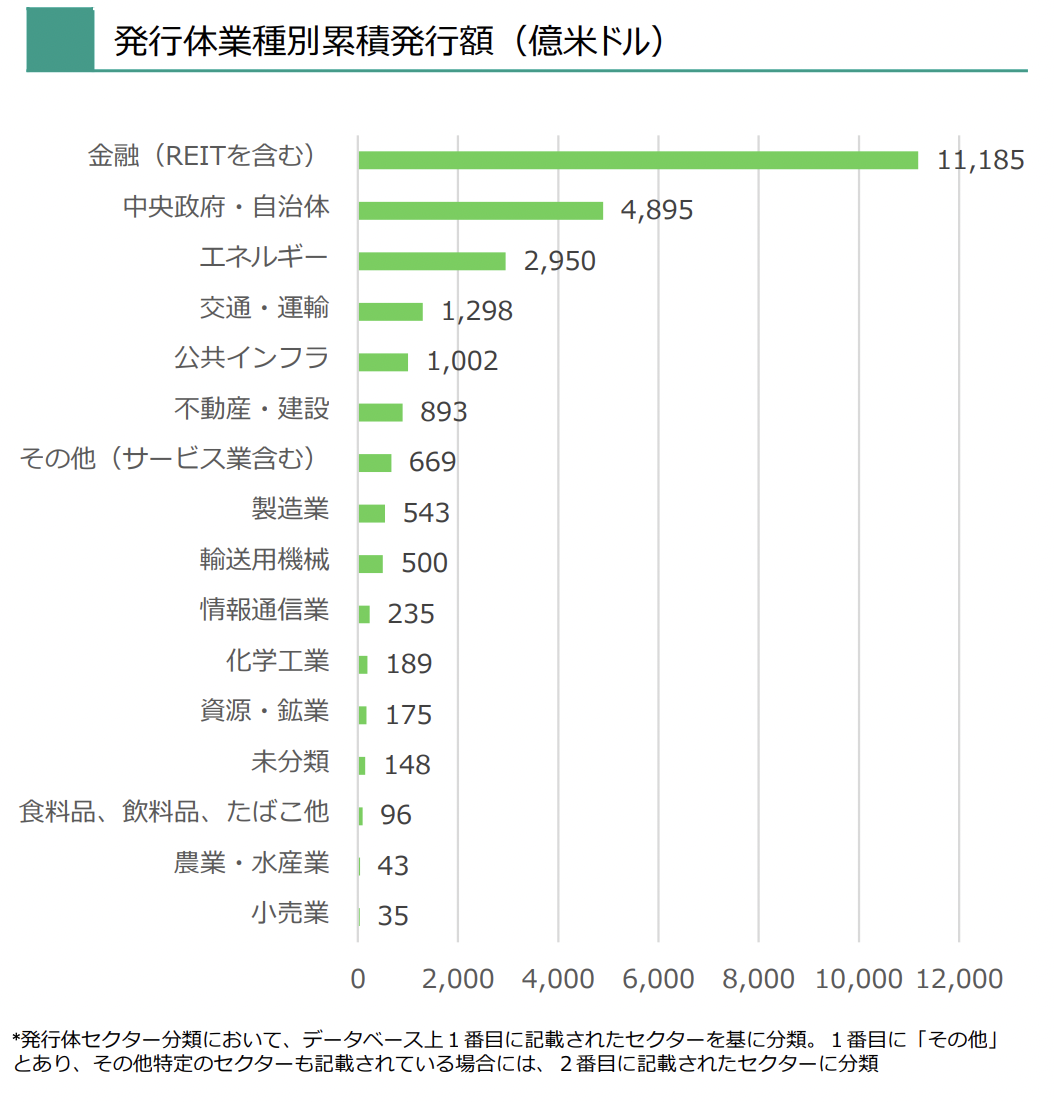

また、環境省が2023年7月27日に公表した「グリーンファイナンス市場の動向について」という資料によると、発行体業種別累積発行額においては、金融(REITを含む)が最も多く、次いで不動産・建設、エネルギーという結果となっています。

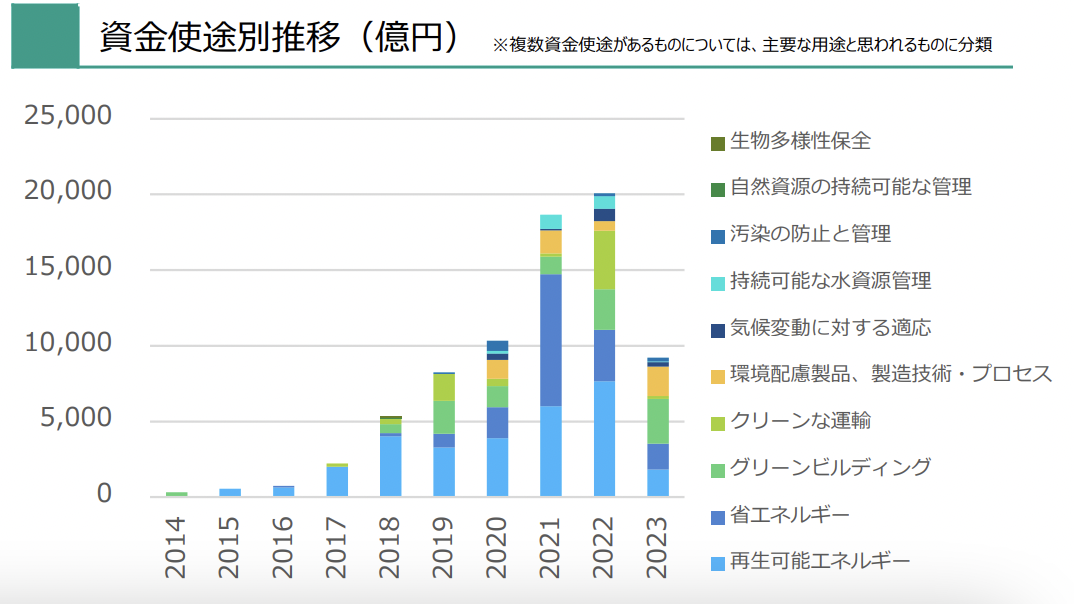

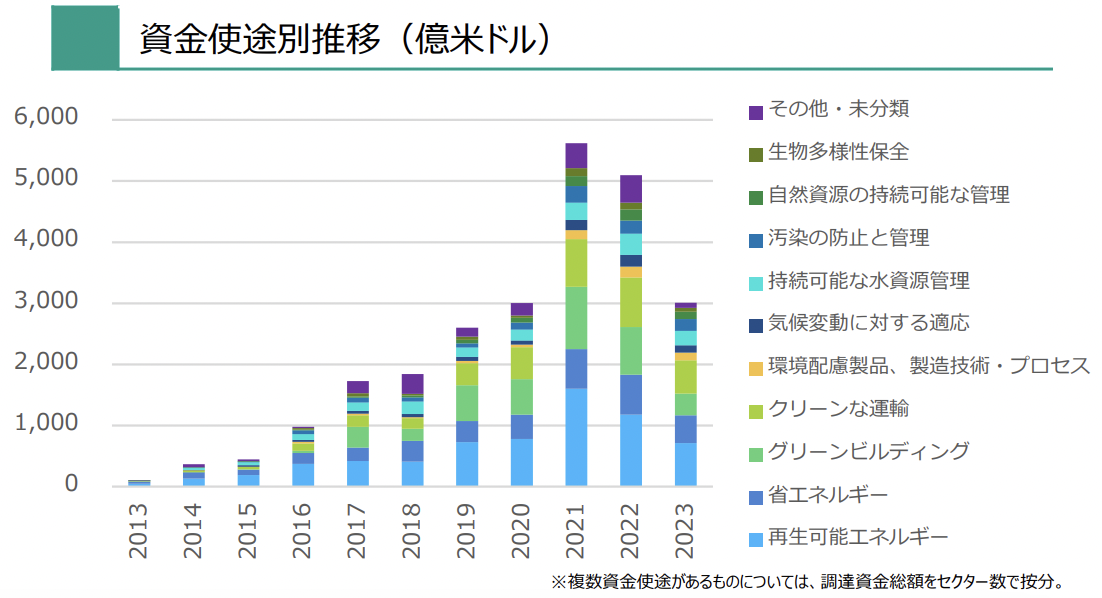

さらに、グリーンボンドの資金使途については、再生可能エネルギー関連が多数を占めている一方で、省エネルギー関連の発行も目立っているということです。

このほか、発行経験がある主体によるグリーンボンド発行は、近年件数および金額ともに増加している一方で、新規発行体のグリーンボンド発行件数は近年伸び悩んでおり、発行経験がない主体の巻き込みが必要であると指摘しています。

3-2.GX実行に向けたグリーンファイナンスの推進

日本政府は、国内における「2050年カーボンニュートラル」の実現には少なくとも400兆円の投資が必要との見通しがあることを挙げ、今後10年で官民協調による150兆円という脱炭素投資目標は、必ず実現すべきものであるとしています。

そして、この脱炭素投資を確実に実現するためにも、グリーンファイナンスの機能を強化および充実させることが必要不可欠であるとしており、グリーンに関するルールの明確化などを含む「グリーン市場の形成促進」や、知見の整理や体制整備などの「開示の推進」、地域金融機関とともに地域の脱炭素化への取り組みを具体化する「ESG地域金融」などの取り組みを積極的に推進しています。

3-3.グリーンボンドガイドライン等の改訂

日本政府は、国際議論の動向や国内施策の進展等を踏まえて、2022年7月に「グリーンボンドガイドライン」等の国内ルールの改訂を実施しました。

具体的には、「国際資本市場協会(ICMA)」をはじめとする国際原則と整合しつつ、「サステナビリティ・リンク・ボンド」のガイドラインを新規策定したほか、付属書のリストの拡充等によるグリーン性の判断基準の明確化が行われました。

なお、改訂のポイントとしては、国内における資金使途、評価指標(KPI)、ネガティブな効果の例について、ポジティブリストとして一覧表の形で整理されたほか、グリーンプロジェクトにおける「グリーン性」の判断の観点の明確化が行われるなど、資金調達者の裾野拡大に向けたガイドラインの利便性向上が図られました。

4.国外における直近の動きやトレンド

4-1.発行額の推移

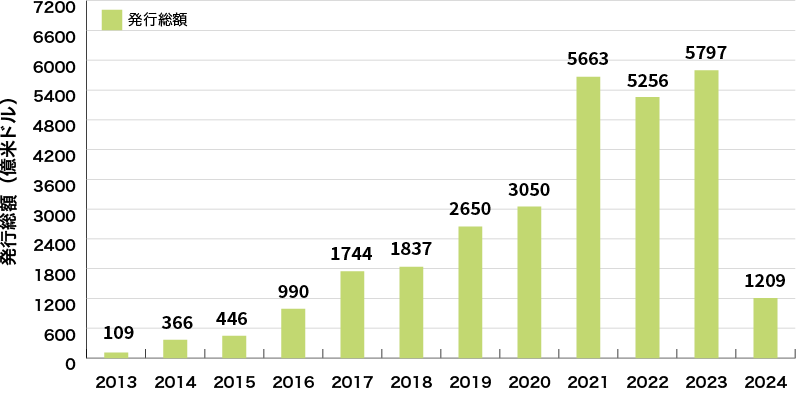

「グリーンファイナンスポータル」が公開している資料によると、世界のグリーンボンド発行額の推移は、下記の通りとなっています。

表からも分かるように、2022年には国内と同じく減少しているものの、ESG投資の世界的普及などを背景として、国際的にグリーンボンドの発行額が大幅に拡大しています。

また、環境省の「グリーンファイナンス市場の動向について」によると、発行体業種別累積発行額においては、金融(REITを含む)が最も多く、次いで中央政府・自治体、エネルギー、交通・運輸という結果となっています。

さらに、資金使途に関しては、再生可能エネルギー、省エネルギー、グリーンビル、クリーン運輸が多くなっている一方で、その他セクターへの活用も定着してきているということです。

このほか、グリーンローンに関しては、グリーンボンド市場とは異なり、2022年の組成額および件数が過去最高を更新したことが報告されており、2023年6月末時点において、前年比で組成額は約4割、組成件数は約6割になっており、グリーンローンの需要が高まっていることがわかるでしょう。

なお、累積組成額で見た場合、借り手業種別には、エネルギー、不動産・建設、金融(REITを含む)の順に組成額が多くなっています。

4-2.新興国への拡大

ここ2年ほどで、グリーンファイナンスは新興国へと急速に拡大しています。2023年には、インドやトルコがESG債に参入し、発行国の数は初めて50カ国を突破しました。また、2024年にはルーマニア、オマーン、ケニアといった新興国が次々と起債を予定しており、市場はさらに活況を呈しています。

さらに、2023年11月から12月にかけて、アラブ首長国連邦のドバイで開催された「第28回国連気候変動枠組み条約締約国会議(COP28)」では、新興国を含む約200の参加国が「化石燃料からの脱却の加速」に合意しました。また、新興国のエネルギー転換を促進するために、300億ドルの基金設立が決定されました。

グリーンボンドは、一般的な国債より低い利率で資金を調達できるため、新興国にとって非常に魅力的な債券です。このため、今後もその規模は拡大していくと予想されます。

4-3.緑の気候基金(Green Climate Fund:GCF)

「緑の気候基金(Green Climate Fund:GCF)」は、2015年から2019年の初期資金動員および2020年から2023年の第1次増資を通じて、合計約200億ドルの拠出が表明されており、気候変動対策に特化した世界最大の基金となっています。2024年から2027年にかけての第2次増資に対しては、33カ国から合計約128億ドルの拠出が表明されています。

日本は、2023年10月に開催された「第2次増資プレッジング会合」で最大約1650億円の拠出を表明しました。また、GCFでは、途上国における民間セクターの気候変動対策への参画を促進するため、出資や保証などの金融手段を活用して投資リスクを軽減し、民間セクターからの大規模投資を呼び込む取り組みを進めています。このため、事務局には「民間セクターファシリティ部(PSF)」が設置されています。

第2次増資期間の事業方針を定める「2024-2027年戦略事業計画」でも、民間セクターによるイノベーションやグリーンファイナンスの促進が優先事項の一つとして掲げられています。

5.まとめ

パリ協定の採択などを受けて、サステナビリティの向上や脱炭素化に向けた社会および経済の変革が急速に進められており、こうした取り組みを支える存在として、グリーンファイナンスにも関心が集まっています。

今回紹介したように、日本を含む世界各国では、政府を中心としてグリーンファイナンスの制度整備が積極的に行われているほか、最近ではインドやトルコなどをはじめとする新興国の参入も目立っており、今後、その市場規模はますます拡大していくと予想されます。

さらに、2022年にはグリーンボンドの発行額が初の減少となったものの、2023年には一転して過去最高を記録するなど、世界の債券市場でグリーンボンドに復活の兆しが見られています。

こうした動きに遅れを取らないためにも、この機会にグリーンファイナンスについて正しく理解し、効果的に活用することによって、地球環境を保護するとともに、企業のサスティナブルな成長にも寄与し、将来の私たちの未来に繋がっていく一歩とも言える大事なツールです。

中島 翔

最新記事 by 中島 翔 (全て見る)

- ユニクロ運営会社に見るサステナビリティ経営|ファーストリテイリングの環境・社会貢献策を解説 - 2024年11月29日

- 急成長するDePIN、ソーラーファーム×ブロックチェーン 「Glow」が描く持続可能なエネルギーの未来 - 2024年11月27日

- ユニリーバのサステナビリティ戦略 – ブロックチェーンで実現する環境保護とトレーサビリティ - 2024年11月27日

- 脱炭素に向けた補助金制度ー東京都・大阪府・千葉県の事例 - 2024年10月22日

- 韓国のカーボンニュートラル政策を解説 2050年に向けた取り組みとは? - 2024年10月7日